Daily Market Performance 🚀

IHSG

6.765

-0,51%

Coal

180,0

-1,10%

Crude Oil

74,7

-1,30%

Gold

1.834

+0,21%

CPO

4.116

-2,12%

Nickel

23.056

-2,92%

China mencatatkan inflasi sebesar 1% YoY pada Februari 2023 (vs. Jan 2023: inflasi 2,1%). Realisasi ini lebih rendah dibandingkan konsensus ekonom yang memperkirakan inflasi 1,9% YoY, sekaligus menandai inflasi tahunan terendah sejak Februari 2022. Pada Februari 2023, inflasi inti melandai ke level 0,6% YoY (vs. Jan 2023: 1%), menandai level terendah dalam 3 bulan terakhir.

Secara bulanan, China mencatatkan deflasi 0,5% pada Februari 2023 (vs. Jan 2023: inflasi 0,8%). Capaian tersebut disebabkan oleh harga di perkotaan dan perdesaan yang masing-masing turun 0,5%, harga pangan turun 2%, harga non-pangan turun 0,2%, harga barang konsumen turun 0,6%, dan harga jasa turun 0,4%.

Secara tahunan, inflasi makanan pada Februari 2023 hanya mencapai 2,6% (vs. Jan 2023: inflasi 6,2%). Ini merupakan inflasi tahunan untuk kategori makanan yang terendah dalam 9 bulan terakhir, didorong oleh penurunan tajam harga daging babi hingga -11,4% MoM pada Februari 2023. Sementara itu, kategori perumahan mengalami deflasi 0,1% YoY pada Februari 2023 (vs. Jan 2023 deflasi 0,1% YoY).

Pengumuman data inflasi tersebut hanya berselang 2 hari setelah Administrasi Umum Kepabeanan China mengumumkan bahwa impor negara tersebut pada Januari–Februari 2023 anjlok -10,2% YoY menjadi 389,42 miliar dolar AS (vs. Des 2022: -7,5% YoY).

Realisasi tersebut lebih rendah dibandingkan ekspektasi pasar yang hanya memperkirakan penurunan sebesar -5,5% YoY, serta menandai penurunan impor selama 4 bulan berturut-turut.

Berdasarkan kategori komoditasnya, nilai impor China pada Januari–Februari 2023 turun untuk minyak mentah (-5,3% YoY), gas alam (-9,2% YoY), tembaga mentah (-20,6% YoY), dan produk baja (-33,9% YoY).

Di sisi lain, China mencatatkan nilai kenaikan impor untuk batu bara (+39,4% YoY), kedelai (+28,3% YoY), dan minyak nabati (+59,5% YoY).

Di antara mitra dagang utama, nilai impor China dari Indonesia naik +18,3% YoY pada Januari–Februari 2023. Realisasi ini lebih tinggi dibandingkan rata-rata impor China dari ASEAN yang turun -8,3% pada periode yang sama.

Realisasi inflasi tahunan China yang lebih rendah dibandingkan konsensus mengindikasikan bahwa efek dari re-opening belum signifikan. Walaupun ada efek dari normalisasi harga pasca-Imlek pada Januari lalu, kondisi ekonomi di China masih mengalami tekanan berupa tingkat pengangguran yang relatif masih tinggi.

Sejak awal tahun ini, unemployment rate di China mencapai 5,5% (vs. pra-pandemi: 4,52%). Selain itu, pemulihan sektor properti pun masih lambat, sehingga mempengaruhi proyeksi pertumbuhan ekonomi China.

Pada awal Maret 2023, pemerintah China hanya menargetkan pertumbuhan ekonomi sebesar 5%. Angka ini menjadi yang terendah sejak 3 dekade terakhir.

📅 Subang Smartpolitan Ditargetkan Beroperasi pada 3Q24

$SSIA: Surya Semesta Internusa melalui anak usahanya, PT Suryacipta Swadaya, menargetkan kawasan industri Subang Smartpolitan akan beroperasi pada 3Q24, dengan serah terima lahan kepada tenant dimulai per 3Q23.

$PTBA: Bukit Asam mengalokasikan belanja modal (capex) senilai 6,4 triliun rupiah untuk tahun ini (vs. 2022: 2,9 triliun rupiah). Dana tersebut ditujukan untuk investasi rutin di perusahaan anak dan investasi yang bersifat pengembangan.

$ARNA: Arwana Citramulia menargetkan laba bersih pada 2023 meningkat +9,6% YoY menjadi 631,6 miliar rupiah. Menurut CFO ARNA, Rudy Sujanto, penjualan pada 2023 diestimasikan naik +13% YoY menjadi 2,92 triliun, yang didorong oleh proyeksi pertumbuhan volume penjualan sebesar +5,3% YoY dan perkiraan harga jual (ASP) naik +7,4% YoY.

$MTEL: Dayamitra Telekomunikasi menganggarkan belanja modal (capex) sebesar 7 triliun rupiah pada tahun ini (vs. 2022: 14 triliun rupiah) yang berasal dari kas internal dan pinjaman bank. Capex akan digunakan untuk mengakuisisi menara serta memperluas fiber optic hingga 13 ribu km. MTEL menargetkan pertumbuhan pendapatan dan EBITDA masing-masing sebesar +11% YoY pada 2023.

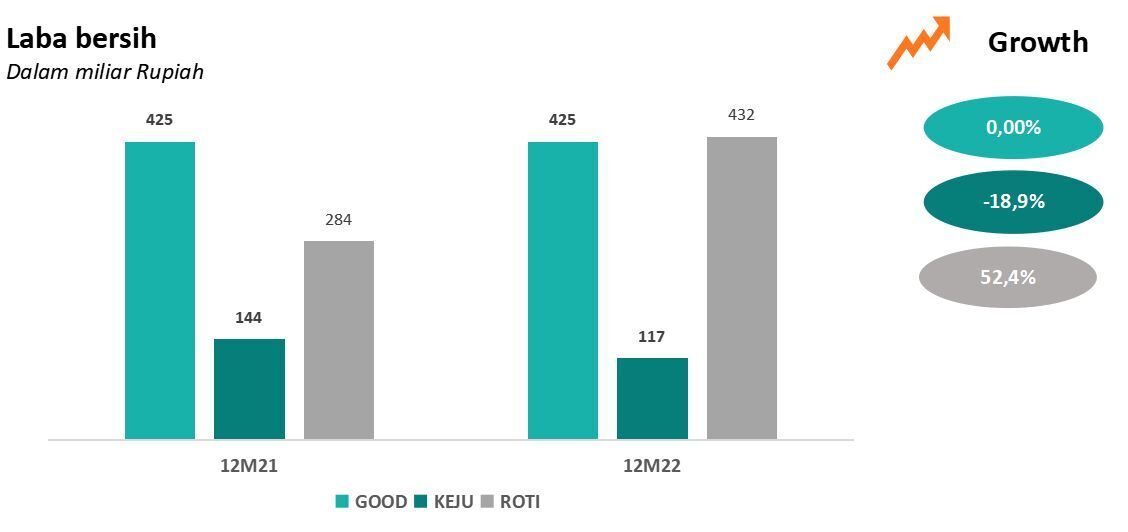

🕷 GOOD, KEJU & ROTI FY22

Berikut adalah kinerja beberapa emiten konsumer pada 2022:

$GOOD: Laba bersih Garudafood Putra Putri Jaya tumbuh +32,3% YoY menjadi 147 miliar rupiah pada 4Q22. Penjualan tumbuh +10,5% menjadi 2,7 triliun rupiah, diikuti kenaikan GPM menjadi 26,6% (4Q21: 25,6%).

Dibandingkan dengan 3Q22 (QoQ), laba bersih Garudafood tumbuh +50,6%. Penjualan tumbuh moderat (+1,7%), sedangkan total beban usaha turun -0,8%.

Secara kumulatif sepanjang 2022, laba bersih Garudafood relatif stabil di kisaran 425 miliar rupiah. Penjualan tumbuh +19,4% YoY menjadi 10,5 triliun rupiah, terutama didorong segmen makanan yang tumbuh +22,1%, sedangkan segmen minuman tumbuh moderat +1,9%.

Namun, beban pokok penjualan naik +23,1%, dengan beban bahan baku naik +31%. Hal ini mendorong GPM turun menjadi 25,3% (2021: 27,5%). (IDX)

$KEJU: Laba bersih produsen keju Prochiz turun -92,1% YoY menjadi 3,2 miliar rupiah pada 4Q22. Hal ini didorong oleh penurunan penjualan sebesar -24,6% menjadi 231 miliar rupiah. Di sisi lain, beban pokok penjualan turun lebih lambat (-11,3%), sedangkan beban penjualan naik +40,1%.

Dibandingkan dengan 3Q22 (QoQ), laba bersih KEJU turun -90,7%. Penjualan turun -1,2%, sedangkan beban pokok penjualan naik +24,1% dan beban penjualan naik +72,1%.

Secara kumulatif sepanjang 2022, laba bersih KEJU turun -18,9% YoY menjadi 117 miliar rupiah. Penjualan tumbuh moderat +0,2% menjadi 1,04 triliun rupiah, dipengaruhi penurunan segmen keju blok (-5,2%) yang berkontribusi 80% terhadap penjualan, sedangkan segmen keju lembaran tumbuh +21,9%.

Di sisi lain, beban pokok penjualan naik +6,2%, dengan beban bahan baku naik +5,3%. Selain itu, beban penjualan naik +13%, terutama akibat kenaikan beban iklan dan promosi (+45,2%). (IDX)

$ROTI: Laba bersih Nippon Indosari, produsen Sari Roti, melesat +129,2% YoY menjadi 169 miliar rupiah pada 4Q22. Penjualan tumbuh +25,8% menjadi 1,07 triliun rupiah, diikuti kenaikan GPM menjadi 56,4% (4Q21: 54,4%). Selain itu, beban usaha naik secara moderat (+2%).

Dibandingkan dengan 3Q22 (QoQ), laba bersih ROTI tumbuh +34,7%. Penjualan tumbuh moderat +0,2%, tetapi beban pokok penjualan turun -8,2% dan beban usaha turun -8,9%.

Secara kumulatif selama 2022, laba bersih ROTI tumbuh +52,4% YoY menjadi 432 miliar rupiah. Penjualan tumbuh +19,7% menjadi 3,9 triliun rupiah. Kenaikan beban bahan baku sebesar +35% menekan GPM menjadi 53% (2021: 54,4%). Namun, kenaikan lebih moderat pada beban usaha (+6,1%) mampu menjaga margin dan pertumbuhan laba bersih. (IDX)

Kinerja ROTI pada 2022 melampaui estimasi konsensus analis, dengan pendapatan dan laba bersih masing-masing mencapai 101% dan 117% dari estimasi.

Saham Top Gainer Hari Ini 🔥

Saham Top Loser Hari Ini 🤕

Performa Sektor Hari Ini 📊

🔥 Hal lain yang lagi hot yang perlu kamu ketahui...

Sektor perbankan di indeks S&P 500 anjlok -6,6% pada Kamis (9/3), didorong oleh pengumuman SVB Financial Group – dikenal sebagai Silicon Valley Bank – yang menjual saham senilai 1,75 miliar dolar AS untuk menopang neracanya akibat rugi 1,8 miliar dolar AS. Harga saham SVB Financial Group turun -60,4% pada hari yang sama.

Bank sentral Singapura membeli 44,6 ton emas pada Januari 2023 dengan rata-rata harga beli sebesar 1.912 dolar per oz. Dengan pembelian ini, cadangan emas bank sentral Singapura menjadi 198,4 ton per Januari 2023, naik +29% MoM. Ini merupakan pembelian emas terbesar kedua bagi Singapura dan menempatkan mereka sebagai negara dengan cadangan emas terbanyak ke-26 di dunia.

PT Hyundai Motors Indonesia meresmikan ultra fast charging station pertama bagi kendaraan listrik di Indonesia pada Kamis (9/3). Stasiun pengisian daya yang terletak di Plaza Indonesia tersebut menyediakan 2 unit ultra fast charger dengan total daya 240 kW dan diklaim dapat mengisi baterai dari 10% ke 80% hanya dalam waktu 18 menit.

Kutipan menarik dari komunitas Stockbit minggu ini

👍Ingin Tahu Apakah Emiten Favoritmu Layak Dibeli di Harga Saat Ini? Gunakan Thumbnail Analysis!

Photo by: Stockbit

"Jika suatu saat terjadi lagi tren hot industry seperti 'Dot Com Bubble' dan kita sebagai investor ingin segera spekulasi pada perusahaan yang belum ada track record nya, belum jelas produk dan business plan nya, maka setidaknya gunakanlah Thumbnail Analysis.” — jakobusnadi

Thumbnail Analysis adalah analisa yang benar-benar minimum untuk memberikan gambaran apakah perusahaan masih layak dibeli pada harga saat ini. Gagasan ini dijelaskan oleh Peter Lynch ketika ia menceritakan kondisi yang terjadi saat Dot Com Bubble, dikenal juga sebagai Internet Bubble. Di saat itu, banyak investor yang melakukan spekulasi pada perusahaan berbasis internet sehingga mengakibatkan market bullish dengan kencang dan berujung pada keruntuhan. Lantas bagaimana sih cara melakukan Thumbnail Analysis ini? Jakobusnadi menjelaskan langkah hingga contoh penggunaan Thumbnail Analysis dalam investasi. Selengkapnya, dapat kamu baca di sini!

Sekilas tentang Jakobus Nadi

Jakobus Nadi merupakan stockbitor yang memulai perjalanan investasinya dengan banyak spekulasi pada berbagai instrumen investasi termasuk di saham. Pada tahun 2022, memutuskan untuk fokus investasi pada instrumen saham dengan style bottom-up. Ia gemar sharing insight seputar investasi dan keuangan yang didapatnya dari buku yang dibacanya. Baginya, journey investasi bukanlah sekedar untuk menumbuhkan aset namun juga proses pendewasaan menjadi pribadi yang lebih baik. Nah, kamu bisa baca tulisan Jakobusnadi selengkapnya di sini!

Subscribe Stockbit Snips di sini untuk dapat berita pasar saham terhangat setiap hari di email kamu.

Penulis: Syanne Gracetine

Editor: Vivi Handoyo Lie, Calvin Kurniawan, Rahmanto Tyas Raharja, Astrid Rahadiani Putri, Theodorus Melvin, Aulia Rahman Nugraha, Hendriko Gani, Bayu Santoso, Michael Owen Kohana, Anggaraksa Arismunandar

Copyright 2023 Stockbit, all rights reserved.

Disclaimer:

Informasi ini dimiliki oleh PT Stockbit Sekuritas Digital (“Stockbit”), Perusahaan efek yang berizin dan diawasi oleh Otoritas Jasa Keuangan.

Semua konten dalam website ini dibuat untuk tujuan informasional dan bukan merupakan rekomendasi untuk membeli/ menjual saham tertentu. Always do your own research.

Selanjutnya, Semua keputusan investasi nasabah mengandung risiko dan adanya kemungkinan kerugian atas investasi tersebut. Seluruh risiko investasi bukan merupakan tanggung jawab Stockbit melainkan menjadi tanggung jawab masing-masing nasabah. Nasabah setuju untuk membebaskan Stockbit dari segala gugatan hukum jika terjadi kerugian Nasabah yang disebabkan karena risiko investasi tersebut.

Domain resmi Stockbit adalah “https://stockbit.com/” dan semua informasi yang dikirimkan oleh kami akan menggunakan platform resmi aplikasi Stockbit dan/atau alamat email yang diakhiri “@Stockbit.com” Semua pemberian Informasi Rahasia kepada pihak-pihak yang mengatasnamakan Stockbit namun tidak berasal dari atau tidak menggunakan platform resmi aplikasi Stockbit merupakan tanggung jawab pribadi pihak pemilik Informasi Rahasia dan kami tidak bertanggung jawab atas setiap penyalahgunaan Informasi Rahasia yang dilakukan oleh pihak-pihak yang mengatasnamakan Stockbit yang tidak berasal dari atau tidak menggunakan platform resmi aplikasi Stockbit.

.png)