Daily Market Performance 🚀

IHSG

7.165

-1,68%

Coal

137,5

+1,07%

Crude Oil

85,3

-0,08%

Gold

2.370

-0,60%

CPO

4.229

-1,12%

Nickel

17.777

-0,34%

👋 Stockbitor!

Selama periode libur Hari Raya Idulfitri 2024, terdapat beberapa perkembangan yang perlu diperhatikan oleh investor:

1. Inflasi AS kembali lampaui ekspektasi – AS mencatat inflasi sebesar 3,5% YoY pada Maret 2024 (vs. Februari 2024: inflasi 3,2%), melampaui ekspektasi konsensus di level 3,4%. Angka ini menandai rilis data inflasi AS yang lebih tinggi dari ekspektasi selama tiga bulan berturut-turut sejak Januari 2024, sehingga kembali menguatkan narasi higher for longer rates. Berdasarkan analisis dari CME FedWatch Tool, saat ini market mengekspektasikan bahwa The Fed baru akan mulai memangkas suku bunga pada 3Q24, lebih lama dibandingkan ekspektasi sebelumnya yang memperkirakan pemangkasan suku bunga akan dimulai pada Juni 2024. Berikut beberapa implikasi dari perkembangan inflasi AS per Selasa (16/4):

Yield obligasi pemerintah AS tenor 10 tahun terus menanjak dari level ~4,2% pada akhir Maret 2024 menjadi ~4,6%.

Indeks dolar AS (DXY) naik dari level 104 pada akhir Maret 2024 menjadi ke kisaran 106.

Indeks saham S&P 500 turun -3,7% MTD.

Bagi Indonesia, dampak negatif telah terlihat pada nilai tukar rupiah terhadap dolar AS yang kian melemah dari level 15.880 pada akhir Maret 2024 menjadi 16.176.

2. Ketegangan geopolitik yang semakin meningkat – Pada 13 April 2024, Iran melancarkan serangan ke Israel. Eskalasi konflik ini semakin mendorong harga beberapa komoditas, seperti minyak mentah, emas, dan perak.

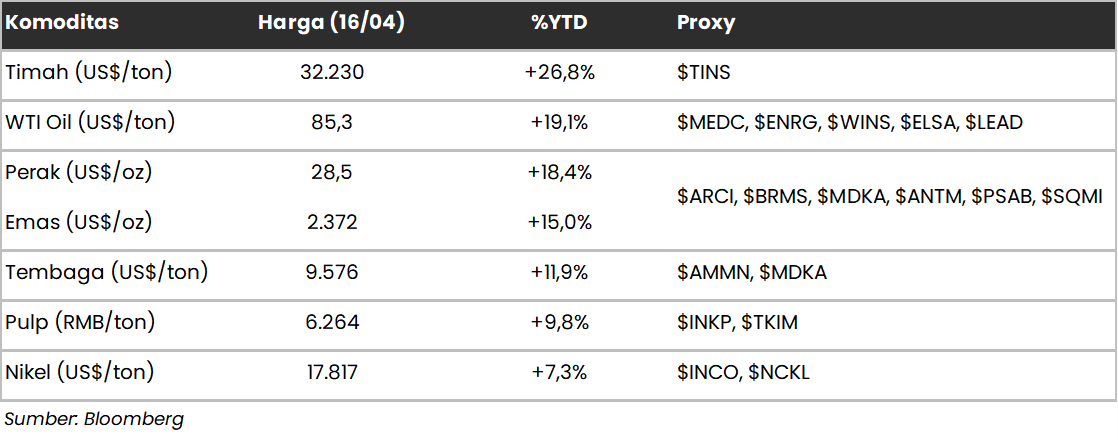

3. Kenaikan harga komoditas akibat supply issue dan/atau prospek demand yang lebih baik – Di samping faktor tensi geopolitik, sejumlah komoditas juga mengalami penguatan harga akibat permasalahan suplai dan prospek permintaan yang lebih baik.

Minyak mentah: Didorong ekspektasi defisit minyak dunia pada 2024 seiring supply yang rendah akibat pemotongan produksi OPEC+ dan prospek permintaan yang lebih tinggi dari perkiraan awal akibat data ekonomi AS dan China yang lebih kuat dari ekspektasi.

Timah: Didorong rendahnya supply dari ketidakpastian ekspor Indonesia dan Myanmar, aktivitas manufaktur di AS dan China yang lebih baik, serta dilarangnya produksi tambang metal Rusia untuk diperdagangkan di London Metal Exchange.

Tembaga: Potensi terjadinya kekurangan supply akibat tutupnya salah satu tambang tembaga terbesar di dunia, The Cobre, yang berada di Panama. Selain itu, penguatan harga juga didorong potensi peningkatan permintaan tembaga untuk keperluan transisi energi.

Nikel: Pemerintah AS dan Inggris mengeluarkan sanksi larangan perdagangan terhadap komoditas asal Rusia, yakni nikel, tembaga, dan aluminium. Hal ini berdampak pada meningkatnya volatilitas pergerakan harga komoditas-komoditas tersebut.

Pulp: Gangguan suplai dari produsen di Finlandia seiring demonstrasi di pelabuhan Finlandia sejak awal Maret 2024.

Serangkaian sentimen negatif di atas menyebabkan pelemahan IHSG sebesar -1,68% pada Selasa (16/4), dengan sektor yang sensitif terhadap suku bunga – seperti properti (-3,25%), teknologi (-2,85%), dan keuangan (-2,49%) – mengalami penurunan signifikan.

Namun, kami menilai bahwa koreksi ini bisa menjadi kesempatan bagi investor untuk membeli saham perbankan dengan valuasi yang lebih menarik, sebab menurut kami fundamental dan prospeknya yang masih tergolong baik.

Sementara itu, tren kenaikan harga komoditas dan penguatan dolar AS berpotensi membawa dampak positif bagi para emiten komoditas di atas.

💸 ADRO Berencana Buyback Saham Rp4 T

$ADRO: Adaro Energy Indonesia berencana buyback saham dengan dana maksimum 4 triliun rupiah. Jumlah dan harga buyback maksimum belum diumumkan. Aksi korporasi ini akan berlangsung selama 12 bulan sejak 16 Mei 2024. Rencana ini akan dibahas dalam RUPST pada 15 Mei 2024.

$MBMA: Merdeka Battery Materials melalui anak usahanya, PT ESG New Energy Material, memperoleh fasilitas pinjaman sebesar 490 juta dolar AS dari Bangkok Bank Public Company Limited, Bank Mandiri ($BMRI), dan Bank Negara Indonesia ($BBNI). Fasilitas tersebut ditujukan untuk pembiayaan pembangunan smelter HPAL dan pengambil bagian atas ekuitas dalam perusahaan feed preparation plant.

$WINS: Investor Relations Wintermar Offshore Marine, Pek Swan Layanto, mengatakan bahwa pihaknya memperoleh kontrak sebesar 75 juta dolar AS selama 2M24. Pek Swan juga menyebut bahwa WINS telah mengamankan kontrak dari India, Brunei Darussalam, dan Thailand dengan tarif sewa yang lebih menguntungkan. WINS sendiri tengah mempersiapkan 2 unit kapal platform supply vessel untuk mulai beroperasi pada 2H24.

$AVIA: Head of Investor Relations Avia Avian, Andreas Timothy Hadikrisno, mengatakan bahwa pihaknya berencana membuka 8–9 titik pusat distribusi baru pada 2024, dengan biaya 2 miliar rupiah per unit. Capex tersebut di luar belanja modal sebesar 450 miliar rupiah yang dialokasikan AVIA untuk melanjutkan pembangunan pabrik cat di Cirebon, Jawa Barat. Per akhir 2023, AVIA memiliki 118 pusat distribusi sendiri, 14 pusat distribusi mini, dan 40 pusat distribusi pihak ketiga. AVIA menargetkan memiliki 140 pusat distribusi pada 2026.

$AKRA: Pengendali AKR Corporindo, PT Arthakencana Rayatama, membeli 2 juta saham AKRA dengan harga rata-rata 1.733 rupiah per lembar pada 5 April 2024. Total nilai transaksi mencapai ~3,5 miliar rupiah. Setelah transaksi ini, kepemilikan PT Arthakencana Rayatama di AKRA naik dari 60,98% menjadi 60,99%.

Saham Top Gainer Hari Ini 🔥

Saham Top Loser Hari Ini 🤕

Performa Sektor Hari Ini 📊

🔥 Hal lain yang lagi hot yang perlu kamu ketahui...

Gaikindo mencatat bahwa penjualan wholesales mobil di Indonesia pada Maret 2024 sebesar 74.724 unit (+5,8% MoM, -26,2% YoY). Selama 3M24, penjualan wholesales mobil hanya mencapai 214.997 unit (-23,9% YoY), setara 19,5% dari target 2024 di level 1,1 juta unit.

Asosiasi Industri Sepeda Motor Indonesia (AISI) mencatat bahwa penjualan domestik motor di Indonesia pada Maret 2024 sebesar 583.747 unit (+4,5% MoM, -7,8% YoY). Selama 3M24, penjualan domestik motor sebesar 1,74 juta unit (-4,9% YoY), setara 26,7–28% dari target 2024 di level 6,2–6,5 juta unit.

Produk domestik bruto China tercatat tumbuh +5,3% YoY dan +1,6% QoQ pada 1Q24 (vs. 4Q23: +5,2% YoY, +1% QoQ), melampaui ekspektasi konsensus di level +4,6% YoY dan +1,4% QoQ.

Pemerintah Inggris dan AS melarang nikel asal Rusia untuk diperdagangkan di London Metal Exchange dan Chicago Mercantile Exchange. Sanksi ini berlaku untuk nikel yang diproduksi setelah 13 April 2024 dan ditujukan untuk mengurangi pendapatan ekspor Rusia di tengah perang Ukraina yang telah berlangsung sejak 2022. Rusia berkontribusi sebesar 6% dari produksi nikel olahan global.

Firma analisis komoditas, Kpler, mencatat bahwa China mengimpor batu bara sebanyak 97,43 juta ton (+16,9% YoY) pada 1Q24. Lonjakan tersebut terjadi di tengah ekspektasi konsensus yang memproyeksikan impor batu bara China pada 2024 akan flat di kisaran 450–500 juta ton (vs. realisasi 2023: 474,42 juta ton).

Kutipan menarik dari komunitas Stockbit minggu ini

😞 Strategi Saat Market “Kurang Enak”

Photo by: Stockbit

“Hidup bukan hanya untuk melihat saham, masih ada kehidupan nyata yang harus dipastikan agar berjalan dengan baik”— dewicalico

Sebagian besar trader yang aktif melakukan trading pasti merasakan kondisi bursa yang kurang enak karena transaksi yang semakin turun setiap harinya. Hal ini mengakibatkan pergerakan beberapa saham cenderung dirasa lambat. Sebagian trader pun pasti pernah bertanya-tanya apa langkah yang seharusnya diambil di tengah kondisi market seperti sekarang? Apakah ini waktunya untuk lebih agresif atau justru menunggu waktu yang tepat hingga transaksi mulai ramai kembali? Dalam tulisannya, dewicalico membagikan beberapa pandangan serta pengalamannya sebagai trader dalam menghadapi situasi seperti sekarang. Simak selengkapnya di sini!

Sekilas tentang dewicalico

Dewicalico adalah Stockbitor serta fulltime trader yang aktif dalam membagikan pandangan serta pengalamannya seputar market ke dalam tulisan di Stream. Baca tulisan-tulisan menarik dari Dewicalico di sini!

Subscribe Stockbit Snips di sini untuk dapat berita pasar saham terhangat setiap hari di email kamu.

Penulis & Editor: Team Stockbit Research

Copyright 2024 Stockbit, all rights reserved.

Disclaimer:

Informasi ini dimiliki oleh PT Stockbit Sekuritas Digital (“Stockbit”), Perusahaan efek yang berizin dan diawasi oleh Otoritas Jasa Keuangan.

Semua konten dalam website ini dibuat untuk tujuan informasional dan bukan merupakan rekomendasi untuk membeli/ menjual saham tertentu. Always do your own research.

Selanjutnya, Semua keputusan investasi nasabah mengandung risiko dan adanya kemungkinan kerugian atas investasi tersebut. Seluruh risiko investasi bukan merupakan tanggung jawab Stockbit melainkan menjadi tanggung jawab masing-masing nasabah. Nasabah setuju untuk membebaskan Stockbit dari segala gugatan hukum jika terjadi kerugian Nasabah yang disebabkan karena risiko investasi tersebut.

Domain resmi Stockbit adalah “https://stockbit.com/” dan semua informasi yang dikirimkan oleh kami akan menggunakan platform resmi aplikasi Stockbit dan/atau alamat email yang diakhiri “@Stockbit.com” Semua pemberian Informasi Rahasia kepada pihak-pihak yang mengatasnamakan Stockbit namun tidak berasal dari atau tidak menggunakan platform resmi aplikasi Stockbit merupakan tanggung jawab pribadi pihak pemilik Informasi Rahasia dan kami tidak bertanggung jawab atas setiap penyalahgunaan Informasi Rahasia yang dilakukan oleh pihak-pihak yang mengatasnamakan Stockbit yang tidak berasal dari atau tidak menggunakan platform resmi aplikasi Stockbit.