👋 Stockbitor!

Fenomena El Nino yang melanda Indonesia sejak pertengahan 2023 dan diprediksi hingga Februari 2024 menjadi pisau bermata dua bagi emiten kelapa sawit. Di satu sisi, El Nino dapat mengakibatkan kemarau panjang sehingga berdampak negatif bagi produksi tandan buah segar (TBS). Di sisi lain, penurunan produksi TBS berpotensi mendorong harga minyak kelapa sawit (CPO). Walaupun El Nino mengakibatkan penurunan produksi TBS, laba bersih perusahaan CPO berpotensi tetap meningkat terkompensasi peningkatan harga jual CPO dan penurunan beban HPP pada biaya pupuk.

Paparan risiko penurunan produksi TBS akibat El Nino relatif lebih rendah bagi $AALI, $LSIP, dan $SMAR mengingat sebagian lokasi lahannya tidak terdampak El Nino pada Juni–Agustus 2023. Namun, umur pohon milik ketiganya relatif tua, sehingga kinerja produksi emiten-emiten tersebut akan tetap lemah. Dalam tulisan ini, kami menilai bahwa $DSNG, $TAPG, dan $SSMS berpotensi diuntungkan dari fenomena El Nino di Indonesia. Meskipun lahan tertanam ketiganya berada di wilayah terdampak El Nino, mereka memiliki keunggulan kompetitif dalam aspek produksi karena rata-rata umur pohonnya masih prima dan memiliki oil extraction rate (OER) yang tinggi atau meningkat.

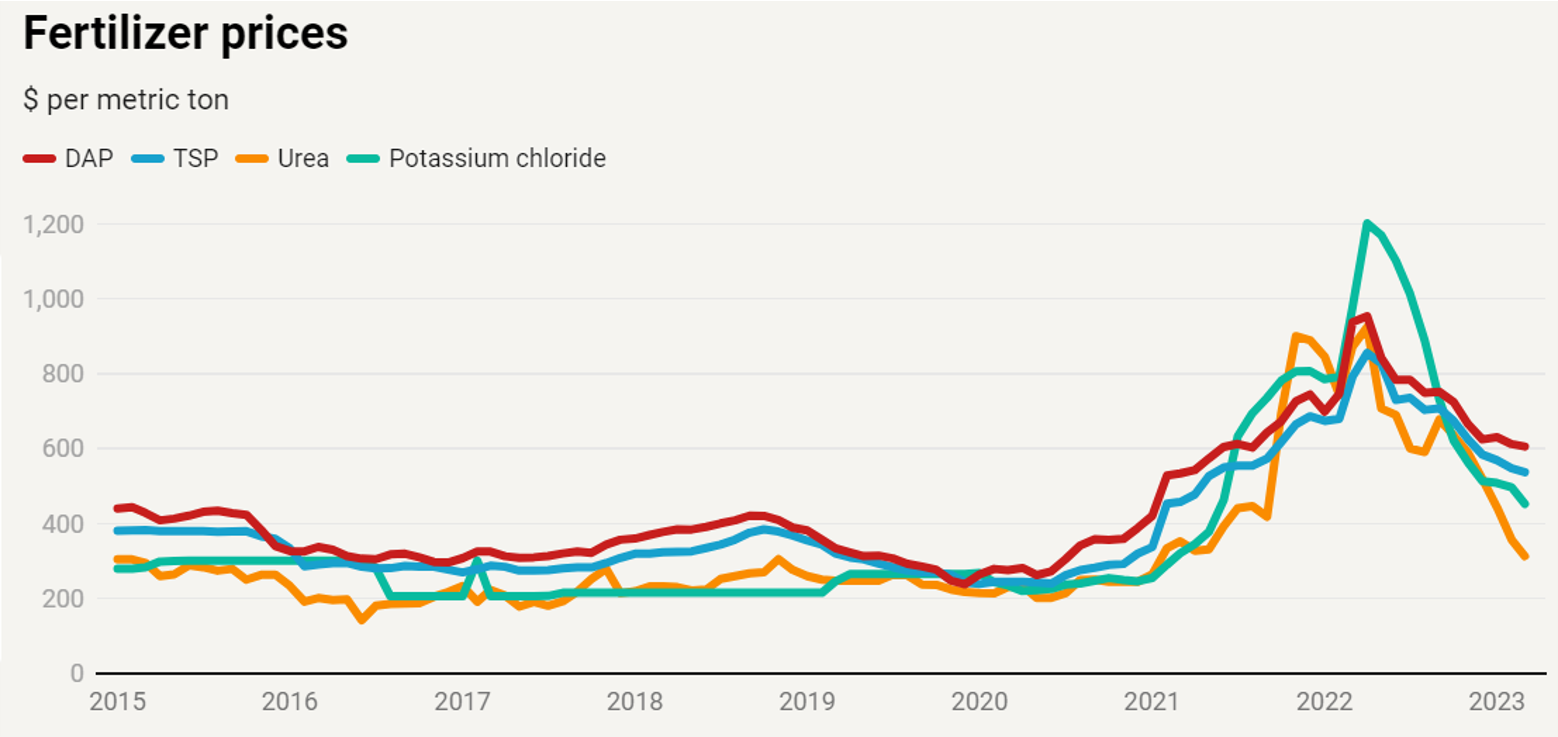

Peningkatan harga CPO dapat menjadi katalis positif bagi sektor kelapa sawit yang sebagian besar pemainnya mengalami penurunan kinerja pada 1H23 akibat penurunan rata-rata harga jual (ASP) dan melonjaknya harga pupuk sejak awal 2022. El Nino sendiri sempat membuat harga CPO dunia mengalami penguatan yang cukup signifikan sebesar +56,4% pada Mei–Desember 2019. Selain itu, jurnal Oil Palm Industry Economic Journal menemukan bahwa jika El Nino terjadi, harga CPO menjadi +10,2% lebih tinggi dibandingkan jika fenomena tersebut tidak terjadi. Dengan potensi peningkatan harga jual akibat El Nino, serta tren penurunan harga pupuk sejak Mei 2023, kinerja emiten kelapa sawit berpotensi membaik ke depannya.

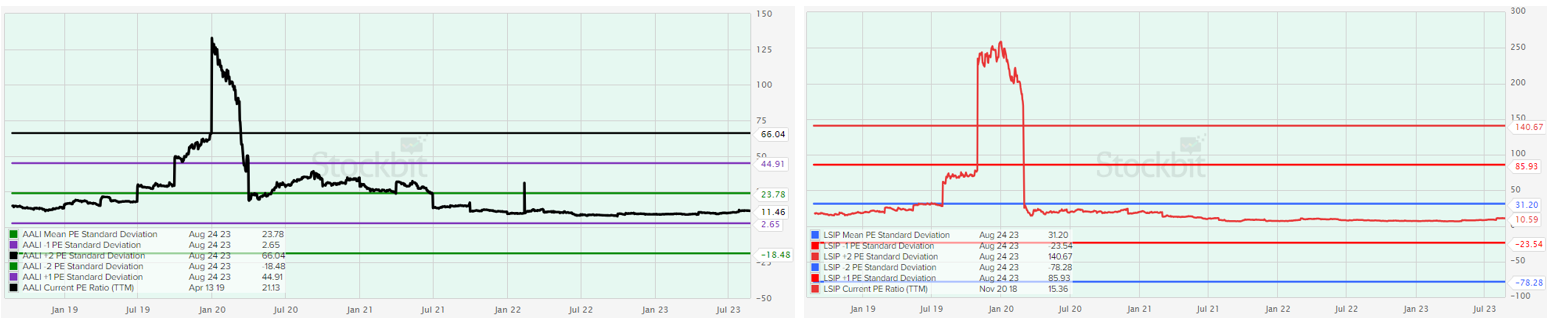

Secara valuasi, saham emiten kelapa sawit tergolong relatif murah secara historis dan masih di bawah Mean Standard Deviation 5 tahun untuk P/E dan -1 Standard Deviation 5 tahun untuk P/BV. Meski demikian, beberapa risiko yang perlu diperhatikan oleh investor antara lain lagging effect secara periode waktu maupun besaran kenaikan harga saham emiten kelapa sawit dibandingkan dengan harga CPO global, serta risiko intervensi dari pemerintah seperti larangan ekspor.

El Nino 2023 dan Potensi Kenaikan Harga CPO Dunia

Fenomena El Nino yang terjadi di Indonesia pada tahun ini berpotensi memicu kenaikan harga CPO ke depannya. El Nino dapat mengakibatkan kemarau kering yang berkepanjangan, sehingga berdampak negatif terhadap produksi buah kelapa sawit. Umumnya, dampak El Nino dapat berlangsung hingga 9–12 bulan, tetapi fenomena ini dapat berlangsung lebih panjang tergantung dari intensitasnya.

Menurut jurnal Oil Palm Industry Economic Journal, produksi CPO berkurang sebesar -3,37% ketika El Nino terjadi, dengan stok CPO berkurang sebanyak -2,5% dan harga CPO menjadi +10,2% lebih tinggi jika dibandingkan dengan fenomena ini tidak terjadi. Sebelumnya, El Nino pernah terjadi di Indonesia pada pertengahan 2019 dan sempat menyebabkan harga CPO dunia mengalami penguatan yang cukup signifikan sebesar +56,4% pada Mei–Desember 2019.

Dengan memperhitungkan efek El Nino, UBS merevisi naik prediksi harga CPO pada Desember 2023 dan Maret 2024 dari MYR3.750/ton menjadi MYR4.250/ton dan MYR4.500/ton, setara dengan kenaikan +13 dan +20% dari prediksi sebelumnya

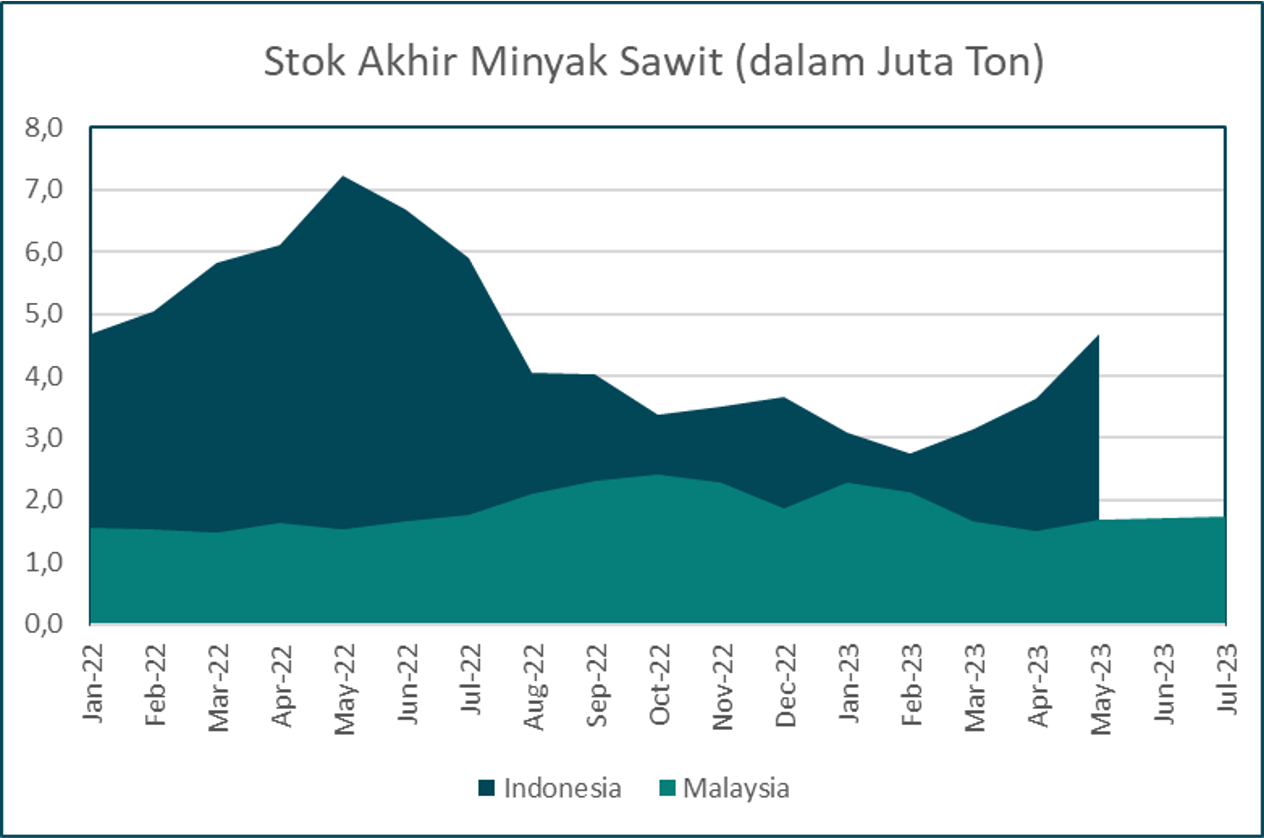

Pic: Harga CPO sejak 2016.Sumber: Tradingview Pic: Stok akhir minyak sawit per bulan Indonesia dan Malaysia pada Januari 22–Juli 23.Sumber: GAPKI dan MPOCPelajaran dari Dampak Panjang El Nino 2019

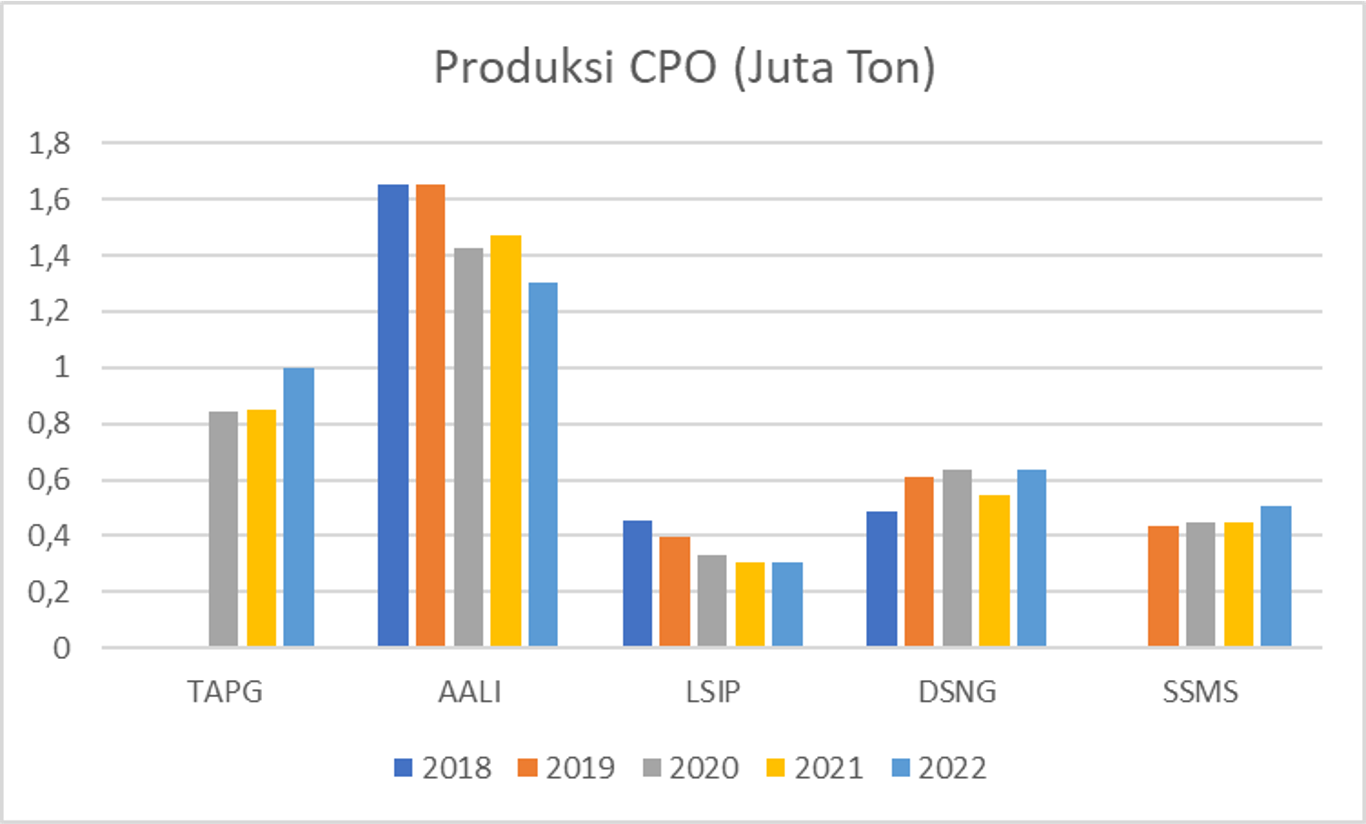

El Nino sempat melanda Indonesia pada 2019, yang berdampak terhadap penurunan produksi TBS mayoritas perusahaan kelapa sawit hingga 2021. Beberapa di antaranya baru mengalami peningkatan produksi TBS pada 2022.

Pic:Produksi TBS TAPG, AALI, LSIP, SSMS, SMAR, dan DSNG tahun 2018-2022Sumber: Companies filingsPerbaikan produksi TBS yang relatif lebih cepat ditunjukan oleh DSNG, TAPG, dan SSMS karena umur pohon yang muda (<14 tahun). Produksi ketiga perusahaan tersebut pada 2022 juga telah kembali dan bahkan melebihi level sebelum El Nino 2019. Sementara AALI, LSIP, dan SMAR – yang rata-rata umur pohonnya sudah berusia 17 tahun ke atas – produksi TBS-nya belum kembali ke level 2018 atau sebelum El Nino 2019. Perusahaan kelapa sawit yang memiliki pohon dengan umur yang masih prima mengalami tren peningkatan total TBS yang diproses.

Sementara itu, dari sisi total CPO yang diproduksi, TAPG, DSNG, dan SSMS memiliki tren yang meningkat sejak El Nino 2019. Adapun, AALI dan LSIP memiliki tren menurun setiap tahunnya.

Pic: Rata-rata umur pohon kelapa sawit per 1H23.Source: Companies FilingsPic: Total TBS yang diproses emiten kelapa sawit pada 2018–2022. SMAR tidak memberikan data total TBS yang diproses.

Sumber: Companies fillings, Stockbit analysisPic: Total produksi CPO emiten kelapa sawit pada 2018–2022. SMAR tidak memberikan data total CPO yang diproduksi.Sumber:Companies filings, Stockbit AnalysisEl Nino 2023: Siapa yang Akan Diuntungkan?

Kami berpendapat bahwa emiten kelapa sawit yang berpotensi diuntungkan dari fenomena El Nino pada 2023 adalah emiten yang rata-rata umur pohonnya masih prima dan oil extraction rate (OER) yang tinggi atau meningkat – yakni DSNG, TAPG dan SSMS – karena akan memiliki volume produksi yang lebih baik, sehingga lebih menikmati kenaikan harga jual.

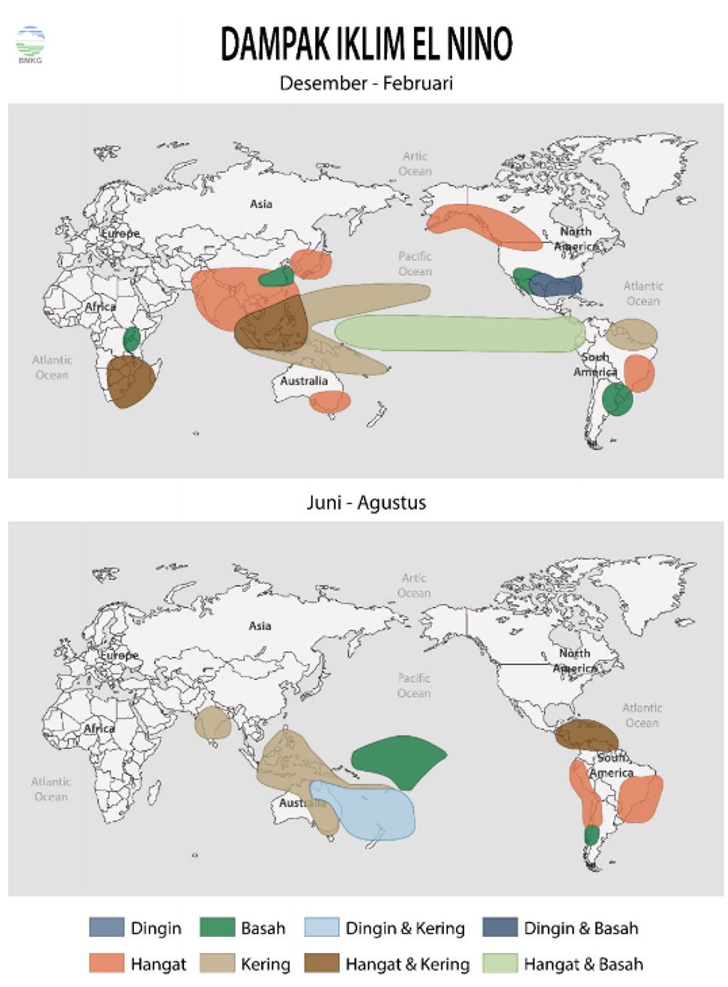

BMKG menyebut bahwa hampir seluruh pulau besar di Indonesia, kecuali Sumatera, akan terdampak kondisi kering pada Juni–Agustus 2023 akibat El Nino. BMKG juga memprediksi bahwa seluruh pulau di Indonesia akan terkena dampak hangat dan kering pada Desember 2023 hingga Februari 2024.

Pic: Daerah yang terkena dampak El Nino pada Juni–Agustus 2023 dan Desember 2024-Februari 2024.Sumber: BMKGDi Indonesia, mayoritas lahan tertanam milik emiten kelapa sawit berlokasi di Kalimantan, kecuali AALI, SMAR, dan LSIP yang memiliki porsi signifikan di Sumatera.

Secara umum, lokasi lahan tertanam yang tidak terdampak El Nino akan menguntungkan bagi pemain terkait. Meski demikian, AALI, LSIP, dan SMAR memiliki rata-rata umur pohon yang sudah melewati masa primanya dalam menghasilkan TBS dan memiliki tren penurunan OER. Oleh karena itu, meskipun sebagian lokasi lahannya tidak terkena dampak langsung dari El Nino, kinerja produksi ketiganya berpotensi tetap lemah.

Pic: Sebaran lahan perusahaan sawit per 2022.Sumber: Companies filingsUntuk Desember 2023 hingga Februari 2024, semua wilayah di Indonesia akan terdampak iklim hangat dan kering dari El Nino, sehingga kemungkinan tidak ada emiten yang memiliki keunggulan kompetitif dalam hal letak geografis kebun dan tingkat produksi TBS.

Umur Pohon sebagai Faktor Penting Pertama

Di tengah risiko penurunan produksi TBS akibat El Nino, emiten kelapa sawit dengan rata-rata umur pohon yang prima akan memiliki tingkat produksi yang lebih baik dibandingkan emiten dengan umur pohon yang tua. Pohon kelapa sawit sendiri akan mengalami penurunan produksi TBS setelah berusia 16 tahun ke atas. Per 1H23, SSMS, DSNG, dan TAPG memiliki rata-rata umur pohon sawit yang lebih prima (<14 tahun), sedangkan LSIP, AALI dan SMAR di atas 17 tahun.

Pic: Rata-rata umur pohon kelapa sawit per 1H23.Source: Companies FilingsOil Extraction Rate (OER) sebagai Faktor Penting Kedua

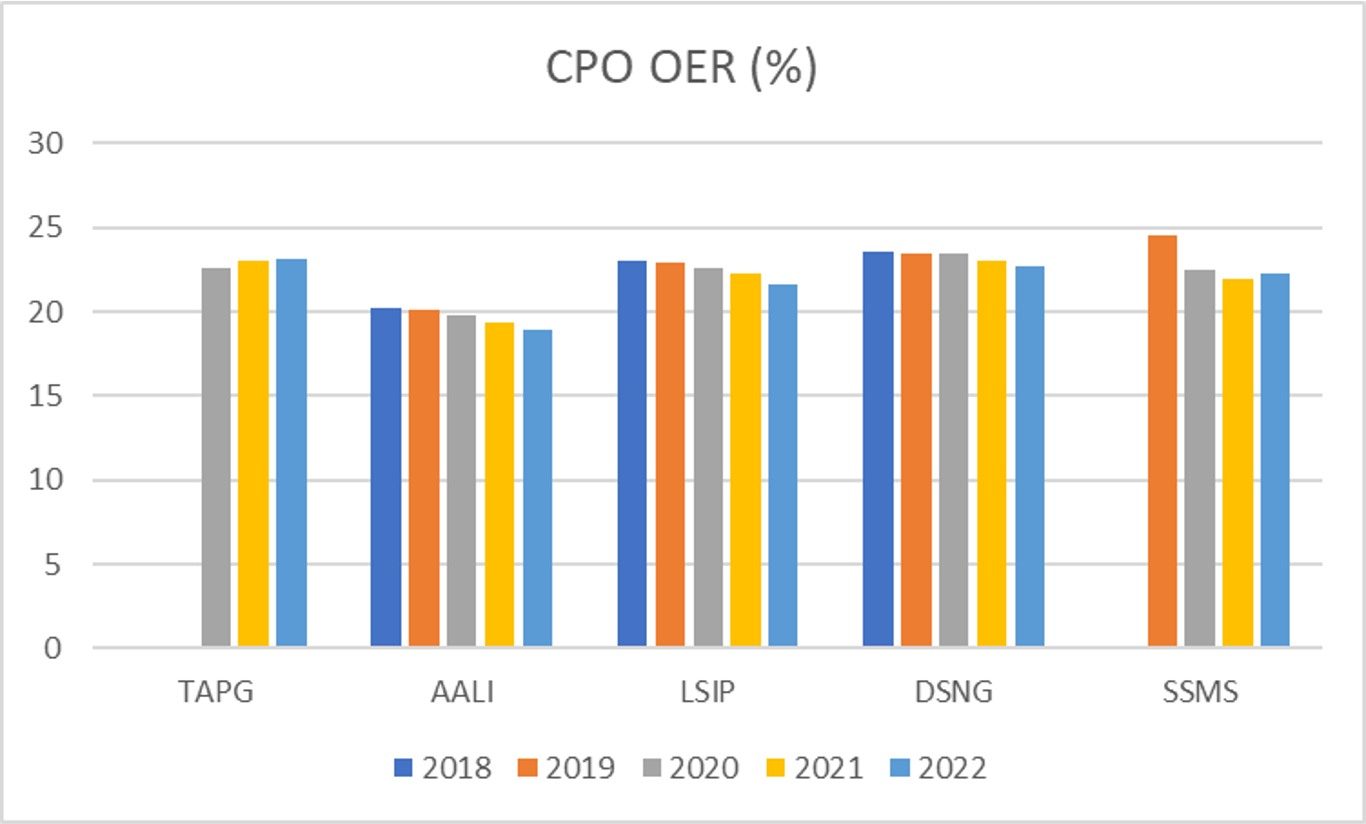

Karena fenomena El Nino berdampak langsung kepada kenaikan harga CPO dunia, investor juga perlu memperhatikan oil extraction rate (OER) yang menunjukkan rasio CPO yang diproduksi oleh perusahaan dari total TBS yang diproses setiap tahunnya. Pada 2018–2022, AALI dan LSIP memiliki tren penurunan yang konsisten dalam OER. Sementara itu, TAPG, DSNG, dan SSMS relatif memiliki angka yang lebih tinggi dan/atau tren OER yang lebih baik, terutama TAPG. OER yang lebih baik akan mendukung produksi CPO, sehingga menguntungkan ketiga emiten tersebut saat harga CPO naik.

Pic: Persentase OER dari TAPG, AALI, LSIP, DSNG, dan SSMS pada 2018–2022.Sumber: Companies FilingsHarga Pupuk Sudah Mulai Turun

Harga pupuk memang melonjak sejak 2022 akibat terganggunya rantai pasokan setelah Rusia dan Belarusia mengalami sanksi larangan ekspor potasium, yang merupakan bahan baku pembuatan pupuk. Namun, belakangan ini tren harga pupuk sudah mulai turun dibandingkan dengan level saat awal konflik Rusia dan Ukraina. Manajemen DSNG memproyeksikan tren harga pupuk akan menurun ke level yang lebih normal pada 2024.

Penurunan harga pupuk sejak Mei 2023, ditambah dengan potensi kenaikan harga CPO akibat El Nino, akan secara signifikan mendorong kenaikan margin laba kotor emiten kelapa sawit ke depannya.

Pic: Harga pupuk dalam dolar AS per ton.Source: IFPRIPenurunan Laba Emiten Sawit 1H23: Apa yang Terjadi?

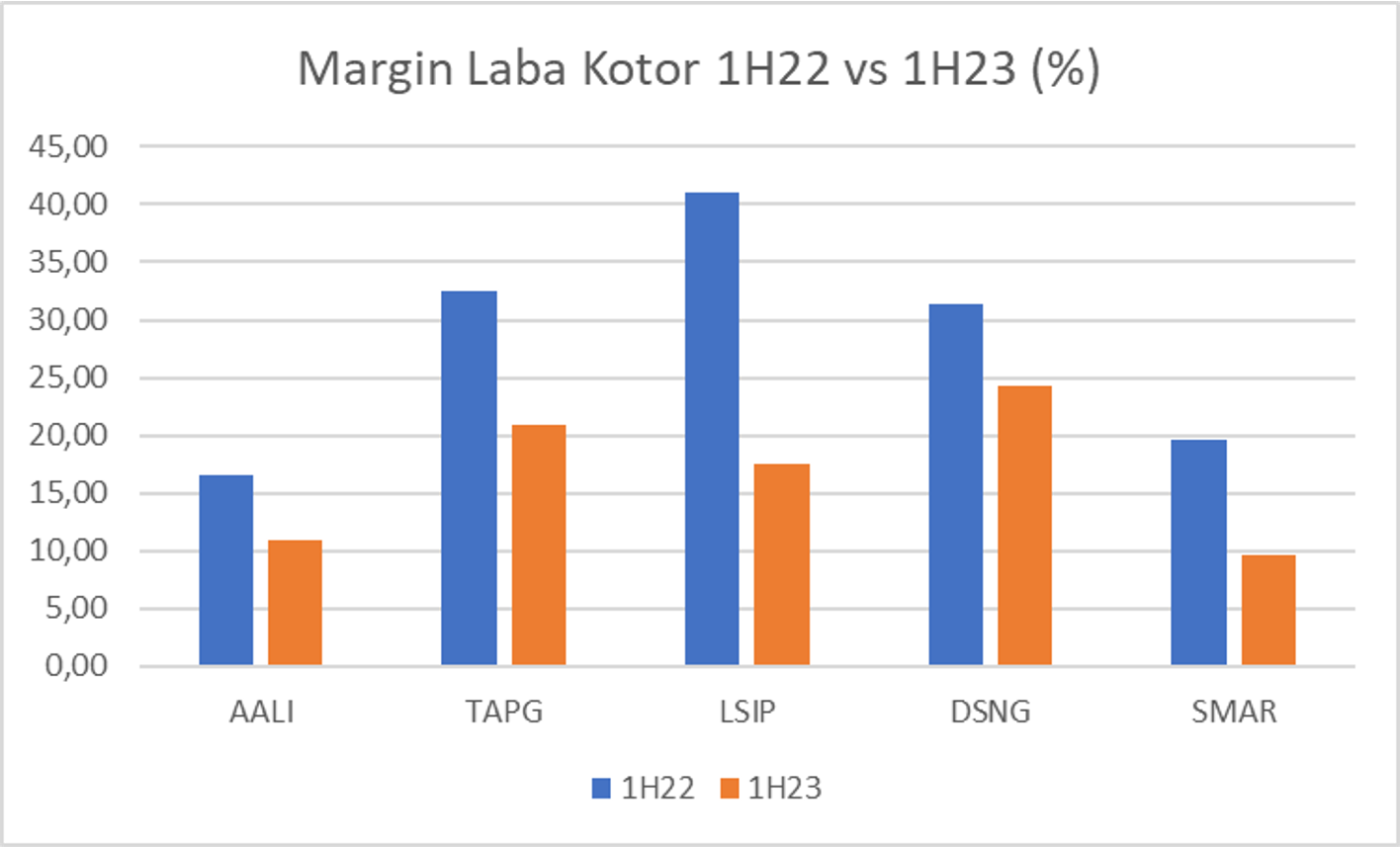

Sejumlah emiten kelapa sawit telah mengumumkan laporan kinerjanya pada 1H23, dengan beberapa market leader mengalami penurunan laba bersih dan margin laba kotor secara tahunan. Penurunan laba bersih dan margin laba kotor tersebut disebabkan oleh dua hal, yakni meningkatnya beban HPP serta total pendapatan yang relatif stagnan dan cenderung menurun.

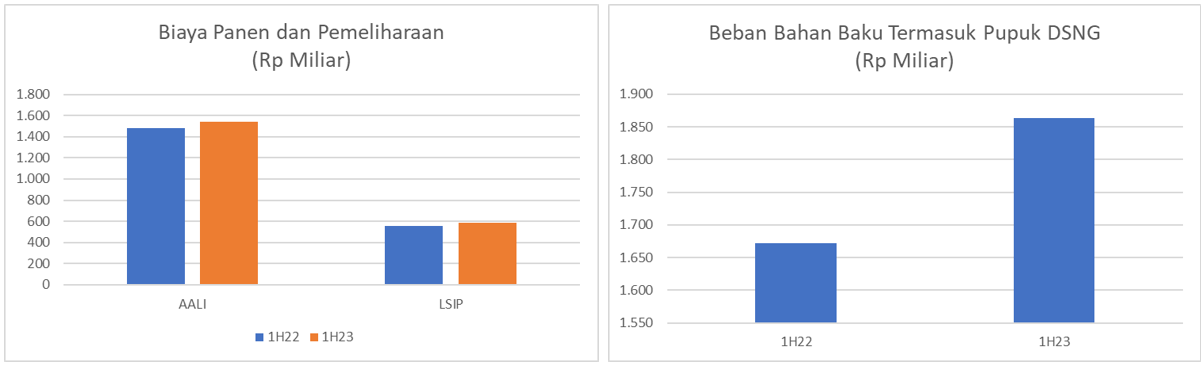

Pemicu Peningkatan HPP: Harga Pupuk dan Produksi

Dalam presentasi dari beberapa emiten kelapa sawit, peningkatan beban HPP pada 1H23 disebabkan oleh harga pupuk yang masih tinggi akibat terganggunya rantai pasokan. Selain harga yang masih relatif tinggi, kenaikan beban HPP khususnya pada fertilizer kemungkinan besar juga disebabkan oleh kuantitas penggunaan pupuk yang lebih besar pada 1H23.

Hal ini tercermin dari kenaikan produksi TBS dari mayoritas emiten kelapa sawit, seperti:

$TAPG: + 26% YoY

$DSNG: +13,8% YoY

$AALI: +7,9% YoY

$LSIP: +5% YoY

Pic: Harga pupuk dalam dolar AS per ton.

Source: IFPRIPic: Perbandingan margin kotor 1H22 vs. 1H23 dari AALI, TAPG, LSIP, DSNG, dan SMAR.

Sumber: Companies filings, Stockbit analysisPic: Biaya panen dan pemeliharaan pada 1H22 vs. 1H23 dari AALI dan LSIP (kiri); Biaya bahan baku yang mengandung biaya pupuk dari DSNG pada 1H22 vs. 1H23 (kanan).

Sumber: Companies filings, Stockbit analysisTurunnya ASP

Penurunan laba bersih milik mayoritas emiten kelapa sawit juga ditekan oleh pendapatan yang mengalami stagnasi dan cenderung menurun. Hal ini disebabkan oleh melandainya harga jual rata-rata (ASP) CPO dan minyak inti sawit (PKO) pada 1H23 dibandingkan dengan periode yang sama pada tahun lalu.

Perlu dicatat, harga CPO pada awal 2022 sempat melonjak seiring dimulainya konflik Rusia–Ukraina, di mana kedua negara tersebut menempati urutan teratas sebagai pengekspor minyak biji bunga matahari (sunflower seed oil) dan (soybean oil). Konflik tersebut memicu kelangkaan sunflower seed oil dan soybean oil yang merupakan produk substitusi CPO. Hal tersebut pada akhirnya menyebabkan permintaan CPO meningkat cukup signifikan dan menyebabkan kenaikan harga pada awal 2022.

Selain konflik Rusia–Ukraina, kenaikan harga CPO pada awal 2022 juga dipicu oleh larangan ekspor 100% dari pemerintah Indonesia akibat tingginya harga minyak goreng dalam negeri pada pertengahan akhir April 2022.

Pic: Harga CPO global.Source: TradingeconomicsDalam gambar di atas, dapat dilihat bahwa harga CPO dunia hampir menyentuh RM7.100/ton pada akhir April 2022, sebelum akhirnya mulai melandai dan berada pada level RM3.812/ton pada akhir Juni 2023. Penurunan harga CPO dunia sejak pertengahan 2022 dipicu oleh beberapa faktor, misalnya pelonggaran ekspor dari Indonesia pada akhir Mei 2022.

Penurunan harga CPO juga diimbangi dengan menurunnya stok akhir minyak sawit dari Indonesia. Stok akhir CPO dari Indonesia berpengaruh kepada harga minyak sawit dunia karena Indonesia merupakan negara terbesar produsen CPO secara global. Di sisi lain, tren berbeda dialami oleh Malaysia yang merupakan negara kedua terbesar produsen CPO, di mana stok akhir CPO di negara tersebut mengalami tren kenaikan ketika Indonesia membuka kembali ekspornya.

Ketika pelarangan ekspor diberlakukan di Indonesia dan harga CPO meningkat cukup tajam, perusahaan CPO asal Malaysia lebih diuntungkan dibandingkan perusahaan CPO asal Indonesia.

Valuasi

Per 24 Agustus 2023, mayoritas perusahaan kelapa sawit dihargai dengan P/BV di bawah -1 PBV Standard Deviation 5 tahun.

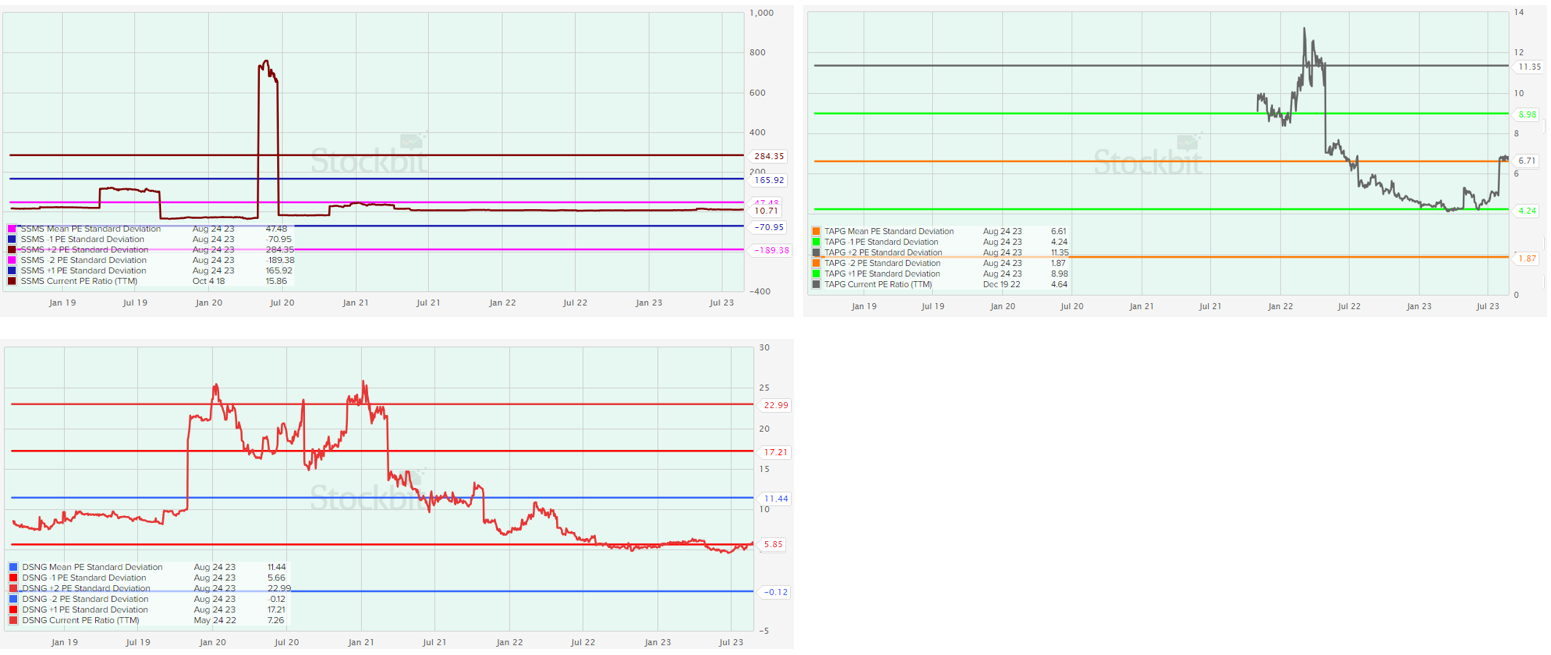

Sementara itu, jika menggunakan P/E Ratio, mayoritas emiten kelapa sawit saat ini dihargai di bawah Mean PE Standard Deviation 5 tahun, kecuali DSNG yang dihargai dengan P/E Ratio di sekitar -1 P/E Standard Deviation.

Berdasarkan PBV dan PE, DSNG dan SSMS terlihat lebih menarik dibandingkan yang lainnya.

Pic: AALI, LSIP, SSMS, TAPG, DSNG 5 Yr P/BV Standard Deviation Band Sumber: StockbitPic: AALI, LSIP, SSMS, TAPG, DSNG 5 Yr P/E Standard Deviation Band Sumber: StockbitRisiko

Meskipun beberapa emiten kelapa sawit diperdagangkan dengan valuasi yang tergolong murah secara historis, perlu diingat bahwa kenaikan harga CPO tidak serta merta langsung tercermin (lagging effect) ke dalam performa harga saham perusahaan sawit. Sebagai contoh, lagging effect ini pernah terjadi pada 2019. Saat itu, harga CPO global telah melonjak sejak Juni 2019, sementara harga saham perusahaan kelapa sawit baru mengalami kenaikan sejak Agustus–Oktober 2019.

Selain lagging secara waktu, pergerakan harga saham emiten kelapa sawit juga bisa mengalami lagging secara besaran harga. Dalam hal ini, kenaikan harga saham perusahaan sawit berisiko lebih rendah dibandingkan kenaikan harga CPO global.

Pic: Pergerakan harga saham AALI, LSIP, dan DSNG tahun 2019Sumber: Charbit StockibtAda juga faktor risiko lainnya seperti intervensi pemerintah atas larangan ekspor produk CPO dan turunannya guna memenuhi kebutuhan dalam negeri. Risiko ini sempat dialami emiten kelapa sawit di Indonesia pada April 2022, padahal saat itu harga minyak kelapa sawit global sedang mencapai titik all time-high-nya. Larangan ekspor menyebabkan perusahaan sawit di Indonesia kehilangan momentum untuk menjual produk CPO dan turunannya di harga yang tinggi.

Lantas, bagaimana menurutmu? Dengan prospek dan risiko yang telah dijelaskan di atas, emiten mana yang paling menarik di tengah El Nino di Indonesia? We provide, you decide.

________________

Penulis:

Michael Owen Kohana, Investment Analyst

Editor:

Vivi Handoyo Lie, Head of Investment Research

Edi Chandren, Investment Analyst Lead

Aulia Rahman Nugraha, Sr. Investment Journalist

Copyright 2023 Stockbit, all rights reserved.

Disclaimer:

Semua konten dalam artikel ini dibuat untuk tujuan informasional dan bukan merupakan rekomendasi untuk membeli/menjual saham tertentu. Always do your own research.

PT Stockbit Sekuritas Digital (“Stockbit”), Perusahaan efek yang berizin dan diawasi oleh Otoritas Jasa Keuangan.

Selanjutnya, semua keputusan investasi nasabah mengandung risiko dan adanya kemungkinan kerugian atas investasi tersebut. Seluruh risiko investasi bukan merupakan tanggung jawab Stockbit melainkan menjadi tanggung jawab masing-masing nasabah.

Domain resmi Stockbit adalah “https://stockbit.com/” dan semua informasi yang dikirimkan oleh kami akan menggunakan platform resmi aplikasi Stockbit dan/atau alamat email yang diakhiri “@Stockbit.com” Semua pemberian Informasi Rahasia kepada pihak-pihak yang mengatasnamakan Stockbit namun tidak berasal dari atau tidak menggunakan platform resmi aplikasi Stockbit merupakan tanggung jawab pribadi pihak pemilik Informasi Rahasia dan kami tidak bertanggung jawab atas setiap penyalahgunaan Informasi Rahasia yang dilakukan oleh pihak-pihak yang mengatasnamakan Stockbit yang tidak berasal dari atau tidak menggunakan platform resmi aplikasi Stockbit.

.png)