👋 Stockbitor!

Pembukaan kembali industri pariwisata pasca-pandemi membuat investor mencari proxy investasi untuk menuai keuntungan dari reopening tersebut. Selain dari sektor pariwisata dan transportasi, industri minuman alkohol juga menjadi salah satu alternatif proxy yang dapat dilirik investor.

Namun, investor di Indonesia memiliki keterbatasan pilihan untuk berinvestasi pada industri minuman alkohol. Sebab, sejak 1980-an hingga 2022, hanya ada 2 emiten minuman alkohol di BEI, yakni Multi Bintang Indonesia ($MLBI) dan Delta Djakarta ($DLTA).

Pada Januari 2023, tren tersebut berubah. BEI kedatangan 2 emiten produsen minuman alkohol baru, yakni Jobubu Jarum Minahasa ($BEER) dengan total pendanaan IPO senilai 176 miliar rupiah dan Hatten Bali ($WINE) dengan total pendanaan IPO senilai 88 miliar rupiah.

Produk minuman beralkohol itu sendiri tidak sama dan memiliki segmennya masing-masing. Lantas, emiten mana yang paling menarik? Bagaimana prospek dan risiko saham emiten minuman alkohol ke depan?

Di artikel ini, Stockbit akan membahas perkenalan tentang industri minuman alkohol, perbedaan produk masing-masing emiten di industri minuman alkohol, potensi dan risiko industri minuman alkohol, hingga performa keuangan dan valuasinya.

Sekilas Industri Minuman Alkohol di Indonesia

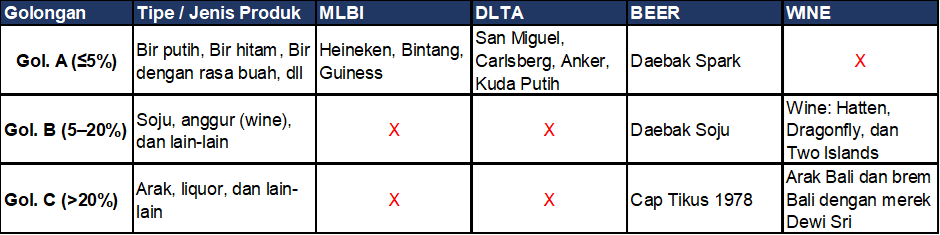

Berdasarkan PMK No. 158 Tahun 2018, minuman beralkohol dibagi menjadi 3 golongan berdasarkan kadar alkoholnya, yakni:

Pic: Penggolongan minuman beralkohol berdasarkan kadar alkohol.

Source: PMK No. 158 Tahun 2018, Stockbit analysis

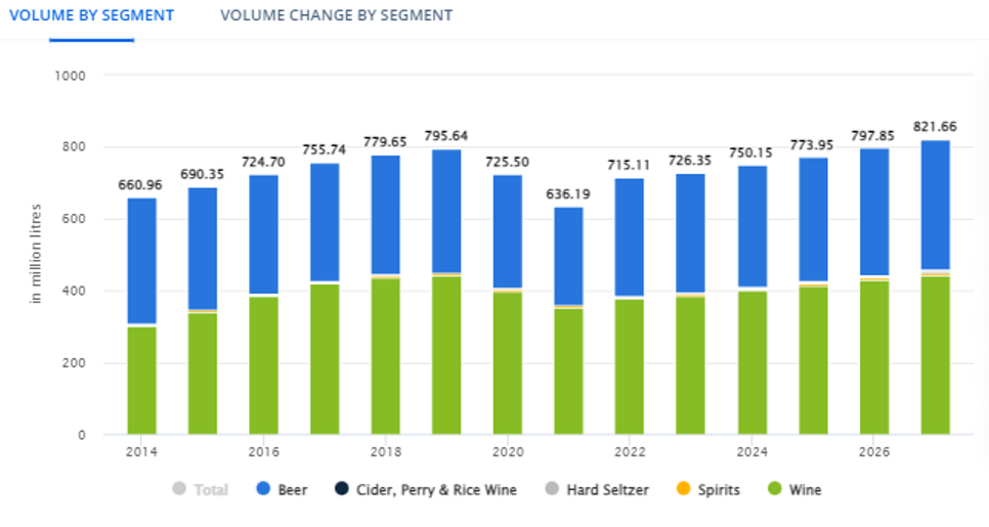

Mengutip data Statista, pasar minuman beralkohol di Indonesia memiliki tingkat pertumbuhan tahunan sebesar 9,8% pada 2014–2019. Meski pertumbuhan tersebut sempat terhenti pada masa pandemi Covid-19, pasarnya telah berangsur pulih dan diperkirakan memiliki nilai lebih dari 13 miliar dolar AS pada 2022. Berdasarkan volume, penjualan minuman alkohol diperkirakan mencapai 715 juta liter pada 2022, yang didominasi oleh produk bir dan wine.

Pic: Data penjualan dan konsumsi alkohol di Indonesia

Source: StatistaSekilas tentang Emiten: MLBI, DLTA, BEER, dan WINE

$MLBI: Multi Bintang Indonesia bergerak di bidang produsen minuman alkohol jenis bir di Indonesia, dengan pabrik berlokasi di Tangerang dan Mojokerto. MLBI tidak hanya memproduksi dan menjual berbagai produk minuman beralkohol, tetapi juga masuk ke bisnis minuman tanpa alkohol (non-alkohol) sejak 2014.

Beberapa merek yang diproduksi dan dijual oleh MLBI adalah Bintang, Heineken, Guinness, dan Green Sands (non-alkohol). Pemegang saham pengendali dengan 89,3% kepemilikan saham MLBI adalah Heineken International B.V, perusahaan asal Belanda sekaligus pemegang lisensi induk bir dengan merek Heineken secara internasional.

$DLTA: Delta Djakarta memproduksi dan menjual minuman alkohol jenis bir dengan merek Anker, Carlsberg, San Miguel, dan Kuda Putih. Bir dengan merek San Miguel dan Carlsberg adalah merek internasional, di mana DLTA mendapatkan lisensi tersebut dari San Miguel Brewing International Limited dan Carlsberg International.

Pabrik perusahaan berlokasi di Bekasi. Pemegang saham terbesar DLTA adalah San Miguel Malaysia dengan 58,33% kepemilikan, serta Pemerintah Daerah DKI Jakarta dengan kepemilikan 26,25%.

$BEER: Jobubu Jarum Minahasa adalah perusahaan minuman beralkohol asal Minahasa, Sulawesi Utara, yang memiliki kapasitas dan izin khusus untuk memproduksi minuman beralkohol full-spectrum (dari kadar alkohol 0–55%). Dengan kata lain, BEER dapat membuat alkohol dari seluruh golongan, yaitu Golongan A, Golongan B, maupun Golongan C.

Saat ini, BEER memiliki 3 merek produk, yakni Cap Tikus 1978, Daebak Soju, dan Daebak Spark. Penjualan BEER per 5M22 didominasi oleh produk Daebak Soju dengan proporsi sebesar 80%, dan 20% sisanya adalah kontribusi dari penjualan Cap Tikus 1978.

BEER mengeklaim bahwa perusahaan adalah pemegang izin usaha industri minuman beralkohol dengan kuota tertinggi ke-2 di Indonesia. Selain itu, BEER juga mengeklaim baru memakai kurang dari 5% dari izin produksi yang dimiliki perusahaan sebesar 90 juta liter. Sebagian kecil (5,3%) dari dana IPO dialokasikan untuk ekspansi guna membangun fasilitas produksi di Semarang, Jawa Tengah.

Pemegang saham pengendali BEER adalah PT Maju Minuman Minahasa dengan ~80% kepemilikan.

$WINE: Hatten Bali adalah produsen minuman alkohol yang memiliki kilang anggur (winery) di Bali. WINE menjual minuman beralkohol jenis wine (anggur) dengan merek Hatten, Dragonfly, dan Two Islands.

Selain wine, WINE juga menjual minuman alkohol lokal atau khas Indonesia, yaitu arak dan brem Bali dengan merek Dewi Sri. Pemegang saham terbesar WINE adalah PT Gotama Putra dan Ida Bagus Rai Budarsa – direktur utama WINE – yang masing-masing memiliki 37,5% saham. Penjualan WINE per 6M22 didominasi oleh penjualan wine dengan proporsi sebesar 91,2% dan 8,8% sisanya disumbang oleh penjualan arak Bali.

Berdasarkan informasi dari manajemen, saat ini WINE memiliki kuota produksi sebesar ~2,3 juta liter per tahun dengan tingkat produksi di kisaran ~1,5–1,7 juta liter per tahun, sehingga masih terdapat kapasitas yang bisa digunakan.

Perbandingan Produk dan Kompetisi di Industri Minuman Alkohol

Seperti yang telah disebut di awal artikel ini, tidak semua produk minuman alkohol itu sama. Masing-masing emiten memiliki ceruk dan jenis minuman beralkohol yang berbeda-beda.

Berdasarkan riset lapangan yang dilakukan oleh Stockbit, berikut adalah penggolongan dan kompetisi antar produk minuman alkohol secara garis besar:

Minuman alkohol di golongan A dapat dikategorikan menjadi bir putih, bir hitam, dan bir atau minuman alkohol campuran dengan rasa buah.

Minuman alkohol di golongan B memiliki variasi yang lebih banyak. Jika mengacu pada produk yang dikeluarkan emiten yang melantai di bursa, maka golongan ini mencakup minuman alkohol berjenis anggur atau wine (baik merah maupun putih) dan soju.

Minuman alkohol di golongan C juga memiliki variasi yang banyak, tetapi didominasi oleh produk impor dari luar negeri seperti vodka, gin, hingga whiskey. Adapun produk di golongan ini yang diproduksi dan dijual oleh emiten di bursa adalah liquor atau minuman alkohol dengan ‘kearifan lokal’, yaitu cap tikus, arak Bali, dan brem Bali.

Secara garis besar, jika kita mengacu kepada penggolongan minuman beralkohol berdasarkan kadarnya, berikut adalah mapping perbandingan produk dan head-to-head kompetisi dari emiten di industri minuman alkohol:

Pic: Perbandingan produk emiten minuman alkohol di BEI.

Source: Stockbit analysisBerikut ini ringkasan penjelasan dari produk minuman alkohol masing-masing emiten:

$MLBI:

Heineken dan Guinness adalah bir dengan merek internasional. Heineken fokus pada produk berjenis bir putih, sedangkan Guinness berjenis bir hitam.

Bintang berfokus pada bir putih (Pilsener dan Crystal) dan bir dengan rasa buah (Radler).

$DLTA:

Anker: bir putih (Pilsener), bir hitam (Stout), dan bir rasa buah (Lychee).

San Miguel dan Carlsberg adalah bir dengan merek internasional.

Kuda Putih: bir ‘ekonomis’ dan terjangkau.

$BEER:

Golongan C: Cap Tikus, minuman alkohol lokal khas Minahasa, dengan kadar alkohol 43–45%.

Golongan B: Daebak Soju, memiliki kadar alkohol 12–19,9% sehingga termasuk ke dalam minuman alkohol golongan B. Saat ini, Daebak Soju memiliki 6 jenis varian rasa.

Golongan A: Diluncurkan sejak Oktober 2022, Daebak Spark adalah produk minuman beralkohol rasa teh dan buah yang dapat digolongkan sebagai minuman alkohol dengan jenis bir dengan rasa buah-buahan. Daebak Spark memiliki kadar alkohol 4,3–5%. Saat ini, Daebak Spark memiliki 6 jenis varian rasa.

BEER telah memiliki izin untuk nantinya memproduksi produk-produk lain yang berada dalam ketiga golongan minuman alkohol. Produk yang dapat diproduksi ke depannya termasuk namun tidak terbatas pada bir (putih dan hitam) untuk minuman alkohol golongan A, wine dan sake untuk minuman alkohol golongan B, serta whisky, gin, vodka, dan brandy untuk minuman alkohol golongan C.

$WINE:

Golongan B: Wine dengan merek Hatten, Dragonfly, dan Two Islands.

Golongan C: Arak dan brem Bali dengan merek Dewi Sri.

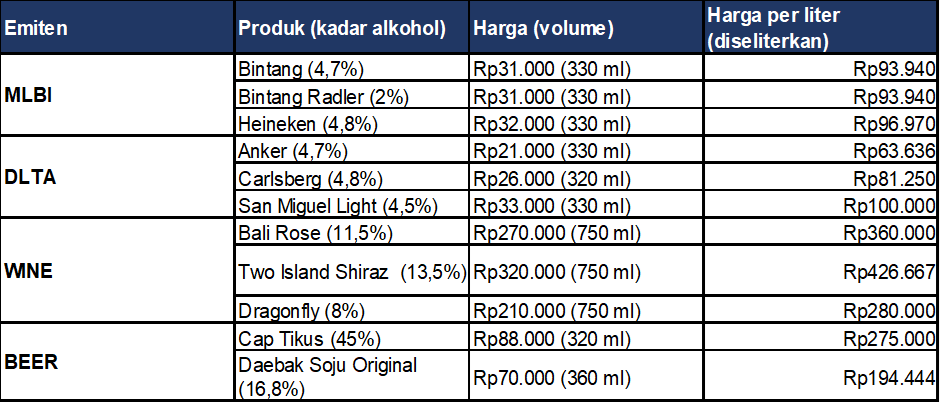

Berikut tabel harga eceran beberapa produk dari masing-masing emiten minuman alkohol yang disadur Stockbit berdasarkan beberapa e-commerce:

Pic: Perbandingan harga minuman alkohol dari emiten di BEI.

Sumber: Diolah Stockbit dari berbagai e-commerceBerdasarkan mapping tersebut, persaingan atau head-to-head antar emiten minuman alkohol di bursa dapat kami simpulkan menjadi:

1. Golongan B dan C: WINE vs. BEER

Wine milik WINE vs. soju milik BEER

Arak Bali dan brem bali milik WINE vs. Cap Tikus milik BEER

2. Golongan A: MLBI vs. DLTA vs. BEER

Persaingan di golongan ini adalah persaingan produk bir, baik bir putih, bir hitam, maupun bir dengan rasa buah-buahan.

Bir merek internasional (high segment): Heineken milik MLBI vs. San Miguel dan Carlsberg milik DLTA

Bir putih lokal: Bintang milik MLBI vs. Anker dan Kuda Putih milik DLTA

Bir dengan cita rasa buah: Bintang Radler milik MLBI vs. Anker rasa buah milik DLTA. Di segmen ini, BEER juga masuk melalui Daebak Spark yang menurut kami mungkin head-to-head dengan bir dengan rasa buah milik MLBI dan DLTA.

Selain itu, emiten di industri minuman alkohol juga menghadapi kompetisi baik dari pemain lokal privat maupun pemain dari global. Berdasarkan riset lapangan dari Stockbit, berikut beberapa produk dan kompetitor non-listed dari emiten minuman alkohol di bursa:

Anggur Orang Tua Group: memproduksi minuman alkohol golongan A, B, dan C

Golongan A: Mix Max, Prost, Singaraja

Golongan B: Berbagai jenis minuman anggur, seperti Anggur Merah dan Anggur Putih

Golongan C: Batavia (whisky), Manta (rum), Iceland (vodka)

Kompetisi di golongan B, terutama untuk produk anggur: Sababay dan Cape Discovery

Kompetisi di golongan C: Berbagai jenis minuman alkohol dari luar negeri, seperti Absolut Vodka, Jägermeister, Gordon’s Gin, dan lain-lain.

Tren Perubahan Konsumsi Produk Minuman Alkohol

Salah satu tema besar yang dapat menjadi perhatian industri alkohol adalah peningkatan porsi masyarakat menengah-ke-atas di Indonesia, yang berpotensi membawa perubahan minat dan konsumsi minuman alkohol ke produk yang lebih premium dengan kadar yang lebih tinggi.

Berdasarkan riset dari Boston Consulting Group, beberapa dekade terakhir terdapat tren pertumbuhan kelas menengah. Seiring dengan pertumbuhan PDB suatu negara, kelas menengah ini mulai beranjak naik ke kelas menengah-ke-atas atau biasa disebut sebagai mass affluent. Pertumbuhan dari kelas mass affluent ini lebih tinggi dibandingkan kelas lainnya dan diproyeksikan akan semakin cepat ke depannya.

BCG memproyeksikan peningkatan segmen mass affluent di Indonesia akan bertumbuh dengan CAGR hingga 8% per tahun hingga 2030, lebih tinggi dibandingkan pertumbuhan sebesar 4% untuk segmen kelas menengah. Selain itu, kelas mass affluent di Indonesia diproyeksikan akan memiliki proporsi dari total populasi dari 9% menjadi 21%.

Perubahan ini dapat menyebabkan ‘premiumisasi konsumsi’, yaitu perubahan atau peningkatan konsumsi ke produk yang dianggap lebih premium. Dari sisi produk minuman alkohol, perubahan tersebut berpotensi mengubah preferensi konsumen minuman alkohol dari bir (golongan A), ke minuman alkohol dengan kadar yang lebih tinggi seperti spirit (golongan B dan C).

Dari sini, dapat disimpulkan bahwa seiring dengan meningkatnya perekonomian Indonesia, ada potensi pergeseran preferensi minuman alkohol dari golongan A ke golongan yang lebih tinggi, yaitu golongan B dan C.

Pic: Perubahan minat segmen mass affluent ke minuman alkohol dengan kadar alkohol lebih tinggi.

Sumber: BCGNamun, bukan berarti minuman alkohol golongan A akan ditinggalkan oleh konsumen. Peningkatan kekayaan masyarakat masih meningkatkan konsumsi minuman alkohol golongan A seperti bir, tetapi peningkatan tertinggi berpotensi terjadi untuk produk yang lebih premium seperti alkohol spirit (golongan B dan C).

Bir masih meningkat secara stabil, paralel dengan peningkatan pendapatan dari masyarakatnya. Namun, alkohol spirit meningkat secara drastis ketika pendapatan masyarakat naik dari middle-class menjadi mass affluent. Simak gambar di bawah ini.

Pic: Premiumisasi konsumsi produk berdasarkan jenis produk dan kekayaan penduduk.

Sumber: BCG Potensi dan Risiko Industri Minuman Alkohol

Strengths (Kekuatan)

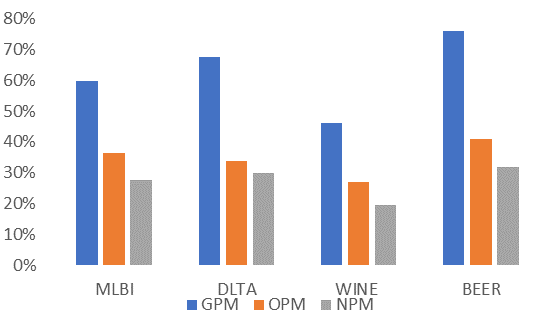

Salah satu keunggulan utama dari industri minuman alkohol adalah tingkat profitabilitas (marjin) yang tinggi. Berdasarkan kinerja emiten minuman alkohol di BEI pada 1Q23, keempatnya secara rata-rata memiliki Gross Profit Margin (GPM) sebesar 62,2% dan Net Profit Margin (NPM) sebesar 27,3%.

Mengutip dari prospektus dari BEER, secara umum minuman alkohol golongan C memiliki margin lebih tinggi dari golongan B. Demikian juga, marjin minuman alkohol golongan B cenderung lebih tinggi dari golongan A. Merujuk pada performa keuangan pada 1Q23, BEER – yang memiliki izin produksi untuk ketiga golongan minuman alkohol – memiliki margin tertinggi dibandingkan peers-nya dengan GPM sebesar 75,8% dan NPM sebesar 32%.

Pic: Perbandingan tingkat profitabilitas emiten minuman alkohol 1Q23

Source: Company, StockbitSelain profitabilitas yang tinggi, emiten minuman alkohol – khususnya yang telah lama melantai di bursa – dikenal rutin membagikan dividen dengan rasio pembayaran (payout ratio) yang tinggi.

Sebagai gambaran, dalam 5 tahun buku terakhir, MLBI selalu rutin membagikan dividen dengan rata-rata payout ratio sebesar 131% dan rata-rata dividend yield sebesar 3,2%. DLTA juga tidak pernah absen membagikan dividen pada periode tersebut dengan rata-rata payout ratio sebesar 123% dan rata-rata dividend yield mencapai 7,2%.

Emiten pendatang baru seperti BEER dan WINE juga telah mengungkapkan kebijakan dividen yang tertuang dalam prospektus IPO-nya. BEER berencana untuk membagikan dividen maksimum 20% dari laba bersih mulai dari tahun buku 2022, sedangkan WINE berencana membayarkan dividen tunai sebanyak-banyaknya 35% mulai dari tahun buku 2023.

Bagi perusahaan minuman alkohol existing, mereka memiliki keunggulan besar karena industri ini tergolong memiliki high entry barrier. Menurut keterangan pelaku industri, pemerintah saat ini sudah tidak menerbitkan izin produksi untuk minuman beralkohol, di mana hal ini membuat izin yang telah diberikan menjadi sangat berharga. Berdasarkan data dari Kementerian Perindustrian yang disadur dari prospektus IPO BEER, hanya ada 4 perusahan yang mempunyai izin untuk memproduksi lebih dari 10 juta liter minuman beralkohol per tahun.

Weaknesses (Kelemahan)

Salah satu hal yang menjadi kelemahan industri minuman alkohol di Indonesia adalah demografi penduduknya yang mayoritas tidak mengkonsumsi alkohol. Berdasarkan data Badan Pusat Statistik (BPS), konsumsi alkohol oleh penduduk berusia di atas 15 tahun justru mengalami penurunan secara stabil dari 0,48 liter per tahun pada 2018 menjadi 0,33 liter per tahun pada 2022.

Hal lain yang berpotensi menjadikan investasi di saham emiten minuman alkohol menjadi kurang menarik adalah sifat inheren kegiatan usahanya yang tergolong tidak sesuai dengan prinsip syariah. Hal ini menjadikan sahamnya tidak dapat dimasukkan ke dalam Daftar Efek Syariah, serta tidak dapat memenuhi kriteria investasi bagi kalangan investor yang menganut prinsip syariah, seperti Reksa Dana Syariah.

Sebagai gambaran, berdasarkan data OJK per April 2023, jumlah reksa dana syariah mencapai 269 produk (13,6% dari total jumlah reksa dana), dengan Nilai Aktiva Bersih (NAB) sebesar 43,47 triliun rupiah (8,7% dari total NAB reksa dana).

Opportunities (Peluang)

Terlepas dari profil demografi, industri minuman alkohol di Indonesia masih memiliki berbagai faktor pendukung yang berpotensi untuk melanjutkan pertumbuhan ke depan, salah satunya adalah normalisasi aktivitas pasca-pandemi Covid-19.

Pelonggaran kegiatan atau aktivitas umum menjadi katalis positif bagi industri minuman alkohol. Sebab, penjualan minuman alkohol di Indonesia didominasi oleh penjualan secara offline. Berdasarkan data Statista, segmen offline konsisten berkontribusi di atas 99% dari total penjualan minuman alkohol setiap tahunnya. Selain itu, semakin banyak event seperti konser musik yang dijadwalkan dan lebih banyaknya hari libur pada 2023 berpotensi memiliki imbas positif bagi penjualan minuman alkohol.

Katalis lain yang mendukung pertumbuhan industri minuman alkohol adalah pembukaan kembali (reopening) sektor pariwisata yang sempat dibatasi selama pandemi. Data Kemenparekraf menunjukkan jumlah kunjungan wisatawan mancanegara mengalami kenaikan tajam sebesar +567% YoY pada Februari 2023.

Sebagai negara yang memiliki banyak destinasi wisata, Indonesia memiliki daya tarik tersendiri bagi turis mancanegara yang umumnya memiliki tradisi lebih kuat dalam mengkonsumsi minuman beralkohol. Hal ini menjadi faktor positif bagi perusahaan minuman alkohol seperti WINE, yang memiliki porsi penjualan berpusat di Pulau Bali.

Pic: Data kunjungan wisatawan mancanegara.

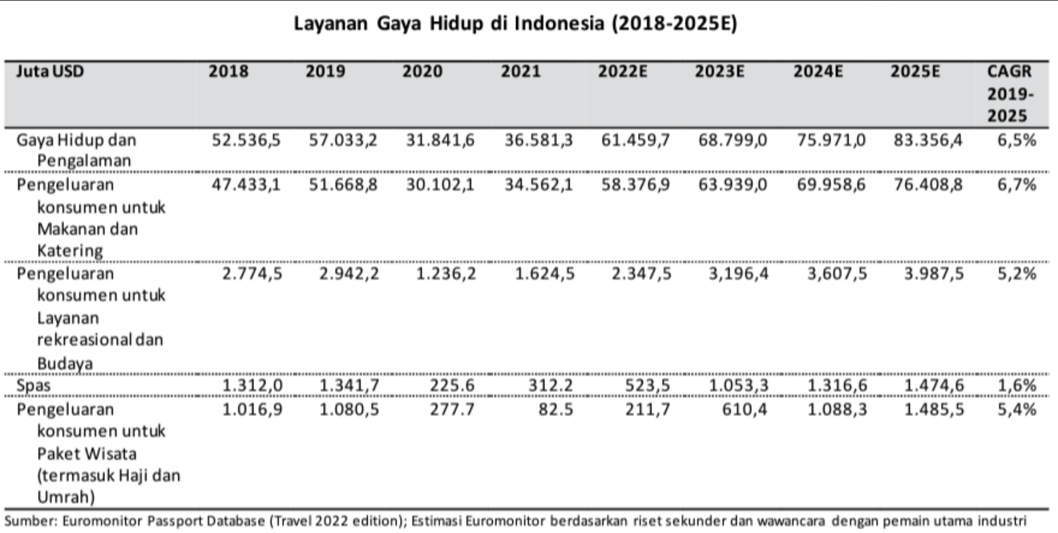

Source: KemenparekrafSelain itu, pertumbuhan pengeluaran (spending) untuk layanan terkait gaya hidup (lifestyle) juga berpotensi menjadi kunci pertumbuhan industri minuman alkohol.

Berdasarkan data Euromonitor Passport Database, pengeluaran konsumen di Indonesia untuk makanan dan catering diperkirakan tumbuh sebesar 6,7% pada periode 2019–2025. Di sisi lain, tingginya tarif impor bagi produk minuman beralkohol berpotensi menjadikan konsumen beralih ke produk lokal yang harganya lebih bersaing. Sebagai contoh, mengutip prospektus IPO BEER, produk wine seharga 2 euro (32 ribu rupiah) di Eropa dapat dijual seharga 300 ribu rupiah di Indonesia.

Pic: Data dan proyeksi pengeluaran terkait layanan gaya hidup.

Source: Euromonitor

Threats (Ancaman)

Tantangan utama terhadap industri minuman alkohol di Indonesia adalah regulasi yang ketat. Berdasarkan Keputusan Presiden No. 74 Tahun 2013 dan Peraturan Menteri Perdagangan No. 20 Tahun 2014, semua pedagang ritel dan distributor harus mendapatkan surat izin khusus untuk menyimpan, mendistribusikan, dan menjual bir. Gerai-gerai off-premise seperti supermarket, hypermarket dan toko bahan makanan diwajibkan memiliki tempat dan rak terpisah di toko mereka untuk memajang minuman beralkohol serta harus memiliki ruang penyimpanan khusus.

Di beberapa daerah, lokasi penjualan minuman alkohol juga dilarang berdekatan dengan area publik seperti sekolah, kantor pemerintahan, atau rumah ibadah. Selain itu, sebagaimana layaknya negara lain, Indonesia juga memiliki aturan usia minimum (21 tahun) untuk mengonsumsi minuman alkohol.

Aturan mengenai minuman alkohol juga rentan mengalami perubahan. Pada 2015 lalu misalnya, pemerintah secara resmi melarang penjualan minuman alkohol di minimarket melalui Permendag No. 6 Tahun 2015. Kemudian pada 2021, Presiden Jokowi mencabut lampiran Perpres No. 10 Tahun 2021, yang membuka investasi pada industri minuman keras di beberapa provinsi seperti Bali, NTT, Papua, dan Sulawesi Utara. Keputusan ini diambil untuk merespons penolakan yang datang dari berbagai kalangan masyarakat.

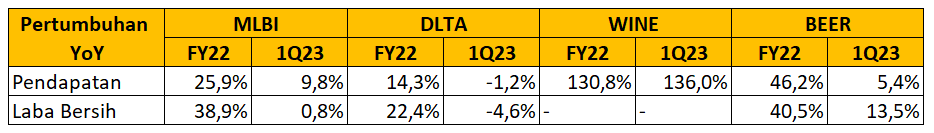

Kinerja Keuangan dan Valuasi

Pic: Ringkasan kinerja keuangan emiten minuman alkohol di BEI.

Source: Stockbit analysis

Pada FY22, seluruh emiten minuman alkohol mencatatkan pertumbuhan yang sehat, seiring dengan pemulihan pasca-pandemi Covid-19. Pertumbuhan paling pesat ditunjukkan oleh WINE yang mampu membukukan revenue growth di atas +100% serta pembalikan kinerja (turnaround) dari 2021 yang masih merugi.

Namun pada 1Q23 terlihat ada perlambatan pertumbuhan terutama bagi produsen golongan A, di mana pendapatan dan laba bersih MLBI hanya tumbuh single digit, sementara DLTA justru mencatatkan kinerja negatif.

Performa lebih baik dialami oleh produsen golongan B dan C, di mana WINE masih melanjutkan turnaround-nya, sedangkan BEER – meski hanya membukukan pertumbuhan pendapatan sebesar +5,4% – laba bersihnya masih dapat tumbuh low double digit (13,5%).

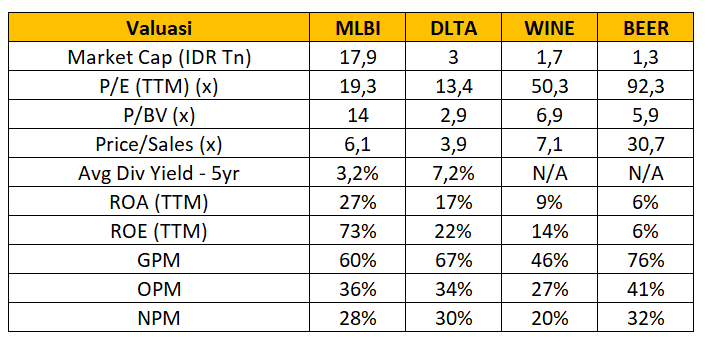

Pic: Ringkasan valuasi dan kinerja emiten minuman alkohol di BEI. Data berdasarkan penutupan harga per 16 Juni 2023.

Source: Stockbit analysis

Untuk melakukan komparasi valuasi emiten minuman alkohol yang melantai di BEI, akan lebih tepat jika kita membandingkannya dengan emiten yang memiliki produk di golongan yang sama. Oleh karena itu, kinerja MLBI akan lebih tepat jika dikomparasikan dengan DLTA, sementara WINE dengan BEER.

MLBI memiliki nilai kapitalisasi pasar jauh lebih besar (17,9 triliun rupiah) dengan rasio P/BV jauh lebih tinggi (14x). Valuasi MLBI yang lebih premium ini tentu terlihat wajar mengingat MLBI juga memiliki tingkat ROE yang tinggi (73%) dengan rata-rata Dividend Payout Ratio (DPR) dalam 5 tahun terakhir mencapai 131%.

Di sisi lain, DLTA – yang merupakan kompetitor langsung dari MLBI – memiliki valuasi yang lebih rendah mengingat tingkat ROE-nya yang hanya sebesar 22%. Namun, jika mempertimbangkan faktor dividen, DLTA terlihat cukup menarik karena memiliki rata-rata dividend yield lebih tinggi (7,2%) dalam 5 tahun terakhir.

Di segi emiten minuman alkohol golongan B dan C, valuasi P/E dan P/S dari BEER lebih tinggi dibandingkan WINE, meskipun secara P/BV saham BEER lebih rendah dibandingkan WINE. Valuasi yang lebih premium ini berpotensi disebabkan karena:

BEER memiliki marjin profitabilitas (GPM, OPM, dan NPM) yang lebih tinggi dibandingkan WINE.

BEER juga memiliki balance sheet yang bebas dari utang.

BEER masih memiliki kuota produksi minuman alkohol yang banyak, di mana perseroan saat ini hanya memakai 5% dari kuota produksinya.

Meski begitu, tingkat pertumbuhan pendapatan dari WINE pada 1Q23 sebesar +136% YoY terlihat jauh lebih tinggi dibandingkan BEER yang hanya mencatatkan pertumbuhan pendapatan sebesar +5% YoY pada periode yang sama. Selain itu, ROE dan ROA WINE jauh lebih tinggi dibandingkan BEER.

So, setelah membaca dan mempertimbangkan segala perbandingan produk, potensi dari industri minuman alkohol, hingga valuasinya, menurut kamu emiten minuman alkohol mana yang paling menarik? We provide, you decide.

________________

Penulis:

Rahmanto Tyas Raharja, Investment Analyst Lead

Anggaraksa Arismunandar, Sr. Investment Analyst

Editor:

Aulia Rahman Nugraha, Sr. Investment Journalist

Edi Chandren, Investment Analyst Lead

Copyright 2023 Stockbit, all rights reserved.

Disclaimer:

Semua konten dalam artikel ini dibuat untuk tujuan informasional dan bukan merupakan rekomendasi untuk membeli/menjual saham tertentu. Always do your own research.

PT Stockbit Sekuritas Digital (“Stockbit”), Perusahaan efek yang berizin dan diawasi oleh Otoritas Jasa Keuangan.

Selanjutnya, semua keputusan investasi nasabah mengandung risiko dan adanya kemungkinan kerugian atas investasi tersebut. Seluruh risiko investasi bukan merupakan tanggung jawab Stockbit melainkan menjadi tanggung jawab masing-masing nasabah.

Domain resmi Stockbit adalah “https://stockbit.com/” dan semua informasi yang dikirimkan oleh kami akan menggunakan platform resmi aplikasi Stockbit dan/atau alamat email yang diakhiri “@Stockbit.com” Semua pemberian Informasi Rahasia kepada pihak-pihak yang mengatasnamakan Stockbit namun tidak berasal dari atau tidak menggunakan platform resmi aplikasi Stockbit merupakan tanggung jawab pribadi pihak pemilik Informasi Rahasia dan kami tidak bertanggung jawab atas setiap penyalahgunaan Informasi Rahasia yang dilakukan oleh pihak-pihak yang mengatasnamakan Stockbit yang tidak berasal dari atau tidak menggunakan platform resmi aplikasi Stockbit.

.png)

.png)

.png)

.png)

.png)