Harga saham Surya Citra Media ($SCMA) – induk usaha dari SCTV, Indosiar, dan Vidio – sedang menghadapi tekanan. Per 19 Mei 2023, harga saham SCMA telah turun -32% YTD, -38,7% YoY dan -68,5% dalam 5 tahun terakhir.

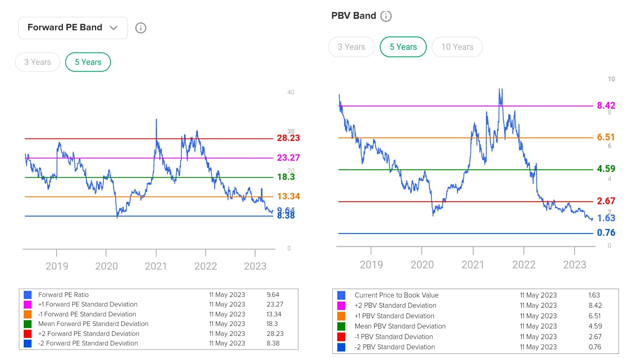

Penurunan tersebut membuat valuasi saham SCMA saat ini dihargai mendekati level terendahnya dalam 10 tahun terakhir, baik dari segi rasio P/S (Price-to-Sales), Forward P/E (Price-to-Earnings), maupun P/BV (Price-to-Book Value).

Penurunan harga saham SCMA terjadi di tengah tekanan bisnisnya, yang membuat marjin laba bersih (net profit margin/NPM) kuartalan pada 4Q22 (0,7%) dan 1Q23 (0,44%) mencapai level terendah sejak 1Q06.

Terdapat 2 penyebab utama yang membuat margin SCMA mengalami penurunan drastis, yaitu:

Peningkatan rugi bisnis over-the-top (OTT) Vidio

Bisnis OTT milik SCMA, Vidio, mencatatkan kerugian sebesar 398 miliar rupiah pada 1Q23, yang menandai kerugian terbesar selama platform video streaming tersebut berdiri. Jumlah tersebut naik dari kerugian sebesar 128 miliar rupiah pada 1Q22 dan kerugian sebesar 296 miliar rupiah pada 4Q22. Di sisi lain, pendapatan Vidio – yang sempat naik drastis pada 4Q22 akibat Piala Dunia – telah ternormalisasi pada 1Q23, dengan nilai yang kurang lebih sama dengan pendapatan pada 3Q22.

Penurunan margin bisnis TV (free-to-air/FTA) akibat ASO

Selain kerugian bisnis OTT yang meningkat, bisnis TV milik SCMA juga mengalami penurunan margin akibat implementasi analog switch off (ASO) di beberapa kota besar seperti Jabodetabek, Jawa Barat, Jawa Tengah sejak November 2022. Operating profit margin (OPM) segmen tersebut turun dari 34% pada 1Q22 menjadi 24,8% pada 1Q23. Namun angka ini telah memperlihatkan perbaikan jika dibandingkan angka 4Q22 yang hanya mencapai 14,8%.

Meski tengah mengalami tekanan, kinerja SCMA berpotensi mengalami perbaikan ke depannya, mengingat adanya potensi penurunan kerugian Vidio, normalisasi margin bisnis TV pasca-implementasi ASO, kehadiran channel baru Mentari yang masuk ke top 5 audience share di Indonesia, serta potensi imbas positif dari penyelenggaraan pemilihan umum 2024.

Lantas, apakah penurunan bisnis SCMA saat ini akan berlanjut ke depannya? Atau justru tekanan bisnis yang terjadi saat ini hanya bersifat temporer, dan justru bisa dimanfaatkan sebagai kesempatan investasi?

Untuk menjawab pertanyaan tersebut, mari kita ulas terlebih dahulu transformasi yang telah terjadi di bidang media melalui 2 lensa: bisnis digital dan konten, serta bisnis TV.

Transformasi Industri Iklan, Ekspansi Bisnis Baru, dan Prospek Vidio

Tren digitalisasi mengubah industri iklan, yang merupakan sumber penghasilan dari media TV. Menurut laporan Media Partners Asia dalam prospektus Net Visi Media ($NETV), serapan bisnis TV terhadap total belanja iklan (ad spend) diekspektasikan menurun dari 54,8% pada 2020 menjadi 49,6% pada 2025. Penurunan tersebut disebabkan oleh meningkatnya proporsi iklan digital seperti pada search engine, social media, streaming platform dan e-commerce.

Untuk menyikapi perubahan ini, SCMA pun melakukan transformasi bisnis mulai dari akuisisi bisnis streaming digital atau OTT seperti Vidio, hingga bisnis digital lain seperti Kapanlagi. SCMA juga mulai masuk ke bisnis yang relevan dengan peningkatan bisnis digital – seperti bisnis konten melalui akuisisi Screenplay Films dan Sinemart, serta bisnis manajemen talent dan influencer.

Pic: Segmen bisnis SCMA

Sumber: Public Expose Presentation SCMA Ekspansi SCMA ke bisnis-bisnis baru tersebut dilakukan untuk beradaptasi dengan perubahan industri dan melawan ‘innovators’ dilemma’ – yakni, sikap pemain incumbent yang tidak mau berinovasi karena merasa bahwa bisnis baru tidak menguntungkan dan tidak mengancam bisnisnya di tahap awal, hingga lambat laun terdisrupsi oleh bisnis baru tersebut.

Di sisi lain, transformasi bisnis membuat SCMA mau tidak mau mengorbankan margin dan profitabilitasnya guna mengembangkan bisnis barunya. Bisnis OTT yang ditekuni Vidio, misalnya, memiliki kompetitor perusahaan besar dunia seperti Netflix, Disney (Disney+ Hotstar), Amazon (Prime Video), Tencent (WeTV), Baidu (iQiYi), Warner Bros Discovery (HBO Go), dan PCCW (Viu). Untuk tetap kompetitif, Vidio harus melakukan ‘bakar uang’ terlebih dahulu guna membangun content library dan memberikan ‘value’ lebih bagi penggunanya.

Dalam membangun keunggulan kompetitifnya, Vidio mengandalkan ‘konten lokal’ melalui Vidio Originals dan konten olahraga melalui lisensi eksklusif berbagai liga dan ajang kejuaraan dunia. Untuk membangun ‘konten lokal’ tersebut, SCMA memiliki bisnis konten melalui Screenplay – rumah produksi yang telah berpengalaman dalam membuat konten sesuai selera penonton Indonesia. Konten yang diproduksi Screenplay pun tidak hanya digunakan untuk Vidio, tetapi juga untuk layar lebar. Contoh konten yang diproduksi Screenplay adalah film Gundala dan Sri Asih, yang diproduksi melalui joint venture bernama Screenplay Bumilangit.

Screenplay juga menjadi produsen konten bagi OTT lain seperti Netflix (The Night Comes for Us dan The Big 4) dan Disney+ Hotstar (Mendua). Meski demikian, mayoritas konten dari ekosistem SCMA memang dipakai untuk internal dan tidak dijual ke pihak lain. Sebagai contoh, pada 2020–2022, pendapatan segmen bisnis konten yang didapatkan dari pihak eksternal hanya berkisar 17–23%, sedangkan 77–83% sisanya didapatkan dari internal SCMA.

Biaya investasi konten yang tidak kecil ini pun tidak ditanggung sepenuhnya oleh SCMA. Beberapa konten – khususnya konten olahraga – biasanya dibiayai secara patungan antara bisnis TV SCMA dan Vidio. Selain itu, Vidio juga mendapat pendanaan eksternal dari perusahaan investasi dan korporasi lainnya. Vidio telah mendapatkan pendanaan senilai 195 juta dolar AS dari investor eksternal seperti Affinity Capital Partners, Bali United ($BOLA), Grab, dan Grup Sinarmas melalui Dian Swastatika Sentosa ($DSSA). Oleh karena itu, kepemilikan SCMA di Vidio turun menjadi 79,37% per 31 Maret 2023.

Menurut laporan Media Partners Asia dalam Investor’s Release SCMA pada 1Q23, Vidio sudah menjadi platform OTT nomor 1 di Indonesia berdasarkan pengguna aktif bulanan (Monthly Active User/MAU) dan total menit streaming dari 4Q21 hingga 4Q22. Pada 4Q22, Vidio juga menduduki peringkat pertama dalam jumlah total subscriber dan pertumbuhan subscriber. Pencapaian ini didorong oleh konten lokal dan olahraga, di mana Media Partners Asia melaporkan bahwa “konten lokal yang berkualitas” secara konsisten memainkan peran besar dalam mempengaruhi penambahan subscriber di Indonesia.

Peningkatan skala Vidio menyebabkan perubahan struktur pendapatan SCMA dari tahun ke tahun. Kontribusi pendapatan segmen digital dan OOH (outdoor advertising/out of home) naik dari 6,51% pada 2019 menjadi 21,22% pada 2022. Di sisi lain, peningkatan kontribusi Vidio yang masih merugi juga menyebabkan margin SCMA menurun dalam beberapa waktu terakhir.

Pic: Pendapatan, Operating Income (dalam jutaan), dan OPM Vidio Sumber: Laporan Keuangan SCMA, Stockbit Analysis

Dengan pengaruh Vidio yang terus meningkat terhadap kinerja SCMA, pertanyaan penting berikutnya adalah: apakah bisnis streaming dapat mencetak untung?

Profitabilitas bisnis streaming

Secara global, beberapa perusahaan di bisnis streaming sudah mencatat keuntungan, yang mengindikasikan bahwa model bisnisnya dapat bekerja selama scale dan market leadership bisa dicapai.

Contohnya Netflix, yang mencatat laba bersih secara terus menerus sejak 2003 dengan net profit margin di kisaran 11–17,2% pada 2020–2022. Ada juga IQiYi, pemain asal China yang mencatat operating income positif pertama kali pada 1Q22 dan net income positif pertama kali pada 4Q22. Pencapaian serupa juga dicapai rivalnya, Tencent Video, pada akhir 2022. Selain itu, Viu juga mengungkapkan telah mencapai profitabilitas secara cash flow dan EBITDA positif pada 2022.

Namun, perusahaan streaming lain yang cenderung lebih baru memang masih mengalami kerugian. Beberapa contohnya adalah Disney+, yang menargetkan profitabilitas pada 2024 – serta HBO Max dan HBO GO, Paramount+, dan lain lain.

Kapan Vidio bisa mencetak profit?

Dalam earnings call, manajemen SCMA mengatakan bahwa margin dan performa Vidio harusnya akan membaik di kuartal-kuartal berikutnya, mengingat pendapatan Vidio telah meningkat dibanding tahun lalu dan potensi penurunan biaya pada tahun ini.

SCMA berencana untuk menurunkan output Vidio Original Series dari 30 konten pada 2022 menjadi 20–21 konten pada 2023. Jumlah tersebut hanya setengah dari target awal sebesar 40 konten. Manajemen SCMA mengatakan bahwa mereka ingin lebih fokus ke kualitas dibanding kuantitas, dan akan mendorong seri dengan engagement yang lebih baik.

Selain itu, lonjakan beban SCMA dalam beberapa kuartal terakhir dipengaruhi oleh biaya lisensi Liga Inggris yang mulai dibukukan pada 2H22. Menurut manajemen SCMA, Vidio menanggung sekitar 85% dari biaya lisensi Liga Inggris. Oleh karena itu, untuk membandingkan pertumbuhan biaya Vidio dalam setahun terakhir, akan lebih sepadan jika membandingkannya mulai dari 2H23.

Manajemen SCMA sendiri menargetkan Vidio untuk breakeven atau mencapai keuntungan tahunan pertama pada 2025. Target tersebut cukup sesuai dengan ekspektasi Executive Director dan Co-Founder Media Partners Asia, Vivek Couto, yang pada Oktober 2022 mengatakan bahwa Vidio bisa untung dalam 2–3 tahun ke depan.

Untuk meraih profitabilitas dalam bisnis subscription, penting bagi Vidio untuk mencapai skala pengguna yang besar dan kesediaan pengguna untuk membayar, yang terefleksi dalam average revenue per user (ARPU). Vidio mengatakan bahwa ARPU perusahaan meningkat karena pelanggan beralih ke paket premium seperti Diamond, yang merupakan paket dengan ARPU tertinggi di mana pelanggan bisa menonton Liga Inggris, konten seri original, dan olahraga lainnya.

Pic: Jenis paket berlangganan Vidio.

Sumber: Website VidioDengan layanan sports dan entertainment yang dimiliki saat ini, Vidio memiliki lingkup layanan yang serupa dengan televisi kabel atau pay TV. Menurut Asia Video Industry Association (AVIA) dalam laporan berjudul ‘Indonesia in View 2019’, penetrasi traditional pay TV di Indonesia diperkirakan mencapai 10,5–12,5 juta rumah tangga, dengan sekitar 6,4 juta di antaranya dari pemain nasional.

Apakah dengan lingkup layanan yang serupa, dan harga berlangganan yang lebih murah dari pay TV, OTT seperti Vidio dapat bisa meraih scale pelanggan yang lebih besar?

Bisnis OTT sendiri tidak hanya bertumpu pada subscription. Sebagai contoh, Vidio memiliki model bisnis yang berbeda dengan kompetitor global seperti Netflix atau Disney+ Hotstar. Model bisnis Vidio adalah Advertising Video On Demand (AVOD), di mana pengguna memiliki opsi freemium untuk mengakses sebagian konten secara gratis dengan menonton iklan. Sementara itu, Netflix atau Disney+ Hotstar menggunakan model bisnis Subscription Video On Demand (SVOD), di mana platform-nya tidak menyediakan konten gratis dan mengharuskan pengguna untuk membayar langganan untuk mengakses konten.

Model bisnis AVOD memungkinkan Vidio mendapatkan pendapatan dari iklan dan menjangkau konsumen dari kalangan ekonomi yang lebih luas. Menurut laporan Nielsen, platform SVOD seperti Netflix dan Disney+ Hotstar memiliki profil pelanggan yang didominasi oleh kelas ekonomi atas (60% kelas atas, 37% kelas menengah, 3% kelas bawah). Sementara itu, platform AVOD seperti Vidio memiliki profil pelanggan yang lebih mirip dengan TV (AVOD: 44% kelas atas, 51% kelas menengah, 5% kelas bawah vs. TV: 33% kelas atas, 58% kelas menengah, 9% kelas bawah).

Pengguna aktif Vidio konstan berada di atas 60 juta dari September 2021 hingga Maret 2023, setara lebih dari 20% penduduk Indonesia. Sementara itu, jumlah pelanggan Vidio sempat tumbuh cepat dari 2 juta pada akhir 2021 menjadi 5 juta pada akhir 2022, yang didorong oleh gelaran Piala Dunia. Pada Maret 2023, pelanggan Vidio sempat turun menjadi 3,5 juta dan meningkat menjadi 3,8 juta per 7 Mei 2023.

Pic: Jumlah Subscriber dan Average Monthly Active User VidioSumber: SCMA Investors Release

Transformasi Bisnis TV

Di awal, sudah disebutkan bahwa proporsi iklan di TV mulai berkurang akibat tergerus iklan digital. Tren tersebut diperparah dengan implementasi analog switch off (ASO) pada November 2022, yang membuat pemilik TV tipe tertentu harus memiliki set-top-box (STB) untuk bisa menikmati siaran TV digital dan tidak bisa menggunakan analog lagi.

Implementasi ASO memberikan dampak bagi pendapatan dan biaya SCMA, antara lain:

ASO memberikan ketidakpastian lebih terhadap pengiklan, yang berdampak berkurangnya pendapatan dari iklan. Implementasi ASO membuat pengiklan menjadi wait and see karena ketidakpastian data. Sebab, ketika ASO diterapkan di sebuah kota, pembobotan kota tersebut terhadap total audience share bisa berubah dalam perhitungan. Pasalnya, di bulan pertama implementasi ASO, pembobotan audience share suatu kota akan dipangkas 50%, kemudian dipangkas 25% pada bulan kedua, sebelum akhirnya jadi normal pada bulan ketiga. Oleh karena itu, rampungnya implementasi ASO di mayoritas kota besar berpotensi menormalisasi kinerja segmen bisnis TV milik SCMA ke depannya.

Dari segi biaya, SCMA mempersiapkan STB untuk membantu masyarakat bertransisi ke TV digital. Dalam earnings call pada April 2023, manajemen SCMA mengatakan bahwa perseroan berkomitmen untuk menyediakan 1,2 juta STB, tertinggi di industri. SCMA telah mendistribusikan 10% dari target tersebut dan biayanya akan tetap berlanjut sepanjang tahun ini.

Sebelum implementasi ASO, margin bisnis TV sebenarnya sudah mengalami penurunan. Pada 2011–2015, misalnya, bisnis TV milik SCMA mencatatkan OPM sebesar 47–53%. Jumlah tersebut lebih tinggi dibandingkan 2019–2021 yang mencatatkan OPM sebesar 32–34%.

Pic: SCMA cost to revenue (overall dan bukan hanya bisnis TV). Pada 2021, laba konten lebih tinggi dari kerugian Vidio, sehingga bisa memperlihatkan kondisi bisnis TV tanpa distorsi kerugian Vidio.

Sumber: Laporan keuangan SCMA

Melalui tabel di atas, dapat dilihat bahwa perbedaan struktur biaya dibandingkan pendapatan SCMA pada 2015 dan 2021 disebabkan oleh peningkatan beban program dan siaran, serta beban usaha. Dapat dikatakan, biaya produksi konten dan biaya operasional mengalami peningkatan yang lebih cepat dibanding pendapatan TV milik SCMA.

Di sisi lain, bisnis TV masih dapat dibilang profitable dengan margin cukup tinggi. TV juga masih merupakan bagian penting dari masyarakat Indonesia karena demografi penontonnya bisa mencapai mass market.

Pic: Klasifikasi ekonomi sosial penonton TV di Indonesia.Sumber: Public expose MDIA

Berdasarkan survei Nielsen pada 3Q22, 81,1% responden mengatakan masih menonton TV. Rata-rata durasi waktu menonton TV (4.799 menit per bulan) juga masih jauh lebih tinggi dibanding aplikasi video streaming (568 menit per bulan). Nielsen juga menemukan bahwa pengguna TV di Indonesia didominasi orang dewasa, dengan 62% berasal dari orang yang berusia lebih dari 30 tahun.

Profil penonton TV tersebut memiliki daya nilai karena merupakan pengambil keputusan rumah tangga, menurut Direktur Eksekutif Nielsen Indonesia Hellen Katherina kepada Kompas.

Jangkauan yang besar dan tingginya durasi waktu menonton menjadikan TV sebagai platform yang menarik untuk sektor pengiklan terbesarnya, yakni perusahaan fast moving consumer goods (FMCG) seperti Unilever ($UNVR), Mayora ($MYOR), P&G, Wingsfood, dan Indofood ($INDF).

Posisi TV yang masih relevan bagi pengiklan juga tercermin dari peningkatan pendapatan bisnis TV milik SCMA yang masih berlanjut sampai sekarang. Sebagai contoh, pendapatan TV SCMA tumbuh dari 4,82 triliun rupiah pada 2018 menjadi 5,78 triliun rupiah pada 2022, yang merupakan level tertinggi dalam sejarah perseroan.

Cakupan TV yang tinggi membuat bisnis media sering kali digadang-gadang menjadi penerima manfaat dari gelaran pemilihan umum (pemilu) 2024. Namun, menurut manajemen SCMA pada earnings call 1Q23, pemilu akan berdampak secara tidak langsung bagi perseroan.

SCMA sendiri tidak menutup kemungkinan membuat program bersama dengan para kandidat pemilu saat kampanye. Meski demikian, manajemen SCMA mengatakan bahwa pihaknya tidak ingin mengambil iklan politik.

Di sisi lain, pertumbuhan konsumsi masyarakat selama masa kampanye pemilu berpotensi berdampak positif bagi SCMA, mengingat mayoritas pengiklannya merupakan perusahaan FMCG.

Di balik peningkatan audience share TV SCMA

Sementara itu, bisnis TV milik SCMA sedang mengalami kenaikan audience share. Secara total, audience share TV milik SCMA naik menjadi 33% pada 1Q23 (vs. 1Q22: 27,3%). Realisasi ini didorong oleh beberapa program yang mencatat performa baik, seperti Cinta Setelah Cinta, Takdir Cinta yang Kupilih, dan Bidadari Surgamu.

Per 1Q23, SCTV (13,9%) dan Indosiar (11,4%) bahkan sudah memiliki audience share yang lebih tinggi dari RCTI (11,4%) – channel TV milik Media Nusantara Citra ($MNCN) yang dalam beberapa tahun terakhir sering menjadi channel dengan audience share terbesar. Posisi RCTI juga digeser oleh saudaranya, MNC TV (12,9%).

Berkurangnya audience share RCTI didorong oleh penurunan rating Ikatan Cinta, sementara performa MNC TV ditopang oleh program seperti Entong, Doa Anak Sholeh Upin & Ipin, dan Family 100.

Selain SCTV dan Indosiar, channel TV digital milik SCMA yang menargetkan kids dan mum – Mentari – juga sudah masuk ke dalam 5 besar TV nasional dengan audience share sebesar 7,7% pada 1Q23. Capaian tersebut muncul meski Mentari baru diluncurkan pada November 2022.

Menurut manajemen SCMA, biasanya dibutuhkan waktu 1 tahun untuk channel baru untuk bisa menjadi lebih mapan dan mulai mendapat pendapatan yang cukup dari pengiklan, terutama jika jumlah penonton dan audience share-nya stabil.

Tren peningkatan audience share dari TV milik SCMA berpotensi menjadi growth driver ke depannya, baik secara pendapatan ataupun laba, mengingat tingginya margin bisnis TV.

Pic: Audience share TV

Source: Investor’s Release SCMA 1Q23Valuasi

Saat ini, valuasi SCMA dihargai mendekati level terendah dalam 5–10 tahun terakhir, baik itu dari segi rasio P/S, P/BV, maupun Forward P/E. Forward P/E Ratio dari saham SCMA kini berada di level 8,05x, P/S Ratio (TTM) di 1,46x dan P/BV Ratio di 1,37x.

Pada harga saham SCMA saat ini di Rp 141, valuasinya mengimplikasikan 5,6x laba operasional (EV/EBIT) atau 6,38x laba bersih (P/E) bisnis TV-nya pada 2022, nol rupiah untuk Vidio, dan nol rupiah untuk bisnis konten.

Padahal, bisnis Vidio dinilai sangat tinggi oleh investor eksternal, dan bisnis konten lain di BEI dihargai dengan sangat premium.

Sebagai contoh, pada saat pendanaan seri terakhir dengan investor eksternal, valuasi Vidio mencapai 943,4 juta dolar AS. Angka ini mengacu informasi laporan tahunan $DSSA yang mendapat kepemilikan sebesar 2,65% setelah berinvestasi 25 juta dolar AS pada 2022.

Dengan asumsi nilai kurs di 15.000 rupiah per dolar AS, nilai kepemilikan SCMA yang mencapai 79,37% di Vidio setara dengan 11,23 triliun. Nilai tersebut lebih tinggi dari enterprise value (9,25 triliun) dan market cap saham SCMA (10,43 triliun) per 19 Mei 2023.

Selain itu, bisnis konten SCMA – yang didalamnya terdapat Screenplay Films – memiliki pendapatan lebih dari 3x lipat pendapatan MD Pictures ($FILM). Meski begitu, FILM memiliki market cap sebesar 17,12 triliun per 19 Mei 2023, lebih besar dari market cap SCMA.

Memang, valuasi Vidio yang diberikan oleh investor eksternal sebesar 11,23 triliun rupiah tidak bisa dibilang ‘murah’. Nilai tersebut mengimplikasikan P/S Ratio sebesar 10,4x pendapatan Vidio pada 1Q23 TTM. Valuasi FILM sebesar 39,3x P/S dan 112,5x P/E 1Q23 TTM juga tidak bisa dibilang murah. Namun, bisa saja potensi IPO Vidio ataupun bisnis konten di masa depan bisa saja meng-unlock value tersebut.

Menurut kamu, dengan potensi dan tantangan yang dimiliki SCMA, apakah harga sahamnya undervalued? We provide, you decide.

________________

Penulis:

Calvin Kurniawan, Investment Analyst Lead Stockbit

Editor:

Edi Chandren, Investment Analyst Lead Stockbit

Rahmanto Tyas Raharja, Investment Analyst Lead Stockbit

Aulia Rahman Nugraha, Senior Investment Journalist Stockbit

Copyright 2023 Stockbit, all rights reserved.

Disclaimer:

Semua konten dalam artikel ini dibuat untuk tujuan informasional dan bukan merupakan rekomendasi untuk membeli/menjual saham tertentu. Always do your own research.

PT Stockbit Sekuritas Digital (“Stockbit”), Perusahaan efek yang berizin dan diawasi oleh Otoritas Jasa Keuangan.

Selanjutnya, semua keputusan investasi nasabah mengandung risiko dan adanya kemungkinan kerugian atas investasi tersebut. Seluruh risiko investasi bukan merupakan tanggung jawab Stockbit melainkan menjadi tanggung jawab masing-masing nasabah.

Domain resmi Stockbit adalah “https://stockbit.com/” dan semua informasi yang dikirimkan oleh kami akan menggunakan platform resmi aplikasi Stockbit dan/atau alamat email yang diakhiri “@Stockbit.com” Semua pemberian Informasi Rahasia kepada pihak-pihak yang mengatasnamakan Stockbit namun tidak berasal dari atau tidak menggunakan platform resmi aplikasi Stockbit merupakan tanggung jawab pribadi pihak pemilik Informasi Rahasia dan kami tidak bertanggung jawab atas setiap penyalahgunaan Informasi Rahasia yang dilakukan oleh pihak-pihak yang mengatasnamakan Stockbit yang tidak berasal dari atau tidak menggunakan platform resmi aplikasi Stockbit.

.jpeg)