👋 Stockbitor!

Unicharm Indonesia ($UCID) adalah market leader di industri popok bayi (MamyPoko dan Fitti), pembalut wanita (Charm), dan popok dewasa (Lifree dan Certainty) dengan market share di masing-masing kategori sekitar 40%.

UCID adalah hasil dari kolaborasi antara perusahaan asal Jepang, Unicharm, dan Grup Sinar Mas. Saat ini, UCID merupakan pemain terbesar dalam ‘Big 3 Companies’ di industrinya, yang juga meliputi PT Softex Indonesia (Softex, Sweety, Happy Nappy, dan Confidence) dan PT Kao Indonesia (Laurier dan Merries).

Uniknya, meski menjadi pemain terbesar, valuasi UCID jauh lebih rendah daripada PT Softex Indonesia. Sebagai contoh, PT Softex Indonesia diakuisisi oleh Kimberly Clark dengan harga 1,2 miliar dolar AS atau sekitar 17–18 triliun rupiah pada 2020.

Nilai akuisisi tersebut jauh lebih tinggi dibandingkan market cap UCID per 16 Maret 2023 yang hanya mencapai 4,66 triliun rupiah. Padahal, net cash yang dimiliki UCID pada FY22 mencapai 1,37 triliun rupiah atau 29,4% dari market cap-nya. Jika kita menghitung efek net cash tersebut, enterprise value UCID hanya berada di level 3,28 triliun rupiah.

Padahal, pendapatan UCID terus mengalami pertumbuhan. Pada periode 5 tahun sampai dengan FY22, pendapatan UCID tumbuh dengan CAGR +7,2% per tahun. Pada 2022 sendiri, pendapatan UCID meningkat +13,2% YoY.

Selain itu, menurut manajemen UCID saat diwawancara Stockbit, segmen yang memiliki margin yang lebih tebal – yakni pembalut wanita dan popok dewasa – juga tumbuh lebih cepat dibanding segmen popok bayi. Dengan demikian, margin mix UCID pun bisa semakin baik.

Source: UCIDTidak hanya itu, performa UCID ke depannya juga bisa didorong beberapa hal berikut:

Ekspansi ke segmen baru. Pada 2022, UCID melalui peluncuran produk pet care dengan merek ‘Deo Toilet’, ‘Deo Sheet’ serta pet food dengan merek ‘Deli-Joy’.

Peningkatan kapasitas produksi dan distribusi. UCID juga berencana untuk melakukan pembelian mesin, mengingat utilization rate sudah mencapai sekitar 90%. Tidak lupa, warehouse juga ditambah untuk memperluas cakupan distribusi.

Terus kok bisa UCID dihargai dengan valuasi segitu?

Valuasi UCID yang lebih murah dari peers-nya juga merupakan efek dari pelemahan harga saham perseroan sebesar -21,7% dalam setahun terakhir. Tren penurunan harga saham ini menyusul beberapa tantangan yang sedang dihadapi oleh UCID, seperti penurunan margin akibat peningkatan harga komoditas, penurunan market share, dan belum masifnya premiumisasi produk segmen bayi di Indonesia.

1. Penurunan margin

Kenaikan harga komoditas pulp dan minyak – yang digunakan untuk polimer atau bahan penyerap di produk popok dan pembalut – menyebabkan penurunan margin UCID selama 2022.

Source: Trading EconomicsAlhasil, UCID pun menaikkan rata-rata harga produk sebesar +5% pada 2022. Namun, sepertinya kenaikan harga ini belum cukup untuk menutupi kenaikan beban akibat kenaikan harga komoditas. Hal ini terlihat dari kenaikan beban HPP (+16,1% YoY) yang meningkat lebih besar dari pertumbuhan pendapatan (+13,2% YoY), sehingga gross profit margin turun dari 20,4% menjadi 18,3% pada 2022. Kondisi ini menyebabkan laba operasional UCID tertekan -20,8% YoY, meskipun peningkatan beban operasional masih lebih rendah dibandingkan pertumbuhan pendapatan.

*dalam jutaan rupiah

Source: UCID Sensitivitas yang tinggi ini berasal dari margin laba UCID yang termasuk cukup tipis. Net profit margin (NPM) yang pada 2021 berada di level 5,2%, turun menjadi 3,1% pada 2022. Alhasil, laba bersih turun -34,7% YoY.

Dengan kinerja UCID yang sangat sensitif dengan margin, kenaikan beban akibat lonjakan harga komoditas dapat menekan laba perseroan secara signifikan. Di sisi lain, jika harga komoditas menurun atau UCID dapat melakukan efisiensi, margin dan laba bersih perseroan berpotensi meningkat signifikan ke depannya.

2. Penurunan market share segmen popok

Selain kenaikan beban, UCID juga mengalami tantangan kompetisi, yang ditunjukkan dengan penurunan market share di segmen popok bayi dan popok dewasa. Pada 2018, UCID memiliki market share sebesar 49,8% untuk popok bayi dan 46% untuk popok dewasa. Pada 4Q22, market share-nya turun menjadi 43% untuk popok bayi dan 40% pada popok dewasa.

Meski demikian, market share di segmen pembalut wanita naik dari 42,1% pada 2018 menjadi 46% pada 4Q22.

3. Premiumisasi

Dalam tiga tahun terakhir, pendapatan sektor non-diaper UCID – yang didominasi oleh segmen pembalut wanita – meningkat sebesar +29%. Realisasi tersebut lebih tinggi dari segmen diaper yang pertumbuhannya hanya +19%.

Menurut manajemen UCID kepada tim Stockbit, pertumbuhan segmen pembalut wanita didorong oleh proses premiumisasi dalam beberapa tahun terakhir. Sementara itu, premiumisasi di segmen popok bayi belum muncul secara masif di Indonesia.

Tentunya, proses premiumisasi membutuhkan kooperasi dari seluruh pemain di industri agar bisa terjadi secara sukses. Dengan beralihnya kepemilikan PT Softex Indonesia dari private equity CVC Capital Partners ke Kimberly Clark, apakah premiumisasi popok bayi akan menjadi lebih masif di Indonesia? I guess we’ll see

Bagaimana valuasi UCID dibandingkan peers-nya?

Di awal tulisan, sudah disebutkan bahwa valuasi UCID jauh di bawah harga akuisisi PT Softex Indonesia oleh Kimberly Clark. Namun, fakta tersebut tidak secara otomatis mengimplikasikan bahwa valuasi UCID itu murah, karena masih terdapat kemungkinan bahwa akuisisi PT Softex Indonesia dilakukan dengan valuasi yang premium.

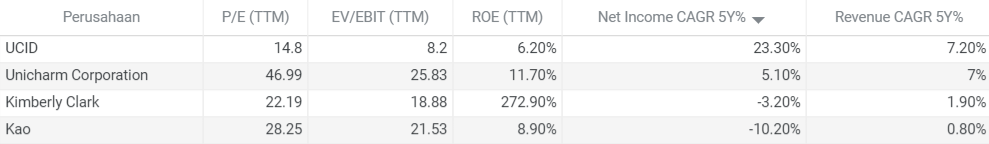

Nah, karena tidak ada pemain serupa UCID yang menjadi perusahaan terbuka di Indonesia, kita hanya bisa membandingkan valuasi dan metrik finansial UCID dengan peers-nya secara global.

*Valuasi per 16 Maret 2023

Source: S&P Capital IQ

Melalui tabel di atas, dapat disimpulkan bahwa UCID tumbuh lebih cepat dan tergolong lebih murah dibandingkan peers sejenisnya di global. Meski demikian, UCID juga merupakan pemain yang secara ROE lebih tidak efisien dibanding pemain lainnya.

Dengan profil yang dimiliki UCID saat ini, apakah valuasinya telah memberikan margin of safety dan termasuk murah? Atau justru menurut kamu masih terlalu mahal? We provide, you decide.

Penulis: Calvin Kurniawan, Investment Analyst Lead Stockbit

Editor: Aulia Rahman Nugraha, Senior Investment Journalist Stockbit

Copyright 2023 Stockbit, all rights reserved.

Disclaimer:

Semua konten dalam artikel ini dibuat untuk tujuan informasional dan bukan merupakan rekomendasi untuk membeli/menjual saham tertentu. Always do your own research.

PT Stockbit Sekuritas Digital (“Stockbit”), Perusahaan efek yang berizin dan diawasi oleh Otoritas Jasa Keuangan.

Selanjutnya, semua keputusan investasi nasabah mengandung risiko dan adanya kemungkinan kerugian atas investasi tersebut. Seluruh risiko investasi bukan merupakan tanggung jawab Stockbit melainkan menjadi tanggung jawab masing-masing nasabah.

Domain resmi Stockbit adalah “https://stockbit.com/” dan semua informasi yang dikirimkan oleh kami akan menggunakan platform resmi aplikasi Stockbit dan/atau alamat email yang diakhiri “@Stockbit.com” Semua pemberian Informasi Rahasia kepada pihak-pihak yang mengatasnamakan Stockbit namun tidak berasal dari atau tidak menggunakan platform resmi aplikasi Stockbit merupakan tanggung jawab pribadi pihak pemilik Informasi Rahasia dan kami tidak bertanggung jawab atas setiap penyalahgunaan Informasi Rahasia yang dilakukan oleh pihak-pihak yang mengatasnamakan Stockbit yang tidak berasal dari atau tidak menggunakan platform resmi aplikasi Stockbit.