Harga saham Indomobil Sukses Internasional ($IMAS) telah naik +140,7% YTD, melonjak dari performanya yang turun -1,13% YoY selama 2022. Peningkatan harga tersebut kemungkinan didorong oleh sejumlah katalis positif ke depan, mulai dari perbaikan kinerja segmen otomotif, ekspansi ke penjualan mobil listrik, hingga pertumbuhan segmen lain yang telah menopang kinerja perseroan dalam beberapa tahun terakhir.

Segmen bisnis IMAS di bidang otomotif sendiri telah mencatatkan rugi bersih secara tahunan sejak 2015 hingga akhir 2022 (kecuali 2019 dan 2021). Tren tersebut dipengaruhi oleh penurunan penjualan 2 merek mobil passenger car yang menjadi fokus IMAS selama ini, yakni Suzuki dan Nissan. Di sisi lain, bisnis distribusi kendaraan komersial dan alat berat terus mencatat performa solid. Ditambah dengan rencana perseroan untuk serius merambah bisnis distribusi kendaraan listrik, performa segmen otomotif berpotensi turnaround dari kerugiannya.

Lantas, apa saja katalis yang dimiliki IMAS? Apa rencana perseroan ke depannya untuk mengembalikan kinerja positif segmen otomotif? Yuk mari kita bahas satu per satu.

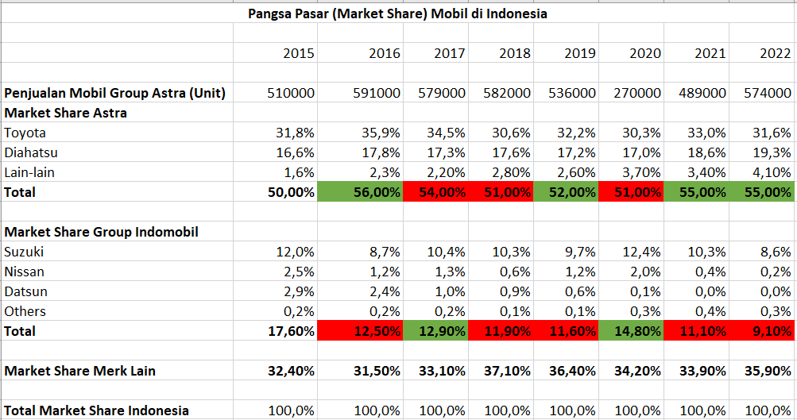

Posisi IMAS di Pasar Mobil Indonesia

IMAS merupakan distributor mobil Audi, Volkswagen, Nissan, Suzuki, Kia, Jaguar, Land Rover, Citroen, dan Mercedes-Benz. Di antara semua merek tersebut, Suzuki dan Nissan merupakan 2 kontributor terbesar untuk penjualan otomotif IMAS di segmen passenger car.

Pada 2022, Gabungan Industri Kendaraan Bermotor Indonesia (Gaikindo) mencatat bahwa total penjualan wholesales mobil di Indonesia mencapai 1,048 juta unit, setara sebelum pandemi Covid-19.

Dari jumlah tersebut, pangsa pasar IMAS untuk penjualan grosir (wholesale) adalah 9,1%. Jumlah tersebut belum menghitung penjualan mobil Mercedes-Benz, yang baru diakuisisi oleh IMAS pada April 2023. Jika penjualan wholesales Mercedes-Benz pada 2022 dihitung ke dalam pangsa pasar IMAS, maka market share perusahaan menjadi 9,4%.

Porsi tersebut membuat IMAS menduduki posisi ke-4 sebagai distributor mobil dengan pangsa pasar terbesar di Indonesia. Sementara itu, posisi pertama ditempati oleh Astra International ($ASII) dengan pangsa pasar sebesar 55%, disusul oleh Honda (12,5%) dan Mitsubishi Motors (9,5%) yang masing-masing berada di urutan kedua dan ketiga.

Pic: Pangsa Pasar Wholesales Mobil di Indonesia

Sumber:Gaikindo & Stockbit analysis

Menurut Ketua I Gaikindo, Jongkie Sugiarto, target penjualan wholesale mobil di Indonesia pada 2023 adalah 975 ribu unit. Target tersebut di atas target 2022 yang mencapai 900 ribu unit, tapi masih di bawah realisasi 2022. Sekretaris Gaikindo, Kukuh Kumara, mengatakan bahwa penjualan wholesale mobil pada 2022 dapat melebihi target karena dipicu oleh sejumlah insentif dari pemerintah seperti relaksasi PPnBM.

Pada 2023, target Gaikindo relatif lebih konservatif karena relaksasi PPnBm telah berakhir pada September 2022. Selain itu, kondisi supply dan demand yang belum baik serta kondisi perekonomian yang belum stabil berdampak kepada target yang lebih rendah.

Penurunan penjualan wholesales mobil secara nasional dapat berdampak negatif terhadap IMAS. Di sisi lain, IMAS sempat mengalami pertumbuhan market share pada 2020 di tengah penurunan penjualan wholesales mobil secara nasional akibat Covid-19. Pada tahun tersebut, market share IMAS tumbuh menjadi 14,8%, didorong oleh rilis model mobil terbaru dari Nissan, yaitu Livina.

Lantas, mengapa market share IMAS turun dalam 2 tahun terakhir?

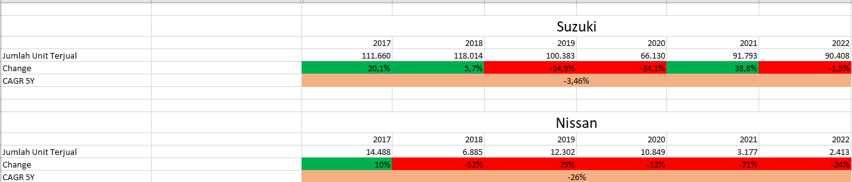

Penjualan Suzuki dan Nissan yang Cenderung Turun

Seperti yang sudah disebut di atas, IMAS awalnya berfokus mengembangkan distribusi 2 merek mobil, yakni Nissan dan Suzuki. Namun, penjualan Nissan dan Suzuki ternyata mengalami stagnasi dan cenderung turun dari tahun ke tahun.

Pic: Penjualan Wholesale Suzuki & Nissan tahun 2017-2022

Sumber: Gaikindo & Stockbit analysis

Dari tabel di atas, dapat dilihat bahwa penjualan unit mobil Suzuki dan Nissan mengalami penurunan dalam 5 tahun terakhir, dengan CAGR 5Y masing-masing sebesar -3,5% dan -26%. Penurunan penjualan tersebut disebabkan oleh kalah saingnya kedua merek tersebut dengan merek lain seperti Toyota dan Daihatsu.

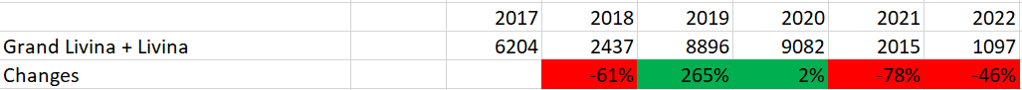

Faktor utama menurunnya penjualan Nissan adalah kalah saingnya Grand Livina dan Livina di pasar kendaraan Indonesia. Pada 2017, Nissan mencatatkan penjualan 6.204 unit Grand Livina (42,8% dari total penjualan Nissan), sebelum penjualannya menurun -61% YoY pada tahun berikutnya.

Pada 2019 dan 2020, penjualan Nissan kembali meningkat, dipicu oleh meluncurnya model baru Livina yang merupakan mobil bertipe hatchback dengan 5 kursi penumpang, berbeda dari Grand Livina merupakan mobil bertipe MPV dengan 7 kursi. Namun, penjualan kedua model mobil tersebut kembali mengalami penurunan yang cukup signifikan sejak 2021 dan hanya berhasil terjual sebanyak 1.097 unit pada 2022.

Pic:Penjualan Livina & Grand Livina tahun 2017-22

Sumber: Gaikindo & Stockbit analysisDi sisi lain, merek mobil lain relatif rajin untuk berinovasi dengan meluncurkan model barunya bertipe MPV dari tahun ke tahun.

Sebagai contoh, beberapa mobil yang didistribusikan oleh ASII seperti Avanza dan Xenia hampir setiap tahun melakukan modifikasi, baik dari sisi interior ataupun body luar mobil. Avanza dan Xenia sudah memasuki generasi ke-3 sejak diluncurkan pada 2003 dan 2004. Merek lain seperti Honda juga meluncurkan tipe Mobilio yang mempunyai tren serupa dengan Avanza dan Xenia dengan rajin melakukan inovasi baik dalam bentuk body maupun interior.

Maraknya inovasi dan upgrade mobil MPV dari merek lain memicu tergerusnya pangsa pasar Nissan yang cenderung minim melakukan inovasi. Melihat niat beli masyarakat di Indonesia yang cenderung menurun dari tahun ke tahun, Nissan Global memutuskan untuk menutup pabrik produksi di Indonesia pada 2020 dan mengalihkannya ke Thailand. Meski demikian, PT Nissan Motor Indonesia (NMI) terus melanjutkan dari sisi operasi penjualan dan pelayanan purna jual Nissan di Indonesia. Selain itu, NMI juga berkomitmen untuk menghadirkan model-model mobil baru di Indonesia.

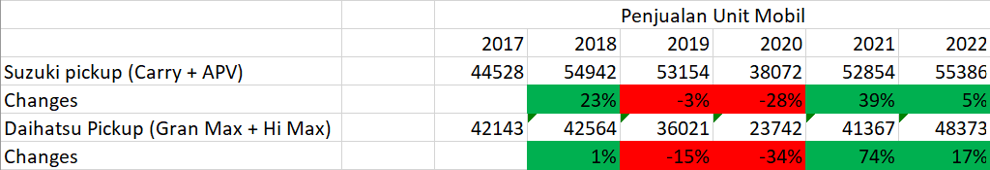

Berbeda dari Nissan yang sempat mengandalkan jenis MPV, Suzuki unggul dalam mobil jenis pick up. Mobil pick up sendiri merupakan kontributor terbesar penjualan wholesale Suzuki dengan berkontribusi sebesar 40–55% dari total penjualan.

Penjualan mobil pick up Suzuki sendiri cenderung stagnan dari ~55 ribu unit pada 2018. Sebaliknya, tren penjualan pick up Daihatsu mengalami kenaikan dari ~42 ribu unit pada 2018 menjadi ~48 ribu pada 2022.

Stagnasi penjualan pick up Suzuki salah satunya disebabkan oleh kurangnya model baru. Hingga akhir 2022, Suzuki hanya memiliki 3 jenis pick up, sedangkan Daihatsu punya 7 jenis mobil pick up.

Pic: Penjualan Suzuki Pickup dan Daihatsu Pickup 2017-2022Sumber: Gaikindo & Stockbit analysisFokus IMAS di Masa Depan: Ekspansi ke Kendaraan Listrik

Manajemen IMAS mengungkapkan kepada tim Stockbit bahwa strategi perusahaan ke depannya, khususnya untuk bisnis otomotif di segmen passenger car, adalah dengan mendiversifikasi merek mobil yang didistribusikan oleh perusahaan. Salah satu cara yang diambil oleh IMAS untuk melakukan diversifikasi tersebut adalah dengan ekspansi ke bisnis distribusi mobil listrik, menyusul tren adaptasi kendaraan listrik yang semakin meningkat.

Manajemen juga mengatakan bahwa perseroan akan mendistribusikan mobil listrik dengan harga yang lebih terjangkau melalui salah satu merek naungannya pada pertengahan 2023. Mobil tersebut akan menyasar segmen mid-to-low yang hadir dengan 5 pintu dan 5 tempat duduk. IMAS juga berkomitmen untuk mendatangkan setidaknya 1 model mobil listrik keluaran Volkswagen pada 2024.

Ketua I Gaikindo, Jongkie Sugiarto, mengatakan dalam acara Emiten Talk dengan Stockbit bahwa idealnya mobil listrik di Indonesia dibanderol dengan harga 350 jutaan rupiah. Jongkie menyebut bahwa jika ada merek yang dapat menawarkan mobil keluarga – yang terdiri dari 5 pintu dan 7 tempat duduk – di rentang harga tersebut, maka mobil listrik tersebut akan laku di pasar Indonesia.

Lalu, bagaimana dengan potensi pasar kendaraan listrik di Indonesia? Apa potensi dan risiko yang akan dihadapi oleh IMAS dalam bisnis tersebut? Yuk kita bahas.

Strategi IMAS menyongsong transisi pasar mobil ke electric vehicle (EV)

Revolusi kendaraan listrik di Indonesia menjadi peluang baru bagi emiten distributor kendaraan. Dengan populasi kendaraan terbesar di Asia Tenggara, pasar kendaraan listrik di Indonesia berpotensi tumbuh cepat dengan target total lebih dari 15 juta kendaraan listrik pada 2030 dengan rincian 2,19 juta unit mobil listrik dan motor listrik sebanyak 13,4 juta unit. Pada 2022, mobil listrik yang terjual di Indonesia mencapai 15,4 ribu unit. Sedangkan motor listrik yang terjual hingga 9M22 mencapai 28 ribu unit.

Selain ASII yang memegang pangsa pasar passenger car terbesar di Indonesia, emiten distributor kendaraan yang berpotensi diuntungkan dari pertumbuhan industri kendaraan listrik di Indonesia adalah IMAS. Pada 2021, perusahaan tersebut telah merilis mobil listrik melalui Nissan Leaf. IMAS juga menaungi sejumlah merek mobil seperti Citroen, Kia, Audi, Volkswagen, dan Mercedes-Benz dan motor seperti Yadea yang produknya mencakup kendaraan listrik.

Sebagai catatan, hampir seluruh merek mobil yang didistribusikan oleh IMAS di Indonesia sudah meluncurkan mobil bertenaga baterai di beberapa negara lain seperti KIA (Niro EV dan EV6), Volkswagen (ID2, ID3, dan ID), Audi (eC3, eC4, dan C5), dan Citroen (A6 dan Q8).

Manajemen IMAS mengungkapkan kepada tim Stockbit bahwa pihak perusahaan tidak mau hanya mengandalkan 1–2 merek mobil saja. Oleh karena itu, perusahaan menjalin kerja sama dengan beberapa merek sebagai contoh kerja sama dengan Kia pada 2019, dilanjut dengan Citroen pada 2022, dan yang terbaru bekerja sama dengan Mercedes-Benz pada awal 2023.

Per akhir 2022, total mobil listrik yang didistribusikan oleh merek naungan IMAS adalah 63 unit yang berhasil terjual lewat Nissan Leaf. Per April 2023, jumlah mobil listrik yang di telah terjual dari merek di bawah naungan IMAS sudah melebihi FY22 sejumlah 66 unit dengan detail Nissan Leaf sebanyak 35 unit, Kia EV 6 sebanyak 20 unit, dan Mercedes-Benz EQS 450+ (V297) sebanyak 11 unit. Sebagai catatan, harga mobil Nissan Leaf dimulai dari 730 ratus juta, Kia EV 6 dimulai dari 1,3 miliar rupiah, dan Mercedes-Benz EQS 450+ (V297) dimulai dari harga 3 miliar rupiah.

Beberapa merek di yang didistribusikan oleh IMAS merupakan salah satu market leaders pada penjualan kendaraan listrik di negara asalnya. Contohnya seperti Kia yang pada 2022 berhasil menjual mobil listrik sebanyak lebih dari 45 ribu unit, kedua terbanyak setelah Hyundai. Jumlah kendaraan listrik yang terjual di Korea Selatan pada 2022 mencapai 120 ribu unit

Contoh lainnya adalah Volkswagen dan Mercedes-Benz yang berhasil menjadi nomor satu dan kedua penjualan mobil listrik di Jerman pada 2022, masing-masing sebanyak 94.067 unit dan 79.553 unit. Total penjualan mobil listrik di Jerman pada 2022 adalah 833 ribu unit.

Manajemen IMAS mengungkapkan bahwa perusahaan masih terbuka untuk menjalin kerja sama dengan produsen mobil, termasuk mobil listrik, yang berpotensi menguntungkan performa perusahaan. Dilihat dari portofolio IMAS saat ini, perusahaan belum menjalin kerja sama dengan merek mobil dari China.

Untuk memasarkan mobil listrik kedepannya, manajemen IMAS mengatakan bahwa perseroan tidak membutuhkan belanja modal (capex) besar. Nantinya, perusahaan akan mengandalkan channel distribusi (dealer) yang sudah ada saat ini, sehingga perusahaan tidak perlu lagi mendirikan dealer baru untuk menjual mobil listrik tersebut.

Belajar dari penurunan penjualan akibat minimnya inovasi dan model baru dari Suzuki dan Nissan, IMAS berencana untuk mengubah strateginya dengan mendistribusikan multi-brand. Manajemen optimis pangsa pasar perseroan dapat mengakhiri tren penurunannya dan meningkat ke depannya, didukung dengan penjualan mobil listrik yang harganya cenderung lebih terjangkau.

Tak hanya mendistribusikan mobil listrik, manajemen IMAS menyebut bahwa perusahaan ke depannya akan merambah bisnis perakitan dan produksi mobil listrik di dalam negeri. IMAS sendiri tidak memerlukan lagi belanja modal (capex) yang besar, menurut manajemen. Sebab, IMAS telah memiliki lahan di Purwakarta yang sebelumnya digunakan untuk memproduksi mobil Nissan, sebelum diberhentikan pada 2020.

Selain mobil, IMAS juga mempunyai rencana untuk menjadi salah satu pemain di distributor motor listrik di Indonesia dengan bekerja sama dengan Yadea pada Februari 2023. Yadea merupakan brand motor listrik dengan pangsa pasar terbesar di China, di mana market share-nya mencapai 61,2% pada 2021 dan telah menjual 13 juta motor listrik di seluruh dunia.

Hingga akhir Februari 2023, Yadea berhasil menjual 1.000 unit motor dan sepeda listrik di Indonesia. Penjualan motor listrik berpotensi meningkat dari tahun ke tahun, didorong oleh insentif pemerintah atas pembelian motor listrik baru. Pemerintah Indonesia mempunyai target atas motor listrik yang mengaspal di Indonesia sebanyak 13,47 juta unit pada tahun 2023, setara 10,7% dari total jumlah motor di Indonesia pada akhir 2022.

Menilik prospek pasar EV dari perkembangan merek lain dan peluang IMAS

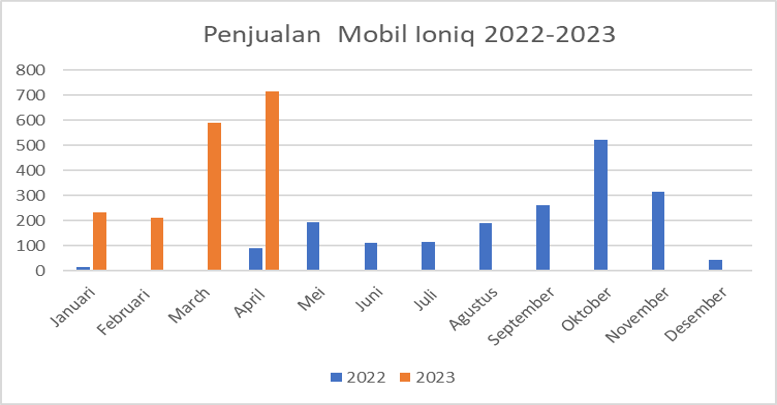

Berdasarkan data Gaikindo pada 2022, 2 mobil listrik yang paling laris di Indonesia adalah Ioniq dari Hyundai dan Wuling Air EV dari Wuling, yang masing-masing terjual 1.874 unit dan 8.053 unit. Tren penjualan Ioniq masih berlanjut pada 2023, di mana penjualannya mencapai 1.755 unit per 4M22, setara 93,6% dari penjualan FY22.

Pic: Penjualan bulanan Mobil Ioniq 2022-2023

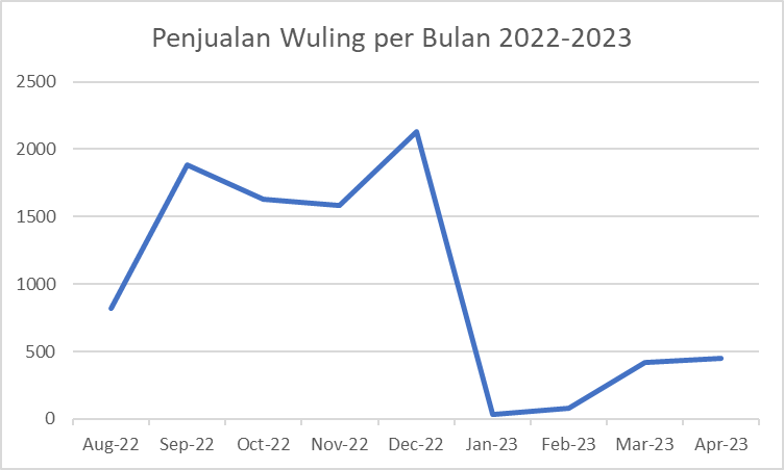

Sumber: Gaikindo & Stockbit AnalysisDi sisi lain, penjualan Wuling Air EV per bulan pada 2023 menurun cukup signifikan jika dibandingkan dengan 2022. Pihak perusahaan mengatakan bahwa penurunan penjualan pada awal tahun disebabkan oleh banyaknya libur pada Januari dan Februari.

Tren perbaikan penjualan Wuling Air EV mulai terlihat pada Maret dan April 2023, menyusul diresmikannya insentif pembelian mobil listrik pada Maret 2023 dan mulai berlaku pada awal April 2023.

Pic: Penjualan Wuling Air EV per bulan 2022-2023

Sumber: Gaikindo & Stockbit Analysis Berkaca dari data penjualan pada Wuling dan Ioniq, secara keseluruhan penjualan mobil listrik menunjukan tren positif. Oleh karena itu, rencana IMAS untuk mendistribusikan banyak merek mobil listrik dengan varian harga yang lebih bervariatif berpotensi memberikan dampak positif bagi segmen otomotif perseroan. Pertumbuhan segmen otomotif dapat memberikan dampak positif secara tidak langsung bagi segmen jasa keuangan IMAS akibat naiknya permintaan pembiayaan kendaraan untuk membeli mobil listrik.

Prospek IMAS di Pasar Truk dan Commercial Car

Selain passenger car, segmen kendaraan yang berpotensi mengalami perkembangan adalah kendaraan komersial. Menurut laporan ReportLinker, total kendaraan komersial di Indonesia diproyeksikan akan mencapai 6,5 juta unit pada 2026 (vs. 2021: 4,8 juta unit) atau meningkat CAGR 5Y +5,5%.

Pertumbuhan bisnis kendaraan komersial berpotensi didukung oleh meningkatnya aktivitas tambang yang kembali tumbuh menyusul kenaikan beberapa harga komoditas seperti nikel, minyak sawit, dan lain-lain. Selain itu, program hilirisasi pemerintah juga berpotensi meningkatkan permintaan untuk kendaraan komersial.

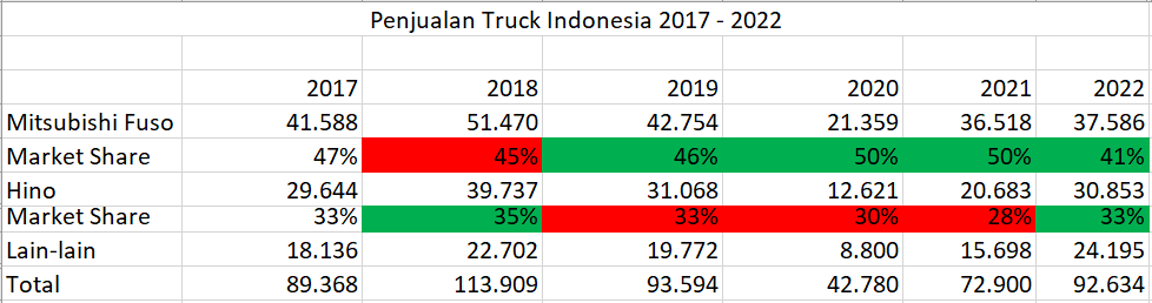

Berbeda dengan pasar passenger car, IMAS menjadi salah satu market leader di segmen kendaraan komersial dalam negeri melalui Hino, yang merupakan merek truk dengan market share kedua terbesar di Indonesia per 2022.

Penjualan Hino sendiri meningkat +49,2% YoY menjadi 30,8 ribu unit pada 2022, setara 33,3% dari total penjualan truk di Indonesia. Saingan terbesar Hino dalam segmen ini adalah truk keluaran Mitsubishi, Mitsubishi Fuso, yang mencatatkan penjualan sebesar 37,6 ribu unit pada 2022.

Jika dilihat secara 6 tahun kebelakang, pangsa pasar Mitsubishi Fuso cenderung menurun dari 47% pada 2017 menjadi 41% pada 2022. Sedangkan, pangsa pasar Hino cenderung lebih stabil dengan pangsa pasar di level 33%. Dapat dilihat dari tabel di bawah bahwa pangsa pasar Hino mengalami pemulihan sejak pandemi Covid-19, sedangkan Mitsubishi Fuso mengalami penurunan dari 50% ke 41%.

Pic: Penjualan Truck Indonesia tahun 2017-222.

Sumber: Gaikindo & Stockbit analysisSelain truk Hino, IMAS juga mendistribusikan beberapa alat berat atau kendaraan komersial lainnya beserta suku cadang dan aksesoris yang dapat digunakan pada sektor pertambangan, perkebunan, maupun alat angkut berat seperti forklift. Beberapa mereknya antara lain Volvo, Renault Truck, Kalmar, Manitou, dan John Deere

Pada 2017–2022, penjualan truk dan alat berat berkontribusi cukup signifikan terhadap total pendapatan perusahaan pada segmen operasi otomotif di level 35–50%.

Bisnis Lain Jadi Penopang Laba IMAS Selama Ini

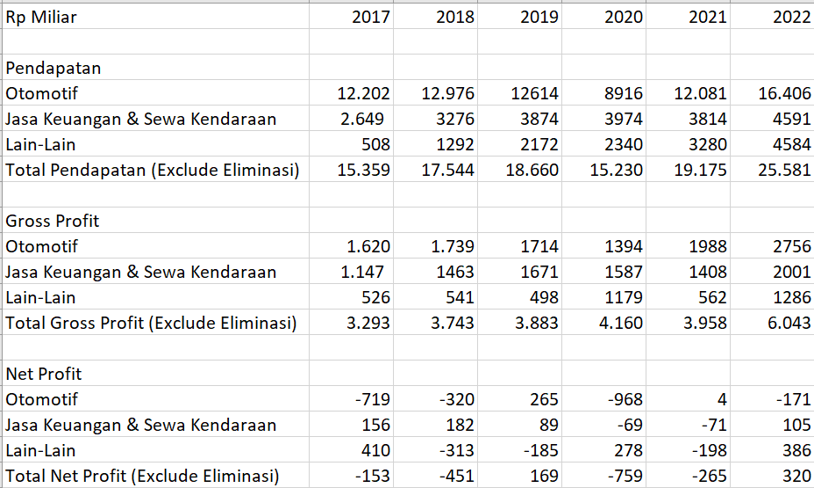

Segmen otomotif IMAS tercatat mengalami beberapa kali rugi bersih pada 2017–2022, kecuali pada 2019 dan 2021. Sementara kinerja segmen otomotif berfluktuasi, laba bersih IMAS pada periode tersebut didukung oleh segmen jasa keuangan dan sewa kendaraan serta bisnis lain-lain yang terdiri dari distribusi bahan bakar kendaraan dan pelumas.

Laba bersih yang disumbangkan oleh segmen jasa keuangan dan sewa kendaraan relatif stabil. Sedangkan laba bersih dari segmen lain-lain cenderung mengalami tren kenaikan

Pic: Pendapatan, Laba Kotor, dan Laba Bersih Perusahaan Per Segmen 2017-2022 .

Sumber: Laporan tahunan IMAS 2017-2022 & Stockbit Analysis

Salah satu penyebab segmen otomotif merugi adalah beban keuangan yang cukup signifikan, sekitar 30–40% laba kotor perusahaan. Kondisi tersebut berdampak negatif bagi laba bersih segmen tersebut.

Sementara itu, laba bersih IMAS didukung oleh segmen bisnis lainnya seperti distribusi bahan bakar kendaraan dan pelumas dengan merek Exxon yang terus tumbuh setiap tahunnya sejak 2018. Exxon Mobil mulai bekerjasama dengan PT Indomobil Prima Energi, salah satu anak usaha IMAS sejak tahun 2017. Pendapatan dari segmen ini terus bertumbuh dengan CAGR 4Y sebesar +29,6% menjadi 2,9 triliun rupiah pada 2022.

Sebagai informasi, SPBU Exxon banyak berlokasi pada daerah yang belum terjangkau oleh SPBU Pertamina seperti Purwakarta, Cikarang, Karawang, dan Pandeglang.

Selain bisnis distribusi bahan bakar, laba bersih IMAS didukung oleh segmen bisnis seperti jasa keuangan yang dioperasikan oleh Indomobil Multi Jasa ($IMJS) yang berfokus di bidang multifinance, dan sewa kendaraan serta logistik. Pada 2022, segmen ini memberikan kontribusi sebesar 32% dari total laba bersih IMAS yang mencapai 105 miliar rupiah.

Per 2022, salah satu anak usaha IMJS di bidang penyewaan kendaraan, PT CSM Corporatama, memiliki 21.550 unit armada dengan 78% di antaranya masih berusia di bawah 4 tahun. Perusahaan tidak mencantumkan tingkat okupansi atas sewa kendaraannya.

Jika penjualan mobil listrik khususnya merek yang didistribusikan oleh IMAS sukses seperti di negara asalnya, maka segmen kendaraan otomotif dan bengkel milik IMAS berpotensi mengalami turnaround dan berbalik dari rugi menjadi untung. Jika banyak mobil listrik yang terjual dari IMAS, IMJS selaku multifinance juga dapat diuntungkan sebagai penyedia jasa pengkreditan mobil.

Valuasi

Karena sempat mengalami kerugian pada 2017, 2020, dan 2021, valuasi saham IMAS tidak cocok dihitung menggunakan Price-to-Earnings (P/E) Ratio, dan sebaiknya dihitung menggunakan Price-to-Book Value (P/BV) Ratio atau Price-to-Sales (P/S) Ratio. Valuasi menggunakan P/E Ratio dapat menunjukan hasil yang misleading, sehingga P/BV dan P/S digunakan.

Berdasarkan P/BV Ratio, saham IMAS saat ini diperdagangkan sedikit di bawah mean standard deviation 10 tahunannya di level 0,71x. Jika dibandingkan dengan peers-nya, valuasi IMAS masih berada di bawah valuasi ASII yang memiliki P/BV sebesar 1,31x.

Berdasarkan P/S Ratio, saham IMAS saat ini diperdagangkan sedikit di atas mean standard deviation-nya di angka 0,32x. Angka ini lebih rendah jika dibandingkan dengan ASII yang diperdagangkan di level 0,84x.

Pic: IMAS 10Yr P/BV Standard Deviation Band Sumber: Stockbit KeystatsPic: IMAS 10Yr P/S Standard Deviation Band Sumber: Stockbit KeystatsNah, dengan potensi ke depan dan valuasinya saat ini, apakah menurut kamu saham IMAS masih menarik untuk dibeli? We provide, you decide.

________________

Penulis:

Michael Owen Kohana, Investment Analyst

Editor:

Edi Chandren, Investment Analyst Lead

Rahmanto Tyas Raharja, Investment Analyst Lead

Aulia Rahman Nugraha, Senior Investment Journalist

Copyright 2023 Stockbit, all rights reserved.

Disclaimer:

Semua konten dalam artikel ini dibuat untuk tujuan informasional dan bukan merupakan rekomendasi untuk membeli/menjual saham tertentu. Always do your own research.

PT Stockbit Sekuritas Digital (“Stockbit”), Perusahaan efek yang berizin dan diawasi oleh Otoritas Jasa Keuangan.

Selanjutnya, semua keputusan investasi nasabah mengandung risiko dan adanya kemungkinan kerugian atas investasi tersebut. Seluruh risiko investasi bukan merupakan tanggung jawab Stockbit melainkan menjadi tanggung jawab masing-masing nasabah.

Domain resmi Stockbit adalah “https://stockbit.com/” dan semua informasi yang dikirimkan oleh kami akan menggunakan platform resmi aplikasi Stockbit dan/atau alamat email yang diakhiri “@Stockbit.com” Semua pemberian Informasi Rahasia kepada pihak-pihak yang mengatasnamakan Stockbit namun tidak berasal dari atau tidak menggunakan platform resmi aplikasi Stockbit merupakan tanggung jawab pribadi pihak pemilik Informasi Rahasia dan kami tidak bertanggung jawab atas setiap penyalahgunaan Informasi Rahasia yang dilakukan oleh pihak-pihak yang mengatasnamakan Stockbit yang tidak berasal dari atau tidak menggunakan platform resmi aplikasi Stockbit.

.png)