Daily Market Performance 🚀

IHSG

6.915

-0,43%

Coal

189,9

-0,11%

Crude Oil

74,3

-0,55%

Gold

1.983

-0,24%

CPO

3.316

-3,88%

Nickel

24.062

+1,81%

👋 Stockbitor!

Ekonomi AS hanya tumbuh +1,1% YoY pada 1Q23, menurut perkiraan awal yang dirilis oleh Biro Analisis Ekonomi AS. Realisasi ini lebih lambat dari ekspansi sebesar +2,6% YoY pada 4Q22 dan lebih rendah dari ekspektasi pasar yang memperkirakan pertumbuhan sebesar 2%. Capaian pada 1Q23 ini juga menandai laju pertumbuhan ekonomi AS yang terlemah sejak 2Q22.

Perlambatan ekonomi AS pada 1Q23 disebabkan oleh penurunan investasi inventaris swasta yang mengurangi pertumbuhan PDB sebesar -2,26%, serta perlambatan investasi tetap nonresidensial yang hanya tumbuh +0,7% YoY (vs. 4Q22: +4% YoY).

Meski demikian, ekonomi AS masih tetap dapat tumbuh pada 1Q23 karena belanja konsumen pribadi tumbuh +3,7% YoY (vs. 4Q22: +1% YoY), serta ekspor meningkat +4,8% YoY (vs. 4Q22: -3,7% YoY).

Pertumbuhan belanja konsumen pribadi muncul ketika inflasi AS masih tinggi sebesar 5% YoY per Maret 2023. Tren ini dipengaruhi oleh pasar tenaga kerja AS yang masih kuat, di mana Reuters melaporkan bahwa rata-rata pertumbuhan pekerjaan di AS mencapai 345 ribu per bulan selama 1Q23. Jumlah tersebut lebih cepat 3x lipat dari jumlah yang dibutuhkan untuk mengimbangi pertumbuhan populasi usia kerja.

Per 22 April 2023, jumlah warga AS yang mengajukan tunjangan pengangguran turun sebanyak 16 ribu orang menjadi 230 ribu orang. Realisasi ini lebih rendah dari ekspektasi pasar yang memperkirakan klaim tunjangan pengangguran sebanyak 249 ribu orang.

Perlambatan PDB AS pada 1Q23 mengindikasikan bahwa kebijakan hawkish Fed selama setahun terakhir mulai memberikan dampak bagi negara tersebut. Sejak Maret 2022, The Fed telah menaikkan suku bunga acuannya dari 0,25% menjadi 4,75–5%. The Fed sendiri diperkirakan akan menaikkan suku bunga sebanyak 25 bps (0,25%) lagi ke level 5–5,25% pada pertemuan minggu depan.

Oren Klachkin, kepala ekonom AS di Oxford Economics, mengatakan bahwa realisasi PDB AS pada 1Q23 akan menjadi capaian pertumbuhan ekonomi kuartalan yang terbaik bagi negara tersebut pada tahun ini. Oxford Economics memperkirakan pertumbuhan PDB AS akan lebih tipis pada 2Q23, dengan resesi ringan pada 2H23 akibat kondisi pinjaman yang lebih ketat, suku bunga yang tinggi, dan inflasi yang tetap tinggi menyebabkan konsumen dan bisnis akan mengurangi pengeluaran mereka.

💰 BYAN Akan Bagikan Dividen Tunai US$1,8 Miliar

$BYAN: Pemegang saham Bayan Resources menyetujui pembagian dividen tunai tahun buku 2022 sebesar 1,8 miliar dolar AS atau 82,62% dari laba bersih. Dari jumlah tersebut, 1 miliar dolar AS atau 0,03 dolar AS per saham telah dibagikan sebagai dividen interim pada Januari 2023, sementara 800 juta dolar AS atau 0,024 dolar AS per saham dibagikan sebagai dividen final.

$GOTO: GoTo Gojek Tokopedia mencatatkan perbaikan kerugian bersih sebesar +41% YoY dan adjusted EBITDA sebesar +67% YoY pada 1Q23. Realisasi ini didorong oleh peningkatan take rate yang membantu pertumbuhan pendapatan bruto sebesar +14% YoY, serta penurunan beban insentif dan pemasaran sebesar -39% YoY. Realisasi ini juga menandai untuk pertama kalinya GOTO mencapai marjin kontribusi positif secara kuartalan.

$BRIS: Bank Syariah Indonesia mencatatkan pertumbuhan laba bersih sebesar +47,65% YoY menjadi 1,46 triliun rupiah pada 1Q23. Net interest margin naik tipis ke level 6,04% (vs. 1Q22: 6,01%), sementara dana pihak ketiga (DPK) naik +12,88% YoY menjadi 269,26 triliun rupiah dan pembiayaan meningkat +20,15% YoY menjadi 213,28 triliun rupiah. Dari segi kualitas aset, non-performing financing (NPF) gross tercatat di level 2,36% (vs. 1Q22: 2,91%).

$MFIN: Mandala Multifinance membagikan dividen tunai tahun buku 2022 sebesar 265 miliar rupiah atau 100 rupiah per lembar saham. Cum dividend di pasar reguler dan negosiasi pada 4 Mei 2023, dengan pembayaran pada 19 Mei 2023. Mengacu harga penutupan saham MFIN pada Jumat (28/4) di 1.940 rupiah per lembar, maka indikasi dividend yield mencapai 5,15%.

$LPKR: Lippo Karawaci mencatatkan marketing sales sebesar 1,21 triliun rupiah pada 1Q23, naik +0,4% YoY dan setara 24,7% dari target 2023. Lippo Village dan Lippo Cikarang menjadi 2 kontributor utama marketing sales, dengan kontribusi masing-masing sebesar 45% dan 28%.

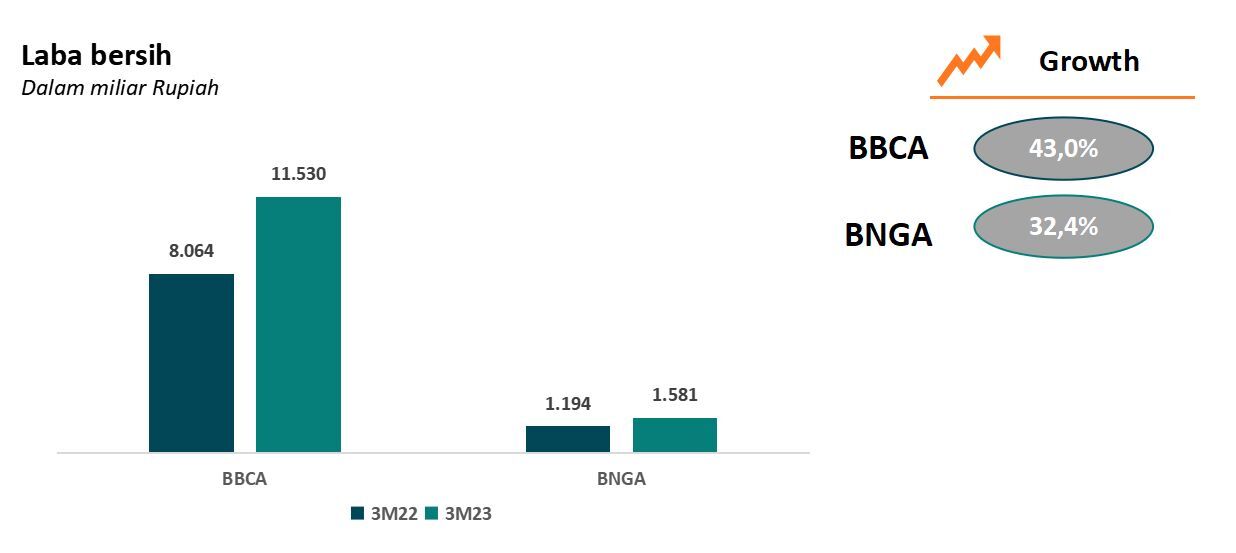

🕷 BBCA & BNGA 1Q23

Berikut adalah kinerja emiten sektor perbankan pada kuartal I/2023:

$BBCA: Bank Central Asia mengalami peningkatan kinerja pada Q1 2023. Laba bersih tumbuh +43% YoY menjadi 11,5 triliun rupiah dibandingkan 8,1 triliun rupiah pada Q1 2022. Pendapatan bunga dan syariah naik +28% YoY, sedangkan beban bunga dan syariah naik +29% YoY sehingga pendapatan bunga dan syariah bersih (Net Interest Income atau NII) naik +28% YoY menjadi 14,4 triliun rupiah. Kenaikan laba bersih didorong oleh penurunan beban provisi sebesar -48,2% YoY, dari 2,8 triliun rupiah pada 1Q22 menjadi 1,5 triliun rupiah.

Dibandingkan dengan Q4 2022 (QoQ), laba bersih BBCA turun -2,1%. Pendapatan bunga dan syariah bersih naik +2,5%, namun beban provisi naik +140%. (IDX)

Dari segi operasional, total pinjaman disalurkan meningkat +12% YoY menjadi 714 triliun rupiah. Total dana pihak ketiga juga mengalami kenaikan +4,1% YoY, yang didukung oleh tabungan dan giro (CASA) yang meningkat +5,7%, sedangkan deposito turun -2,1%. Kualitas aset juga mengalami perbaikan, dimana gross Non-Performing Loan/NPL (bank only) turun 50 basis poin YoY dari 2,3% pada 1Q22 menjadi 1,8% pada 1Q23. Namun, NPL ini naik 10 basis poin QoQ.

Pencapaian laba bersih BBCA pada 1Q23 mencapai 24,8% dari estimasi laba bersih FY23 konsensus analis sebesar 46,5 triliun rupiah.$BNGA: Bank CIMB Niaga mengalami peningkatan kinerja pada Q1 2023. Laba bersih tumbuh +32,4% YoY menjadi 1,6 triliun rupiah dibandingkan 1,2 triliun rupiah pada Q1 2022. Pendapatan bunga dan syariah naik +17% YoY, sedangkan pendapatan bunga dan syariah bersih (Net Interest Income atau NII) naik +6,2% YoY menjadi 3,2 triliun rupiah. Kenaikan laba bersih didorong oleh penurunan beban provisi sebesar -34,2% YoY, dari 1,1 triliun rupiah pada 1Q22 menjadi 749,5 miliar rupiah.

Dibandingkan dengan Q4 2022 (QoQ), laba bersih BNGA naik +32%. Pendapatan bunga dan syariah bersih turun -2,7%, namun beban provisi turun -25%. (IDX)

Dari segi operasional, total pinjaman disalurkan meningkat +10,1% YoY menjadi 201 triliun rupiah. Total dana pihak ketiga mengalami kenaikan +1,2% YoY, yang didukung oleh deposito yang meningkat +7,7%, sedangkan tabungan dan giro (CASA) turun -2,5%. Kualitas aset mengalami perbaikan baik secara YoY maupun QoQ, dimana gross Non-Performing Loan/NPL (bank only) turun 100 basis poin YoY dari 3,6% pada 1Q22 menjadi 2,6% pada 1Q23. NPL ini juga turun 20 basis poin QoQ dibandingkan 2,8% pada 4Q22.

Saham Top Gainer Hari Ini 🔥

Saham Top Loser Hari Ini 🤕

Performa Sektor Hari Ini 📊

🔥 Hal lain yang lagi hot yang perlu kamu ketahui...

Reuters melaporkan bahwa anak usaha Pertamina, PT Pertamina Hulu Energi, berencana untuk IPO di BEI pada Juni 2023 dengan raihan dana sebesar 20 triliun rupiah. Jika terwujud, ini akan menjadi IPO terbesar di Asia Tenggara selama tahun ini.

Menteri ESDM, Arifin Tasrif, mengatakan bahwa pemerintah Indonesia akan mengizinkan PT Freeport Indonesia dan PT Amman Mineral Nusa Tenggara untuk terus mengekspor konsentrat tembaga hingga Mei 2024, meskipun larangan ekspor tembaga akan mulai berlaku pada Juni 2023. Keputusan ini diambil karena pembangunan smelter tembaga sempat tertunda akibat pandemi.

International Nickel Study Group (INSG) memperkirakan surplus nikel global sebesar 239.000 ton pada tahun ini (vs. 2022: surplus 105.000 ton), terbesar dalam 1 dekade terakhir. Peningkatan surplus didorong pertumbuhan produksi nikel dari Indonesia yang tercatat naik +44% selama 2M23, menurut data INSG. INSG memperkirakan penggunaan nikel global naik +6,3% pada 2022 dan memperkirakan bahwa tahun ini akan menyamai level tersebut.

Realisasi investasi langsung di Indonesia pada 1Q23 tercatat naik +16,5% YoY menjadi 328,9 triliun rupiah (vs. 1Q22: +28,5 YoY). Untuk rinciannya, penanaman modal asing (FDI) tumbuh +20,2% YoY menjadi 177 triliun rupiah (vs. 1Q22: +31,8% YoY), sementara penanaman modal dalam negeri (DDI) naik +12,4% YoY menjadi 151,9 triliun rupiah.

Kutipan menarik dari komunitas Stockbit minggu ini

🤔 Mana yang Lebih Penting, Valuasi atau Growth?

Photo by: Stockbit

"Anda membeli mobil sport rusak, yang secara tipe/brand mesinnya terbukti sangar, tapi ga bisa di bawa buat balapan di jalan karna mesin mobilnya sudah rusak." — JamesJayadi

Sebagian besar investor pasti berpikir semakin murah valuasi sebuah perusahaan, maka semakin menarik juga untuk investasi di saham tersebut. Namun dalam beberapa kasus, jika diteliti lebih dalam, beberapa saham yang cenderung “undervalue” ini justru tidak terlalu menarik apabila dilihat dari sisi growth-nya. Lantas, apa yang harus dilakukan investor apabila menemukan perusahaan seperti ini? Apakah harus mengedepankan valuasi atau growth di masa mendatang? Simak selengkapnya pandangan JamesJayadi berikut ini!

Sekilas tentang JamesJayadi

JamesJayadi atau akrab dipanggil James adalah Stockbitor yang tinggal dan menjalani studi di New Zealand. Saat ini, James aktif mengulas tentang emiten, cerita hingga psikologi investasi di Stockbit Stream. Baca tulisan lain dari James di sini!

Subscribe Stockbit Snips di sini untuk dapat berita pasar saham terhangat setiap hari di email kamu.

Penulis:Syanne Gracetine

Editor: Vivi Handoyo Lie, Calvin Kurniawan, Rahmanto Tyas Raharja, Astrid Rahadiani Putri, Theodorus Melvin, Aulia Rahman Nugraha, Bayu Santoso, Anggaraksa Arismunandar, Michael Owen Kohana, Hendriko Gani

Copyright 2023 Stockbit, all rights reserved.

Disclaimer:

Informasi ini dimiliki oleh PT Stockbit Sekuritas Digital (“Stockbit”), Perusahaan efek yang berizin dan diawasi oleh Otoritas Jasa Keuangan.

Semua konten dalam website ini dibuat untuk tujuan informasional dan bukan merupakan rekomendasi untuk membeli/ menjual saham tertentu. Always do your own research.

Selanjutnya, Semua keputusan investasi nasabah mengandung risiko dan adanya kemungkinan kerugian atas investasi tersebut. Seluruh risiko investasi bukan merupakan tanggung jawab Stockbit melainkan menjadi tanggung jawab masing-masing nasabah. Nasabah setuju untuk membebaskan Stockbit dari segala gugatan hukum jika terjadi kerugian Nasabah yang disebabkan karena risiko investasi tersebut.

Domain resmi Stockbit adalah “https://stockbit.com/” dan semua informasi yang dikirimkan oleh kami akan menggunakan platform resmi aplikasi Stockbit dan/atau alamat email yang diakhiri “@Stockbit.com” Semua pemberian Informasi Rahasia kepada pihak-pihak yang mengatasnamakan Stockbit namun tidak berasal dari atau tidak menggunakan platform resmi aplikasi Stockbit merupakan tanggung jawab pribadi pihak pemilik Informasi Rahasia dan kami tidak bertanggung jawab atas setiap penyalahgunaan Informasi Rahasia yang dilakukan oleh pihak-pihak yang mengatasnamakan Stockbit yang tidak berasal dari atau tidak menggunakan platform resmi aplikasi Stockbit.

.png)