Daily Market Performance 🚀

IHSG

6.827

+0,32%

Coal

197,0

+11,14%

Crude Oil

79,6

+5,17%

Gold

1.965

-0,13%

CPO

4.106

+1,18%

Nickel

23.651

+2,80%

Organisasi negara pengekspor minyak dan sekutunya, OPEC+, mengumumkan pengurangan produksi minyak sebesar 1,16 juta barel per hari mulai dari Mei 2023 hingga akhir tahun ini. Arab Saudi, sebagai produsen utama dan pemimpin ‘de facto’ OPEC, menyatakan langkah tersebut sebagai “tindakan pencegahan untuk menjaga stabilitas pasar minyak.”

Arab Saudi sendiri akan memangkas produksi sebesar 500 ribu barel per hari. Sementara itu, Rusia sebagai sekutu OPEC juga akan melanjutkan pengurangan produksi sebesar 500 ribu barel per hari hingga akhir 2023, lebih lama dari rencana awal yang hanya berlangsung pada Maret–Juni 2023.

Berdasarkan perhitungan Reuters, komitmen tersebut membuat total volume produksi yang dipangkas oleh OPEC+ menjadi 3,66 juta barel per hari atau setara dengan 3,7% dari permintaan global. Sebelumnya, OPEC+ telah memangkas produksi sebanyak 2 juta barel per hari sejak November 2022.

Harga minyak pada bulan lalu jatuh ke level 70 dolar AS per barel, terendah dalam 15 bulan terakhir. Penurunan harga tersebut terjadi seiring kekhawatiran pasar terhadap krisis perbankan global yang dapat memukul permintaan.

Menurut firma investasi Pickering Energy Partners kepada Reuters, pengurangan produksi terbaru dari OPEC+ ini diperkirakan akan mendorong harga minyak sebesar 10 dolar AS per barel.

Harga futures minyak pada perdagangan Senin (3/4) menguat setelah pengumuman OPEC+ tersebut. West Texas Intermediate (WTI) naik +6% ke level 80,2 dolar AS per barel, sedangkan Brent naik +5,5% ke level 84,3 dolar AS per barel.

Langkah pengurangan produksi ini berpotensi membuat prospek inflasi dan suku bunga menjadi semakin rumit. Di satu sisi, pemangkasan produksi minyak dapat kembali memantik tekanan inflasi global. Di sisi lain, kondisi suku bunga bank sentral masih tinggi.

💰 ASII Siapkan Capex Jumbo Rp40 T Tahun Ini

$ASII: Astra International menganggarkan belanja modal (capex) sebesar 40 triliun rupiah untuk tahun ini (vs. 2022: 26,4 triliun rupiah). Sekitar 60% dari capex tersebut akan dialokasikan untuk United Tractors ($UNTR), yang di antaranya akan digunakan untuk pengembangan bisnis nikel. Tahun lalu, UNTR mengakuisisi perusahaan tambang dan smelter nikel senilai 4,3 triliun rupiah.

$IMAS: Indomobil Sukses Internasional dan perusahaan distributor otomotif global, Inchcape Motors Private Limited, menandatangani perjanjian dengan Mercedes-Benz AG untuk membeli pabrik dan distributor Mercedes-Benz di Indonesia. Transaksi ini juga mencakup pengalihan 100% kepemilikan Mercedes-Benz AG di Indonesia, di mana kepemilikan Inchcape mencapai 70% dan IMAS sebesar 30%.

$MEDC: Medco Energi Internasional membukukan laba bersih sebesar 530,9 juta dolar AS pada 2022, naik 11x lipat dari 47 juta dolar AS pada 2021. Capaian ini ditopang oleh pertumbuhan pendapatan sebesar +84,7% YoY menjadi 2,3 miliar dolar AS. Volume lifting minyak mencapai 32,6 mbopd (-3% YoY), sedangkan penjualan gas mencapai 667,1 bbtupd (+122,5% YoY). Di sisi lain, harga realisasi rata-rata minyak mencapai 96,2 dolar AS per bbl (+41,5% YoY) dan gas mencapai 8,2 dolar AS per mmbtu (+26,2% YoY).

$BNII: Pemegang saham Bank Maybank Indonesia menyetujui pembagian dividen tunai tahun buku 2022 sebesar 588,4 miliar rupiah atau 7,72 rupiah per saham. Jumlah ini setara 40% dari laba bersih 2022. Mengacu harga penutupan saham BNII pada Jumat (31/3) di 230 rupiah per saham, indikasi dividend yield mencapai 3,36%.

$WOMF: Pemegang saham Wahana Ottomitra Multiartha menyetujui pembagian dividen tunai tahun buku 2022 sebesar 59 miliar rupiah atau 17 rupiah per saham. Jumlah ini setara 30% dari laba bersih 2022. Mengacu harga penutupan saham WOMF pada Jumat (31/3) di 300 rupiah per saham, indikasi dividend yield mencapai 5,67%.

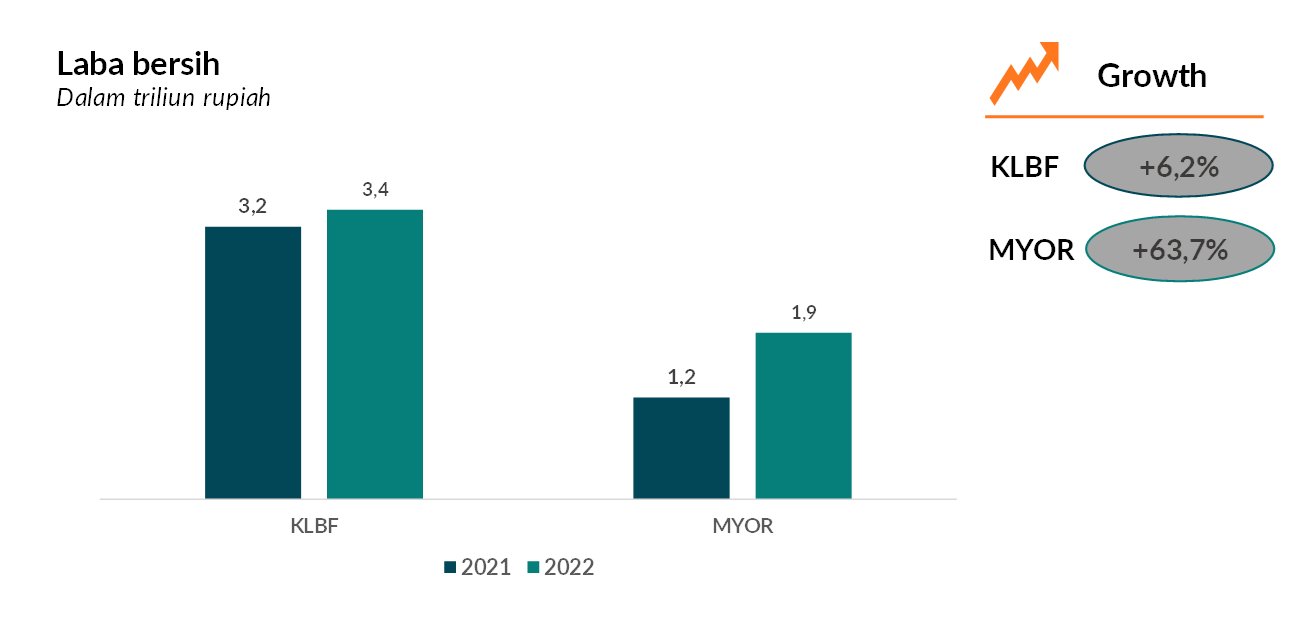

🕷 KLBF dan MYOR FY22

Berikut adalah kinerja beberapa perusahaan consumer pada 2022:

$KLBF: Laba bersih Kalbe Farma tumbuh +0,1% YoY menjadi 897 miliar rupiah pada 4Q22. Penjualan tumbuh +8,2% menjadi 7,75 triliun rupiah, didorong pertumbuhan seluruh segmen usaha. Namun, beban pokok penjualan naik lebih tinggi (+15%) sehingga GPM turun menjadi 38,3% (4Q21: 41,9%).

Dibandingkan dengan 3Q22 (QoQ), laba bersih Kalbe tumbuh +5,7%, seiring dengan pertumbuhan penjualan sebesar +6,1%.

Secara kumulatif selama 2022, laba bersih Kalbe tumbuh +6,2% YoY menjadi 3,4 triliun rupiah (mencapai 97,9% dari estimasi konsensus analis). Penjualan tumbuh +10,2% YoY menjadi 28,9 triliun rupiah (mencapai 99,5% dari estimasi). Seluruh segmen usaha mencatatkan pertumbuhan: obat resep +7,5%, produk kesehatan +14,6%, nutrisi +9,3%, serta distribusi dan logistik +10,8%.

Namun, beban pokok penjualan naik lebih tinggi (+15%), dengan beban bahan baku dan kemasan naik +19%. Akibatnya, GPM turun menjadi 40,5% (2021: 43%). Di sisi lain, beban penjualan (+3,6%), beban umum dan administrasi (+0,7%), dan beban litbang (+0,4%) naik lebih moderat. (IDX)$MYOR: Laba bersih Mayora Indah tumbuh +311% YoY menjadi 858 miliar rupiah pada 4Q22. Penjualan tumbuh +5,3% YoY menjadi 8,4 triliun rupiah, didorong segmen makanan yang tumbuh +15,4%, sedangkan segmen minuman turun -8,5%.

Beban pokok penjualan naik secara moderat (+2,7%), dengan beban bahan baku naik +1,9%. Akibatnya, laba kotor tumbuh +13,9% dan GPM meningkat menjadi 24,8% (4Q21: 22,9%). Selain itu, beban penjualan turun -35,8%, dengan beban iklan dan promosi (A&P) turun -41,8%.

Dibandingkan dengan 3Q22 (QoQ), laba bersih Mayora tumbuh +98,7%. Penjualan tumbuh +7,4%, beban pokok penjualan naik lebih moderat +4,2%, sedangkan beban penjualan turun -3,9%.

Secara kumulatif selama 2022, laba bersih Mayora tumbuh +63,7% YoY menjadi 1,9 triliun rupiah (mencapai 123% dari estimasi konsensus analis). Penjualan tumbuh +9,9% YoY menjadi 30,7 triliun rupiah (mencapai 98% dari estimasi). Segmen makanan tumbuh secara solid (+17,1%), sedangkan segmen minuman tumbuh lebih moderat (+0,5%).

Namun, beban pokok penjualan naik lebih tinggi (+13,6%), dengan beban bahan baku dan pembungkus naik +16,9%. Akibatnya, laba kotor turun -1,2% dan GPM turun menjadi 22,3% (2021: 24,8%). Penurunan beban penjualan (-18,3%), terutama dari penurunan beban A&P (-27%), dan adanya laba selisih kurs sebesar 360 miliar rupiah (+672,8%) turut menopang pertumbuhan laba bersih. (IDX)

Beberapa data ekonomi yang rilis pekan lalu (27-31 Maret 2023):

Tiongkok: NBS Manufacturing PMI Maret (51,9 vs Februari 52,6)

Euro Area: Tingkat pengangguran Februari (6,6% vs Januari 6,6%)

Euro Area: Tingkat inflasi YoY Maret - preliminary estimate (6,9% vs Februari 8,5%)

Amerika Serikat: Personal income MoM Februari (+0,3% vs Januari +0,6%)

Amerika Serikat: Personal spending MoM Februari (+0,2% vs Januari +2%)

Jadwal cum date dividen di pasar reguler dan negosiasi pada pekan ini (3-6 April 2023):

$EAST: 2,35 rupiah/lembar (Cum date: 3 April)

$LPPF: 525 rupiah/lembar (Cum date: 6 April)

$SIDO: 23 rupiah/lembar (Cum date: 6 April)

Jadwal cum date rights issue di pasar reguler dan negosiasi pada pekan ini (3-6 April 2023):

$TBLA: dengan perbandingan 7 : 1 di harga 600 rupiah/lembar (Cum date: 4 April)

Saham Top Gainer Hari Ini 🔥

Saham Top Loser Hari Ini 🤕

Performa Sektor Hari Ini 📊

🔥 Hal lain yang lagi hot yang perlu kamu ketahui...

Pemerintah Indonesia menurunkan pajak pertambahan nilai (PPN) atas penjualan kendaraan listrik berbasis baterai dari 11% menjadi 1%. Insentif ini mulai berlaku pada April 2023 hingga akhir tahun.

BPS mencatat bahwa Indonesia mengalami inflasi 0,18% MoM dan 4,97% YoY pada Maret 2023 (vs. Feb 2023: inflasi 0,16% MoM, 5,47% YoY), dengan inflasi inti 2,94% YoY (vs. Feb 2023: 3,09% YoY). Realisasi ini menandai inflasi tahunan terendah sejak September 2022 dan inflasi inti terendah sejak Agustus 2022. Inflasi sejak awal tahun mencapai 0,68%.

Kilang Pertamina Refinery Unit II di Kota Dumai, Provinsi Riau, meledak pada Sabtu (1/4) malam. Insiden tersebut menyebabkan sembilan orang yang bertugas di ruang operator mengalami luka. Kilang tersebut merupakan salah satu kilang terbesar di Pulau Sumatera, dengan kapasitas produksi BBM, Bahan Bakar Khusus (BBK), dan non-BBM mencapai 170 ribu barel per hari.

McDonald’s menutup sementara kantornya di Amerika Serikat karena bersiap mengumumkan PHK terhadap karyawannya. Langkah ini ditujukan untuk restrukturisasi yang lebih luas di perusahaan tersebut.

Purchasing Managers’ Index (PMI) manufaktur Indonesia naik dari 51,2 ke 51,9 pada Maret 2023. Realisasi ini menandai aktivitas manufaktur yang ekspansif (>50) selama 19 bulan berturut-turut.

Kutipan menarik dari komunitas Stockbit minggu ini

🛡 Cara Melindungi Investasi dari Risiko Pasar dengan Metode CPPI

Photo by: Stockbit

Membeli lebih banyak saham ketika naik, menjual ketika turun untuk proteksi modal gak logis? Ternyata ada kan teorinya." — Prabaniswara

Metode investasi Constant Proportion Portfolio Insurance atau CPPI adalah suatu metode investasi yang memadukan antara high risk investment dan risk free to low risk investment. Pada dasarnya, metode ini melindungi investasi terhadap risiko pasar dengan mengalokasikan proporsi investasi pada 2 tipe aset. Jumlah investasi saham dapat ditingkatkan atau dikurangi sesuai dengan kondisi pasar saham. Seperti apa penjelasan selengkapnya? Simak pada tulisan Prabaniswara berikut ini!

Sekilas Tentang Prabaniswara

Marcel Prabaniswara adalah seorang Stockbitor dan juga founder dari komunitas GoInvest. Selain aktif dalam trading dan investasi, beliau juga berprofesi sebagai dokter dalam kesehariannya. Di Stockbit Stream, Marcel kerap membagikan tulisan seputar investasi, mulai dari ulasan buku, teknikal, bandarmology, hingga analisis fundamental. Kamu bisa baca tulisan-tulisan Marcel di sini!

Subscribe Stockbit Snips di sini untuk dapat berita pasar saham terhangat setiap hari di email kamu.

Penulis: Bayu Santoso

Editor: Vivi Handoyo Lie, Calvin Kurniawan, Rahmanto Tyas Raharja, Astrid Rahadiani Putri, Theodorus Melvin, Aulia Rahman Nugraha, Hendriko Gani, Syanne Gracetine, Michael Owen Kohana, Anggaraksa Arismunandar

Copyright 2023 Stockbit, all rights reserved.

Disclaimer:

Informasi ini dimiliki oleh PT Stockbit Sekuritas Digital (“Stockbit”), Perusahaan efek yang berizin dan diawasi oleh Otoritas Jasa Keuangan.

Semua konten dalam website ini dibuat untuk tujuan informasional dan bukan merupakan rekomendasi untuk membeli/ menjual saham tertentu. Always do your own research.

Selanjutnya, Semua keputusan investasi nasabah mengandung risiko dan adanya kemungkinan kerugian atas investasi tersebut. Seluruh risiko investasi bukan merupakan tanggung jawab Stockbit melainkan menjadi tanggung jawab masing-masing nasabah. Nasabah setuju untuk membebaskan Stockbit dari segala gugatan hukum jika terjadi kerugian Nasabah yang disebabkan karena risiko investasi tersebut.

Domain resmi Stockbit adalah “https://stockbit.com/” dan semua informasi yang dikirimkan oleh kami akan menggunakan platform resmi aplikasi Stockbit dan/atau alamat email yang diakhiri “@Stockbit.com” Semua pemberian Informasi Rahasia kepada pihak-pihak yang mengatasnamakan Stockbit namun tidak berasal dari atau tidak menggunakan platform resmi aplikasi Stockbit merupakan tanggung jawab pribadi pihak pemilik Informasi Rahasia dan kami tidak bertanggung jawab atas setiap penyalahgunaan Informasi Rahasia yang dilakukan oleh pihak-pihak yang mengatasnamakan Stockbit yang tidak berasal dari atau tidak menggunakan platform resmi aplikasi Stockbit.

.png)