Daily Market Performance 🚀

IHSG

6.900

-0,21%

Coal

147,15

+0,44%

Crude Oil

80,65

-0,41%

Gold

1.907

+0,28%

CPO

3.802

+1,14%

Nickel

19.499

-1,47%

👋 Stockbitor!

Pemerintah dan Badan Anggaran DPR menyepakati asumsi dasar ekonomi makro dalam RAPBN 2024 terkait pertumbuhan ekonomi, inflasi, nilai tukar rupiah hingga harga minyak. Berikut adalah rinciannya, dibandingkan dengan data terkini dan asumsi dalam APBN 2023.

Pertumbuhan ekonomi: 5,2% (vs. 2Q23: 5,17%, APBN 2023: 5,3%)

Laju inflasi: 2,8% (vs. Juli 2023: 3,08%, APBN 2023: 3,6%)

Nilai tukar rupiah: 15.000 rupiah per dolar AS (vs. 16 Agustus 2023: 15.286 rupiah, APBN 2023: 14.800 rupiah per dolar AS)

Tingkat bunga Surat Utang Negara 10 tahun: 6,7% (vs. 16 Agustus 2023: 6,531%, APBN 2023: 7,9%)

Harga minyak mentah Indonesia: 80 dolar AS/barel (vs. Juli 2023: 75,06 dolar AS/barel, APBN 2023: 90 dolar AS/barel)

Lifting minyak: 625 ribu barel per hari atau bpd (vs. 1H23: 615,5 ribu bpd, APBN 2023: 660 ribu bpd)

Lifting gas: 1,03 juta barel ekuivalen minyak per hari atau mboepd (vs. 1H23: 943,2 ribu mboepd, APBN 2023: 1,09 juta mboepd)

Sehingga, postur RAPBN 2024:

Pendapatan negara 2.781,3 triliun rupiah, terdiri dari:

Penerimaan perpajakan 2.307,9 triliun rupiah

Penerimaan Negara Bukan Pajak (PNBP) 473 triliun rupiah

Hibah 0,4 triliun rupiah

Belanja negara 3.304,1 triliun rupiah, terdiri dari:

Belanja pemerintah pusat 2.446,5 triliun rupiah

Transfer ke daerah 857,6 triliun rupiah

Dengan demikian, defisit fiskal ditargetkan sebesar 522,8 triliun rupiah (2,29% dari PDB), turun dibandingkan target dalam APBN 2023 sebesar 598,2 triliun rupiah (2,84% dari PDB).

Peningkatan pendapatan negara sebesar +12,9% dibandingkan target dalam APBN 2023 akan dipengaruhi oleh pertumbuhan penerimaan perpajakan yang diekspektasikan tumbuh 286,7 triliun rupiah (+14,2% YoY). Salah satu sumber penerimaan perpajakan tersebut adalah penerimaan cukai hasil tembakau (CHT), di mana tarif CHT telah ditetapkan naik rata-rata 10% untuk tahun 2023 dan 2024.

Di sisi belanja negara, beberapa anggaran yang mengalami peningkatan adalah:

Perlindungan sosial 493,5 triliun rupiah (+3,6% YoY)

Infrastruktur 422,7 triliun rupiah (+7,9% YoY), tertinggi dalam 10 tahun terakhir

Ketahanan pangan sebesar menjadi 108,8 triliun rupiah (+4,4% YoY)

Peningkatan pada belanja-belanja ini berpotensi memberikan dampak positif bagi sektor dengan target pasar masyarakat segmen menengah ke bawah ($RALS dan $BTPS), infrastruktur ($JSMR dan $TLKM), dan juga sektor yang berhubungan dengan pangan seperti $BISI.

Selain itu, pemerintah berencana menaikkan gaji Aparatur Sipil Negara (ASN) sebesar +8% dan pensiunan sebesar +12%, kenaikan pertama sejak 2019. Hal tersebut juga berpotensi meningkatkan pengeluaran dari ASN dan mendorong daya beli masyarakat Indonesia.

💰 DSSA Telah Realisasikan Buyback Saham Senilai Rp768 M

$DSSA: Dian Swastatika Sentosa telah melakukan pembelian kembali (buyback) sebanyak 16 juta saham pada 15 Agustus 2023. Harga rata-rata pembelian 48.000 rupiah per saham, sehingga total nilai transaksi mencapai 768 miliar rupiah. Adapun realisasi ini merupakan bagian dari rencana buyback sebanyak-banyaknya ~154,1 juta saham pada periode 19 Juni-18 September 2023.

$GOTO: GoTo Gojek Tokopedia mencatatkan penurunan rugi bersih sebesar 49% YoY menjadi 7,2 triliun rupiah pada 1H23. Pendapatan bersih tumbuh +102% YoY menjadi 6,9 triliun rupiah, dengan adjusted EBITDA meningkat +69% YoY menjadi -2,8 triliun rupiah (vs. 1H22: -9,2 triliun rupiah). Berbekal perbaikan kinerja sepanjang 1H23 tersebut, perseroan merevisi target adjusted EBITDA FY23 dari kisaran minus 5,3-4,6 triliun rupiah menjadi minus 4,5-3,8 triliun rupiah.

$UCID: Uni-Charm Indonesia mencatatkan pertumbuhan laba bersih +60% YoY menjadi 185 miliar rupiah pada 1H23. Pendapatan tumbuh +6,3% YoY menjadi 5,4 triliun rupiah, disertai kenaikan margin laba kotor menjadi 19,4% (vs. 1H22: 18,3%). Selain itu, beban pajak penghasilan turun -27,4% YoY.

$WSKT: Waskita Karya kembali menunda pembayaran bunga ke-15, ke-16, dan ke-17 Obligasi Berkelanjutan III Tahap IV Tahun 2019 seri B yang jatuh tempo pada Rabu (16/8). Penundaan pembayaran tersebut sehubungan dengan masih dilakukannya proses review terhadap Master Restructuring Agreement (MRA). Saat ini WSKT sedang dalam proses permohonan perpanjangan waktu atas penundaan seluruh kewajiban (standstill) untuk sementara waktu kepada kreditur perbankan.

🕷 Performa INCO 1H23

Berikut adalah kinerja INCO selama 2Q23 dan 1H23.

$INCO: Laba bersih Vale Indonesia turun -15% YoY menjadi 70,4 juta dolar AS pada 2Q23. Pendapatan turun -10,2% YoY menjadi 295,8 juta dolar AS, sedangkan beban pokok pendapatan turun lebih landai -1,7% YoY. Akibatnya, laba kotor turun -25,9% YoY dan GPM turun menjadi 28,9% (vs. 2Q22: 35,2%).

Dibandingkan dengan 1Q23 (QoQ), laba bersih INCO turun -28,3%. Pendapatan turun -18,6%, sementara beban pokok pendapatan turun lebih landai -7,9%.

Secara kumulatif sepanjang 1H23, laba bersih INCO tumbuh +12% YoY menjadi 168,5 juta dolar AS (mencapai 62,7% dari estimasi konsensus). Pendapatan tumbuh +16,7% YoY menjadi 659 juta dolar AS (mencapai 52,2% dari estimasi konsensus), ditopang oleh kenaikan volume penjualan +23% YoY menjadi 33.221 ton. Kenaikan volume ini mampu mengompensasi penurunan rata-rata harga jual (ASP) sebesar -5,1% YoY menjadi 19.836 dolar AS per ton. (IDX)

Saham Top Gainer Hari Ini 🔥

Saham Top Loser Hari Ini 🤕

Performa Sektor Hari Ini 📊

🔥 Hal lain yang lagi hot yang perlu kamu ketahui...

Penjualan ritel di Amerika Serikat tumbuh +0,7% MoM pada Juli 2023 (vs. Juni 2023: +0,3% MoM). Angka tersebut melampaui estimasi konsensus sebesar +0,4% MoM, sekaligus menandai pertumbuhan penjualan ritel dalam 4 bulan secara berturut-turut. Tanpa memperhitungkan penjualan mobil, BBM, bahan bangunan, dan layanan makanan, penjualan ritel inti tumbuh +1,0% MoM, melampaui estimasi konsensus sebesar +0,4% MoM.

Bank Sentral Rusia mengerek tingkat suku bunga acuan sebesar 350 basis poin menjadi 12% dalam pertemuan darurat pada Selasa (15/8). Keputusan tersebut diambil sebagai langkah untuk menghentikan pelemahan rubel yang telah melewati ambang batas 100 terhadap dolar AS serta menanggapi tekanan dari Kremlin untuk mengambil kebijakan moneter yang lebih ketat.

Deputi Bidang Pendanaan dan Investasi untuk IKN, Agung Wicaksono, mengatakan ada delapan perusahaan yang ditargetkan memulai pembangunan (groundbreaking) di Ibu Kota Nusantara paling lambat akhir 2023. Nilai investasi yang akan mengalir ke IKN tersebut beragam dengan rentang 8-10 triliun rupiah. Adapun ketujuh perusahaan yang akan memulai groundbreaking adalah $PWON, $CTRA, $HEAL, $PTPP, Jakarta International School, Jambuluwuk Hotels & Resorts, dan Vasanta Innopark, sedangkan satu perusahaan lainnya masih dalam proses negosiasi.

Pemerintah Provinsi DKI Jakarta akan menerapkan kebijakan work from home (WFH) dengan kapasitas 50% bagi Aparatur Sipil Negara (ASN) dan pembelajaran jarak jauh (PJJ) untuk 50% siswa pada 28 Agustus-7 September 2023. Kebijakan WFH dan PJJ tersebut seiring dengan penyelenggaraan Konferensi Tingkat Tinggi (KTT) ke-43 ASEAN di Jakarta.

Kutipan menarik dari komunitas Stockbit minggu ini

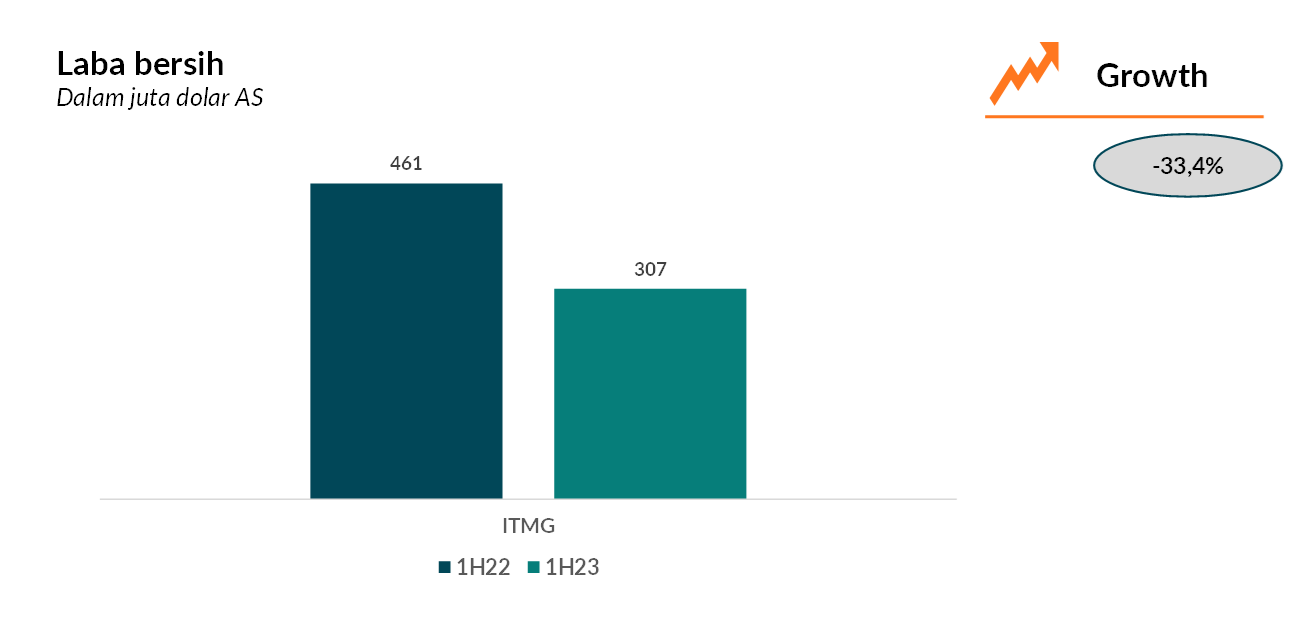

💸 Summary Earnings Call ITMG 1H2023

Photo by: Stockbit

“Meski volume trading yang lebih tinggi berpotensi untuk menurunkan margin, tapi ITMG akan berusaha untuk menjaga tingkat margin dengan mengontrol/efisiensi biaya operasional.” — AnggaAris

ITMG baru saja melakukan earnings call pagi ini. Dalam presentasi yang diberikan, pihak manajemen menyampaikan kinerja ITMG selama 1H2023 salah satunya adalah target produksi, sales, serta laba yang dibukukan perusahaan. Selain itu, pihak manajemen juga menjawab beberapa pertanyaan yang diberikan oleh investor. AnggaAris merangkum hasil earnings call ITMG kali ini dalam tulisannya. Simak selengkapnya di sini!

Subscribe Stockbit Snips di sini untuk dapat berita pasar saham terhangat setiap hari di email kamu.

Penulis: Hendriko Gani

Editor: Vivi Handoyo Lie, Edi Chandren, Bayu Santoso, Aulia Rahman Nugraha, Theodorus Melvin, Michael Owen Kohana, Anggaraksa Arismunandar, Reynaldo Mulya, Arvin Lienardi, Ryan Indradjaja, Malvin Gevariel Chandra

Copyright 2023 Stockbit, all rights reserved.

Disclaimer:

Informasi ini dimiliki oleh PT Stockbit Sekuritas Digital (“Stockbit”), Perusahaan efek yang berizin dan diawasi oleh Otoritas Jasa Keuangan.

Semua konten dalam website ini dibuat untuk tujuan informasional dan bukan merupakan rekomendasi untuk membeli/ menjual saham tertentu. Always do your own research.

Selanjutnya, Semua keputusan investasi nasabah mengandung risiko dan adanya kemungkinan kerugian atas investasi tersebut. Seluruh risiko investasi bukan merupakan tanggung jawab Stockbit melainkan menjadi tanggung jawab masing-masing nasabah. Nasabah setuju untuk membebaskan Stockbit dari segala gugatan hukum jika terjadi kerugian Nasabah yang disebabkan karena risiko investasi tersebut.

Domain resmi Stockbit adalah “https://stockbit.com/” dan semua informasi yang dikirimkan oleh kami akan menggunakan platform resmi aplikasi Stockbit dan/atau alamat email yang diakhiri “@Stockbit.com” Semua pemberian Informasi Rahasia kepada pihak-pihak yang mengatasnamakan Stockbit namun tidak berasal dari atau tidak menggunakan platform resmi aplikasi Stockbit merupakan tanggung jawab pribadi pihak pemilik Informasi Rahasia dan kami tidak bertanggung jawab atas setiap penyalahgunaan Informasi Rahasia yang dilakukan oleh pihak-pihak yang mengatasnamakan Stockbit yang tidak berasal dari atau tidak menggunakan platform resmi aplikasi Stockbit.