👋 Stockbitor!

Harga liquefied natural gas (LNG) di pasar global telah turun signifikan dari rata-rata 33,97 dolar AS per mmbtu selama 2022 menjadi 14,29 dolar AS per mmbtu pada Maret 2023. Penurunan tersebut membuat industri keramik – sebagai industri yang menggunakan LNG sebagai salah satu bahan bakar utama untuk produksi – berpotensi mengalami penurunan biaya yang signifikan tahun ini.

Sebagai emiten keramik terbesar di BEI sekaligus salah satu produsen terbesar di dunia, bagaimana dampak penurunan harga LNG bagi Arwana Citramulia ($ARNA) pada tahun ini?

ARNA: Produsen keramik top 10 dunia yang terus tumbuh dan semakin efisien

ARNA merupakan emiten yang bergerak di bidang industri keramik dan porselen. Sejak memulai operasi bisnisnya pada 23 Juni 1995, ARNA telah menjadi salah satu produsen keramik terbesar di dunia. Pada 2021, misalnya, mereka mendapat penghargaan dari Ceramic World Review sebagai produsen terbesar ke-9 di dunia, naik dari peringkat ke-12 pada 2020.

ARNA memiliki tiga brand yang menjadi produk utama mereka, yaitu keramik Arwana dengan target market yang lebih rendah, Uno yang menyasar low-to-middle class, serta Arna yang menyasar kelas menengah ke atas.

Sejak IPO pada 2001, ARNA mencatatkan rata-rata pertumbuhan pendapatan sebesar +18% per tahun dengan pertumbuhan laba bersih sebesar +31% per tahun. Capaian ini didorong oleh peningkatan produksi dan harga jual, serta efisiensi biaya yang dilakukan manajemen ARNA.

Peningkatan produksi dan harga jual

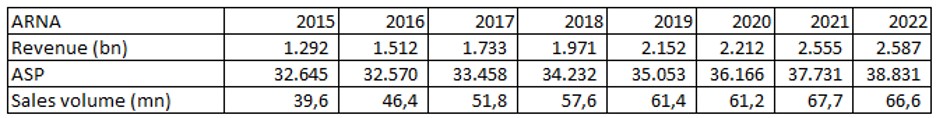

Pertumbuhan pendapatan ARNA disebabkan oleh dua hal, yakni peningkatan volume penjualan serta rata-rata harga penjualan.

Sejak 2015 ARNA berhasil mencatatkan peningkatan volume penjualan sebesar +68,3% dari 39,6 juta meter persegi menjadi 66,6 juta meter persegi pada 2022. Peningkatan volume penjualan ARNA didukung oleh peningkatan kapasitas terpasang serta maksimalisasi tingkat utilisasi.

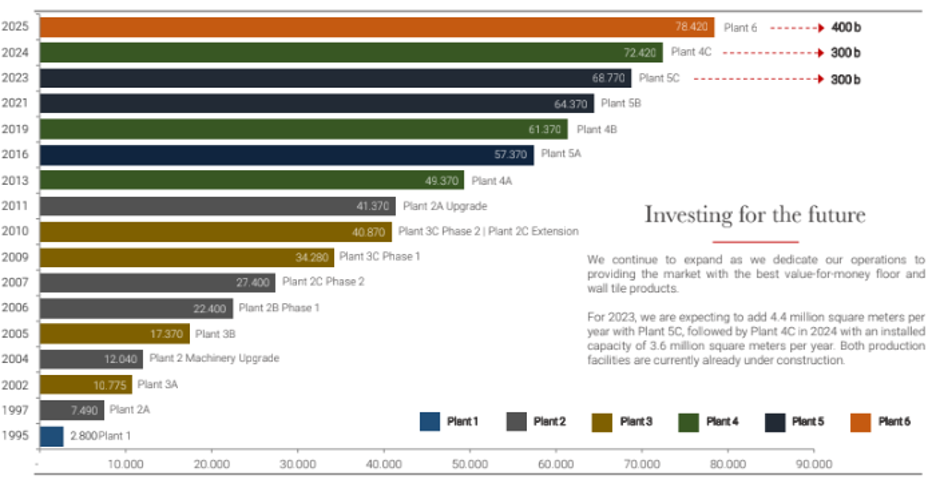

Per 2022, ARNA mencatatkan kapasitas terpasang sebesar 64,4 juta meter persegi, jauh meningkat dari 49,37 juta meter persegi pada 2015. Selain itu, tingkat utilisasi ARNA juga terus mengalami peningkatan dari 84% pada 2015 menjadi 110% pada 2022. Kombinasi kedua hal tersebut membuat produksi ARNA meningkat secara signifikan dari 41,7 juta meter persegi pada 2015 menjadi 70,6 juta meter persegi pada 2022.ARNA menargetkan peningkatan kapasitas produksi pada 2025 mencapai 78 juta meter persegi per tahun, dengan tambahan kapasitas dari pabrik baru, yakni Plant 4C, 5C, dan 6.

Dari sisi harga jual rata-rata, ARNA tercatat telah meningkatkan harga jual sebesar +18,9% per tahun sejak 2015 hingga 2022. Menurut pernyataan manajemen, ARNA tidak meningkatkan harga jual keramik dengan model yang sama, melainkan dengan menjual produk baru yang memiliki value lebih tinggi serta menyasar target market yang lebih tinggi. Sehingga, produk dengan harga jual yang lebih tinggi memberikan kontribusi yang terus meningkat setiap tahunnya dan menyebabkan kenaikan pada harga jual rata-rata campuran ARNA.

Pic: Data penjualan, rata-rata harga jual, dan volume penjualan ARNA selama 2015–2022.Pic: Rencana ekspansi ARNA hingga 2025.Efisiensi biaya dan pertumbuhan laba

Selain pertumbuhan pendapatan, efisiensi biaya produksi yang dilakukan manajemen ARNA berperan penting bagi pertumbuhan laba yang lebih cepat dibandingkan pertumbuhan pendapatan. Efisiensi yang dilakukan oleh ARNA datang dari dua hal, yakni peningkatan produktivitas tenaga kerja dan efisiensi penggunaan gas.

Sejak 2015, ARNA mencatatkan peningkatan gaji sebesar +12,2% per tahun, tetapi peningkatan unit labor cost ARNA hanya meningkat sebesar +2,5% per tahun. Peningkatan yang kecil ini disebabkan oleh produktivitas pekerja ARNA yang meningkat signifikan setiap tahunnya (+9,5% per tahun), sehingga terjadi efisiensi yang signifikan dari sisi tenaga kerja.

Selain tenaga kerja, efisiensi yang dilakukan oleh ARNA dalam penggunaan gas juga tercatat memberikan kontribusi yang signifikan bagi pertumbuhan laba bersih ARNA. Pada 2022, ARNA berhasil menurunkan penggunaan energi menjadi 1,35 newton meter kubik untuk setiap meter persegi keramik yang diproduksi, lebih rendah dari realisasi pada 2015 yang mencapai 1,96 newton meter kubik untuk setiap meter persegi keramik yang diproduksi. Pada akhirnya, total penggunaan gas dapat ditekan menjadi 30% dari total biaya pada 2022 (vs. 2015: 43% dari total biaya).

Penurunan harga gas dunia dan dampaknya bagi ARNA

Dengan biaya gas yang mencapai sepertiga dari total biaya ARNA saat ini, penurunan harga LNG di pasar global sekilas dapat menjadi keuntungan bagi perseroan. Namun, duduk perkaranya lebih rumit dibanding yang terlihat.

Penurunan harga LNG di pasar global tidak berdampak bagi penurunan biaya produksi ARNA karena dua hal:

Industri keramik di Indonesia menggunakan gas industri yang diproduksi di dalam negeri.

Peraturan Presiden no. 121 tahun 2020 menetapkan bahwa Harga Gas Bumi Tertentu – termasuk LNG – maksimal sebesar 6 dolar AS per mmbtu bagi industri pupuk, oleokimia, keramik, petrokimia, baja, kaca dan sarung tangan karet hingga akhir 2024.

Dalam public expose pada 9 Maret 2023, manajemen ARNA mengatakan bahwa efisiensi biaya produksi penggunaan gas berasal dari efisiensi volume penggunaan gas alam dan tidak serta-merta berasal dari penurunan harga gas alam.

Pic: Harga LNG berdasarkan benchmark Platts JKM per Maret 2023. Sumber: S&P GlobalPenurunan harga LNG justru akan menguntungkan produsen keramik dari China dan India yang mengimpor dari pasar global. Menurunnya harga LNG di pasar global berpotensi membuat perusahaan keramik global dapat memproduksi keramik dengan lebih murah, sehingga meningkatkan competitive intensity bagi pemain di Indonesia.

Manajemen ARNA dalam public expose menjelaskan bahwa – menurut Asosiasi Aneka Industri Keramik Indonesia (ASAKI) – jumlah impor homogenous tile Indonesia dari China, Vietnam, dan India mencapai 70–80 juta meter persegi per tahun. Angka tersebut merepresentasikan sekitar 50% dari kebutuhan domestik Indonesia di segmen tersebut yang mencapai 150 juta meter persegi.

Namun, terdapat beberapa kebijakan yang bisa menjadi favorable untuk ARNA dan pemain keramik Indonesia lainnya:

Harga LNG pemain Indonesia masih lebih rendah

Dengan Peraturan Presiden no. 121 tahun 2020, biaya pembelian LNG yang perlu dikeluarkan ARNA dan pemain keramik domestik lainnya masih lebih rendah dibandingkan pemain global.

Pembatasan harga tersebut pun terbukti mendorong pertumbuhan industri keramik di Indonesia. Pada 2015–2019, utilisasi kapasitas keramik terpasang nasional stagnan di kisaran 60–65%, tetapi kemudian meningkat menjadi 75% pada 2021 dan 78% pada 2022.Kewajiban penggunaan keramik buatan domestik

Pemerintah Indonesia mewajibkan penggunaan keramik dalam negeri bagi proyek-proyek pemerintah.Kebijakan safeguard dan rencana anti dumping

Kebijakan safeguard berupa bea impor yang dilakukan pemerintah Indonesia saat ini dapat membantu pertumbuhan industri keramik dalam negeri dan menghalangi pertumbuhan impor keramik. Kebijakan safeguard telah dimulai sejak 2018 lalu dengan periode pertama berakhir pada 2021. Pada periode pertama, safeguard berada di level 23%, 21% dan 19% pada 2021. Per 2022, kebijakan safeguard telah memasuki periode kedua dengan bea masuk di kisaran 17% pada 2022, 15% pada 2023, dan akan turun ke level 13% pada 2024.

Safeguard sebesar 13% pada 2024 dapat menjadi risiko bagi pemain domestik karena pemerintah China menerapkan tax rebate sebesar 14% bagi produsen eksportirnya. Artinya, produsen China masih akan untung 1% jika mengekspor produknya ke Indonesia. Untuk mengantisipasi risiko ini, ASAKI telah menyampaikan usul anti dumping kepada Kementerian Perindustrian.

Selain beberapa kebijakan favorable di atas, industri keramik Indonesia masih memiliki ruang pertumbuhan. Penggunaan keramik dalam negeri sendiri masih rendah, sekitar 1,4–1,5 meter persegi per kapita (vs. global: 2,5 meter persegi per kapita). Ruang pertumbuhan inilah yang dapat menjadi potensi pertumbuhan ARNA dan pemain domestik lain untuk tidak kehilangan market share akibat tergerus oleh keramik impor dari China, India, dan Vietnam.

Valuasi ARNA

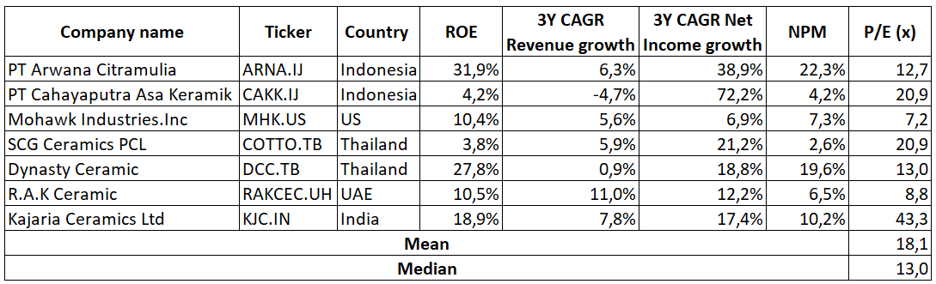

Dalam hal valuasi, saham ARNA dihargai oleh pasar dengan P/E yang cukup rendah dibandingkan peers-nya di domestik maupun global. Namun, dengan NPM yang mencapai 22,28% dan ROE sebesar 31,94% pada 2022, ARNA mencatatkan profit margin tertinggi dibandingkan dengan global peers-nya.

Selain itu, efisiensi yang dilakukan ARNA selama beberapa tahun terakhir juga turut berkontribusi memberikan pertumbuhan laba bersih yang lebih tinggi dibanding peers (+38,9% CAGR 3Y), kendati pertumbuhan revenue selama 3 tahun terakhir tidak menyentuh double digit (+6,3% CAGR 3Y).

Walaupun penurunan harga gas ini tidak berdampak signifikan bagi ARNA, kebijakan pemerintah lainnya berpotensi untuk menjaga pertumbuhan industri keramik dalam negeri. Dengan potensi pertumbuhan ke depan, keunggulan kompetitif dan efisiensi yang dimiliki ARNA, apakah saham ARNA yang diperdagangkan dengan P/E di kisaran 12–13x masih menarik? We provide, you decide.

Penulis:

Hendriko Gani, Investment Analyst Stockbit

Editor:

Calvin Kurniawan, Investment Analyst Lead Stockbit

Aulia Rahman Nugraha, Senior Investment Journalist Stockbit

Copyright 2023 Stockbit, all rights reserved.

Disclaimer:

Semua konten dalam artikel ini dibuat untuk tujuan informasional dan bukan merupakan rekomendasi untuk membeli/menjual saham tertentu. Always do your own research.

PT Stockbit Sekuritas Digital (“Stockbit”), Perusahaan efek yang berizin dan diawasi oleh Otoritas Jasa Keuangan.

Selanjutnya, semua keputusan investasi nasabah mengandung risiko dan adanya kemungkinan kerugian atas investasi tersebut. Seluruh risiko investasi bukan merupakan tanggung jawab Stockbit melainkan menjadi tanggung jawab masing-masing nasabah.

Domain resmi Stockbit adalah “https://stockbit.com/” dan semua informasi yang dikirimkan oleh kami akan menggunakan platform resmi aplikasi Stockbit dan/atau alamat email yang diakhiri “@Stockbit.com” Semua pemberian Informasi Rahasia kepada pihak-pihak yang mengatasnamakan Stockbit namun tidak berasal dari atau tidak menggunakan platform resmi aplikasi Stockbit merupakan tanggung jawab pribadi pihak pemilik Informasi Rahasia dan kami tidak bertanggung jawab atas setiap penyalahgunaan Informasi Rahasia yang dilakukan oleh pihak-pihak yang mengatasnamakan Stockbit yang tidak berasal dari atau tidak menggunakan platform resmi aplikasi Stockbit.

.png)