👋 Stockbitor!

Kinerja saham emiten rumah sakit pada awalnya sempat terkena dampak pandemi Covid-19. Volume pasien turun cukup signifikan, baik pasien rawat inap (inpatient) maupun pasien rawat jalan (outpatient). Hal ini lantaran orang mengurangi frekuensi kunjungan ke rumah sakit karena takut tertular coronavirus.

Di tiga saham rumah sakit terbesar di Bursa Efek Indonesia (BEI), yakni Rumah Sakit Hermina (saham HEAL), Mitra Keluarga (saham MIKA), dan Siloam (saham SILO), jumlah hari rawat inap (inpatient days) turun antara -33% hingga -44% pada 2Q20 dibandingkan 1Q20 atau sebelum pandemi. Bahkan, kunjungan rawat jalan turun lebih dalam di kisaran -52% hingga -54% pada periode tersebut.

Namun, pemulihan volume pasien terjadi cukup cepat, khususnya pada pasien rawat inap. Meskipun dari segi jumlah pasien yang masuk (inpatient admission) masih di bawah periode sebelum pandemi, pada 1Q21 jumlah hari rawat inap sudah mendekati level pra-pandemi. Hal ini tidak terlepas dari perawatan pasien Covid-19 yang umumnya membutuhkan rawat inap secara intensif.

Selain mendorong cepatnya pemulihan volume pasien, perawatan terkait Covid-19 juga mendorong pendapatan emiten rumah sakit. Seperti disebutkan sebelumnya, volume pasien belum sepenuhnya pulih.

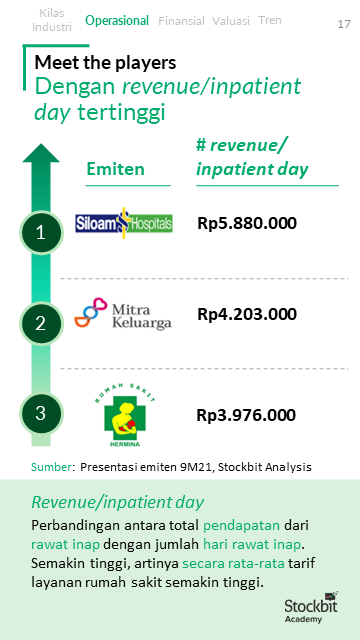

Akan tetapi, rata-rata pendapatan per hari rawat inap di tiga rumah sakit terbesar justru terus meningkat, yakni dari Rp 3 juta per hari rawat inap pada 1Q20 (pra-pandemi), naik +18% menjadi Rp3,5 juta per hari pada 2Q20 (awal pandemi), dan naik +40% menjadi Rp4,9 juta per hari pada 1Q21.

Jadi, pandemi Covid-19 yang awalnya berdampak pada turunnya volume pasien, sebenarnya justru menjadi pendorong kinerja saham emiten rumah sakit, setidaknya dalam jangka pendek. Pendapatan dan laba bersih tumbuh puluhan bahkan ratusan persen dan mencapai all-time high. Laba SILO melesat +134% menjadi Rp116 M pada 2020, berbalik dari rugi Rp339 M pada 2019. HEAL dan MIKA masing-masing membukukan laba Rp473 M (+85%) dan Rp842 M (+15%).

The Big 3 Saham Rumah Sakit

Berikut ini ringkasan mengenai 3 saham rumah sakit terbesar di Bursa Efek Indonesia (BEI).

1. Rumah Sakit Hermina (HEAL)

Rumah Sakit Hermina adalah salah satu jaringan rumah sakit swasta terbesar di Indonesia. Per Maret 2022, HEAL mengelola 44 rumah sakit yang tersebar di 28 kota seluruh Indonesia dengan total kapasitas 6.063 tempat tidur.

HEAL dikenal memiliki pelayanan terdepan di bidang perawatan ibu (obstetri dan ginekologi) dan anak (pediatri). Perseroan juga merupakan salah satu rumah sakit swasta yang paling awal mengadopsi JKN, sehingga 50-60% pasien HEAL berasal dari peserta BPJS Kesehatan.

HEAL menerapkan model bisnis kemitraan dengan dokter spesialis untuk melakukan ekspansi rumah sakit baru. Nantinya, para dokter tersebut dapat memiliki saham di rumah sakit tersebut.

Sejak IPO pada 2018, HEAL terus melakukan ekspansi dan mencatatkan pertumbuhan yang baik. Sebagai gambaran, pada 2018 pendapatan mencapai Rp3,06 T dan pada 2021 pendapatan telah mencapai Rp5,8 T, menunjukkan tingkat pertumbuhan majemuk (CAGR) sebesar +23,9%. Sejalan dengan itu, laba bersih melesat dengan CAGR +100,5% dari Rp124 M pada 2018 menjadi Rp1,0 T pada 2021.

HEAL juga aktif menjalin kolaborasi dengan berbagai pihak. Pada Maret 2021, Quadria Capital, perusahaan private equity di bidang kesehatan di Asia, juga telah masuk sebagai pemegang saham minoritas HEAL. Pada April 2022, giliran Astra (ASII) yang masuk menjadi pemegang saham HEAL melalui skema private placement senilai Rp45 M (sebanyak 30 juta saham atau kepemilikan 0,2%). Bahkan, per Juni 2022, kepemilikan Astra di HEAL sudah mencapai 809,5 juta saham atau setara 5,43%.

2. Siloam (SILO)

Siloam dimiliki oleh Grup Lippo melalui induk usaha Lippo Karawaci (LPKR) bersama dengan private equity CVC Capital Partners dan Marubeni Group. Per Maret 2022, Siloam mengelola 41 rumah sakit yang tersebar di 28 kota seluruh Indonesia dengan total kapasitas 3.941 tempat tidur. Dibandingkan kompetitor, sebaran Rumah Sakit Siloam paling luas, mulai dari Sumatera, Kalimantan, Sulawesi, Nusa Tenggara, hingga Maluku.

Beberapa layanan unggulan SILO di antaranya di bidang onkologi (kanker), neurologi (syaraf), kardiologi (jantung), fertilitas, dan transplantasi ginjal. Sebagian besar pasien SILO (81,4% per 1Q22) adalah private patient yang membayar mandiri (out of pocket) atau ditanggung oleh asuransi, sedangkan porsi pasien BPJS sebesar 15,7%.

SILO juga memiliki tarif yang relatif lebih premium. Hal ini terlihat dari pendapatan per hari rawat inap yang mencapai Rp6,7 juta per hari pada 1Q22 (+42% vs 1Q20), lebih tinggi dibandingkan MIKA ataupun HEAL. Pendapatan per kunjungan rawat jalan juga tinggi, yakni Rp1,3 juta per kunjungan (+33% vs 1Q20).

Meskipun memiliki tarif dan pendapatan lebih tinggi, profitabilitas SILO relatif tertinggal. Sebelum 2021, margin laba bersih SILO kurang dari 3%. Bahkan, SILO membukukan rugi Rp339 M pada 2019, meskipun pendapatan tumbuh +17,7% YoY menjadi Rp7 T. Namun, sejak 3Q20 mulai terlihat perbaikan pada kinerja SILO, yang mana margin laba mulai mengalami kenaikan.

3. Mitra Keluarga (MIKA)

Mitra Keluarga adalah bagian dari Grup Kalbe (KLBF). Per Maret 2022, MIKA mengelola 26 jaringan rumah sakit yang tersebar di Pulau Jawa, mayoritas berlokasi di Jabodetabek dan Surabaya, dengan total kapasitas 2.328 tempat tidur.

MIKA menerapkan model bisnis yang berfokus di area Jabodetabek dan Surabaya yang dianggap memiliki populasi besar, tingkat pendapatan tinggi, dan ketersediaan tenaga medis terbesar di Indonesia. Oleh karena itu, 20 dari 26 (77%) rumah sakit MIKA terletak di dua are tersebut.

MIKA mengakuisisi Kasih Group pada 2017 yang sebagian besar melayani pasien BPJS Kesehatan. Namun, secara konsolidasi proporsi pasien JKN MIKA baru sekitar 16% per 1Q22.

MIKA dikenal sebagai rumah sakit yang memiliki kinerja efisien dan tingkat profitabilitas paling tinggi dibandingkan kompetitor. Margin laba kotor MIKA terus meningkat dalam 3 tahun terakhir, dari 47,9% pada 2019, 49,5% pada 2020, dan 52% pada 2021. Sejalan dengan itu, margin laba bersih juga meningkat dari 22,8% pada 2019 menjadi 28,2% pada 2020.

Selain itu, MIKA juga memiliki posisi keuangan (neraca) yang sangat solid. Per akhir Maret 2022, MIKA memiliki kas Rp1,76 T dengan utang berbunga nihil (net cash).

Selain The Big 3 HEAL, MIKA, SILO, semakin banyak konglomerat lain di Indonesia yang mulai melirik dan terus berekspansi di sektor kesehatan. Emtek, misalnya, mengakuisisi OMNI Hospitals (SAME), yang kemudian di-rebranding menjadi EMC Healthcare. SAME kemudian mengakuisisi RS Grha Kedoya (RSGK) yang baru IPO.

Pembahasan selengkapnya tentang analisis saham rumah sakit bisa diakses di Unboxing Sektor Kesehatan di Stockbit Academy ya.

Photo by: StockbitPeluang dan Tantangan Saham Rumah Sakit dalam Jangka Panjang

Jika pandemi menjadi booster kinerja saham rumah sakit dalam jangka pendek, lantas bagaimana prospeknya ke depan? Apakah masih menarik, mengingat pandemi sudah mulai terkendali menuju endemi? Mari kita ulas beberapa faktor yang dapat menjadi driver kinerja saham rumah sakit dalam jangka panjang.

Jumlah penduduk besar

Menurut proyeksi Badan Pusat Statistik (BPS), jumlah penduduk Indonesia dapat mencapai 294 juta jiwa pada 2030. Pertumbuhan jumlah penduduk akan meningkatkan permintaan dan kebutuhan atas fasilitas pelayanan kesehatan yang memadai.

Sektor kesehatan masih underpenetrated

Meskipun potensi pasarnya besar, penetrasi sektor kesehatan masih cukup rendah. Merujuk data World Bank per 2017, rasio jumlah tempat tidur rumah sakit per 1.000 penduduk hanya 1,04. Angka ini masih di bawah rata-rata dunia di 2,9 dan tertinggal dibandingkan negara tetangga.

Penduduk kelas menengah terus bertambah

World Bank dalam laporan berjudul “Aspiring Indonesia: Expanding the Middle Class” pada 2020 menyebutkan bahwa sekitar 1 dari 5 orang Indonesia (total 52 juta jiwa) adalah kelas menengah. Mereka cenderung memiliki kesadaran akan kesehatan yang lebih tinggi.

Namun, tantangan di sektor kesehatan juga tidak kalah besar dibandingkan dengan potensinya. Beberapa di antaranya:

Belanja kesehatan rendah

Pengeluaran untuk kebutuhan kesehatan penduduk Indonesia hanya $112 per kapita per tahun (per 2018), sedangkan belanja kesehatan pemerintah hanya 2,87% dari PDB (per 2018). Kedua angka tersebut masih jauh tertinggal dari rata-rata dunia dan negara tetangga.

Rendahnya belanja kesehatan pemerintah dapat berarti pembangunan dan pemerataan infrastruktur kesehatan di pelosok-pelosok negeri menjadi lambat.

Ketersediaan dan sebaran tenaga medis

Sebaran tenaga medis, terutama dokter spesialis, masih belum merata. Hanya ada 10 provinsi di Indonesia yang memiliki rasio dokter spesialis per 1.000 penduduk di atas rata-rata nasional, dengan rasio tertinggi di DKI Jakarta.

Pemerataan infrastruktur layanan kesehatan

Selain SDM yang tidak merata, sebaran fasilitas pelayanan kesehatan juga masih cukup timpang. Dari 2.925 rumah sakit di Indonesia, sekitar 50% atau 1.463 terdapat di Pulau Jawa.

Salah satu upaya untuk mengatasi kendala akses layanan kesehatan yakni melalui penggunaan teknologi informasi, misalnya telemedicine. Bain & Company pada 2019 memperkirakan bahwa penggunaan telemedicine akan meningkat signifikan dalam 5 tahun ke depan. McKinsey juga mencatat penggunaan telemedicine di Indonesia meningkat hingga 35% selama pandemi.

Selain itu, untuk semakin meningkatkan investasi rumah sakit, pemerintah telah memberikan relaksasi batas kepemilikan asing di rumah sakit dari awalnya hanya 67% (70% untuk investor dari ASEAN) menjadi 100%. Dengan syarat, rumah sakit yang dimiliki investor asing memiliki kapasitas minimal 200 tempat tidur (rumah sakit tipe B).

Disclaimer: Konten dibuat untuk tujuan edukasi dan bukan merupakan rekomendasi untuk membeli atau menjual saham tertentu. Always do your own research.

Copyright 2021 Stockbit, all rights reserved. Anda menerima email ini karena terdaftar sebagai akun aktif di Stockbit atau telah daftar melalui website Stockbit / Stockbit Snips.

Disclaimer:

Email ini dikirim oleh PT Stockbit Sekuritas Digital (“Stockbit”), Perusahaan efek yang terdaftar dan diawasi oleh Otoritas Jasa Keuangan. Informasi di dalam email ini bersifat rahasia dan hanya ditujukan bagi Nasabah yang menggunakan Stockbit dan menerima email ini. Dilarang memperbanyak, menyebarkan, dan menyalin informasi rahasia ini kepada pihak lain tanpa persetujuan Stockbit.

Semua konten dalam email ini dibuat untuk tujuan informasional dan bukan merupakan rekomendasi untuk membeli/ menjual saham tertentu. Always do your own research.

Selanjutnya, Semua keputusan investasi nasabah mengandung risiko dan adanya kemungkinan kerugian atas investasi tersebut. Seluruh risiko investasi bukan merupakan tanggung jawab Stockbit melainkan menjadi tanggung jawab masing-masing nasabah.

Domain resmi Stockbit adalah “https://stockbit.com/” dan semua informasi yang dikirimkan oleh kami akan menggunakan platform resmi aplikasi Stockbit dan/atau alamat email yang diakhiri “@Stockbit.com” Semua pemberian Informasi Rahasia kepada pihak-pihak yang mengatasnamakan Stockbit namun tidak berasal dari atau tidak menggunakan platform resmi aplikasi Stockbit merupakan tanggung jawab pribadi pihak pemilik Informasi Rahasia dan kami tidak bertanggung jawab atas setiap penyalahgunaan Informasi Rahasia yang dilakukan oleh pihak-pihak yang mengatasnamakan Stockbit yang tidak berasal dari atau tidak menggunakan platform resmi aplikasi Stockbit.