👋 Stockbitor!

Menjelang Juli 2023, dapat dikatakan musim pembagian dividen sudah hampir usai. Pada penutupan bursa per 23 Juni 2023, sudah ada ~470 emiten atau ~60% emiten di BEI yang mengumumkan pembagian dividen tahun buku 2022. Sementara itu, ~40% sisanya belum memutuskan untuk membagikan dividen tahun buku 2022 atau tidak.

Tulisan ini terinspirasi dari suatu pertanyaan: di luar penurunan harga yang disebabkan oleh ex dividend, bagaimanakah kinerja harga saham setelahnya? Apakah terdapat suatu tren yang jelas dan konklusif? Adakah peluang yang muncul setelah suatu saham ditinggalkan setelah pembagian dividen, mengingat animo sebagian investor untuk berburu dividen di bursa saham?

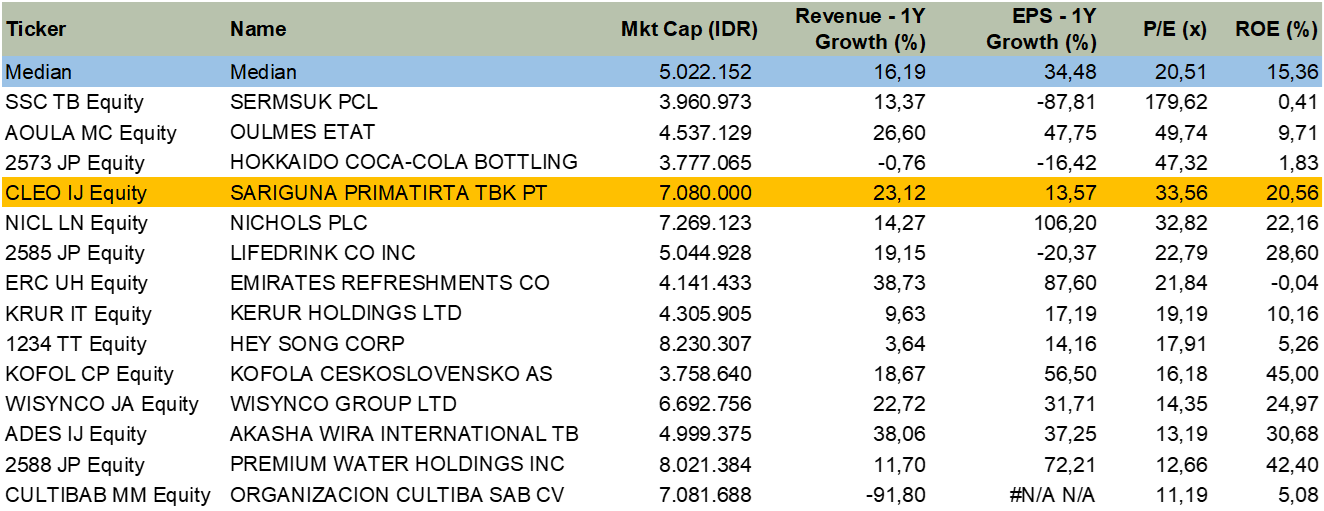

Terdapat beberapa temuan penting atau key findings dari hasil analisis musim dividen tahun ini. Sebelum ke pembahasan key findings, berikut beberapa parameter dan informasi mengenai data yang digunakan dalam keperluan analisis ini:

Dividend yield minimal 6%. Angka ini dipilih dengan asumsi bahwa dividend yield sebesar 6% merupakan angka paling minimum yang menarik bagi investor untuk membeli suatu saham dengan tujuan mendapatkan dividennya.

Market cap emiten minimal 500 miliar rupiah.

Perhitungan dividend yield menggunakan data harga saham penutupan pada tanggal dividen diumumkan (declaration date) sebagai denominator.

Perubahan harga saham dihitung sejak declaration date hingga harga penutupan per 23 Juni 2023 (periode analisis).

Pic: Ranking total return analisis dividen. Total return merupakan dividend yield ditambah perubahan harga selama periode analisis, yang mengindikasikan total keuntungan atau kerugian milik investor jika membeli saham tersebut pada declaration date dan hold saham tersebut sampai dengan 23 Juni 2023.Sumber: Stockbit Analysis, BloombergKey Findings dan Pembelajaran

Beberapa key findings dan pembelajaran dari analisis dataset di atas adalah sebagai berikut:

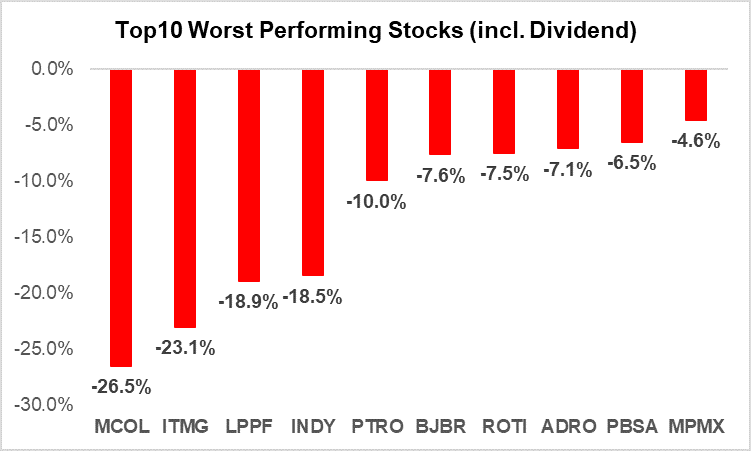

1. Dividend trap saham-saham batu bara

Terdapat banyak saham terkait batu bara yang mengalami penurunan harga tertinggi setelah pengumuman dividen, seperti $MCOL, $ITMG, $INDY, $PTRO, dan $ADRO. Penurunan harga saham tersebut bahkan melebihi dividend yield yang ditawarkan, sehingga menyebabkan apa yang disebut sebagai dividend trap.

Kendati telah mengalami penurunan harga saham yang drastis, valuasi sejumlah saham batu bara masih belum mencapai level yang tergolong murah secara historis. Contohnya, ADRO dan ITMG yang masih memiliki P/E Ratio di atas level rata-rata historisnya.

Pic: Top 10 saham dengan performa terburuk berdasarkan total return.

Sumber: Stockbit Analysis, BloombergPembelajaran: Meskipun dividend yield yang ditawarkan sangat besar, investor berisiko mengalami kerugian secara total return jika outlook suatu emiten atau sektor industrinya sedang melemah. Oleh karena itu, investor disarankan untuk tidak mengesampingkan prospek suatu emiten atau industri hanya karena iming-iming nominal dividen yang besar. Sebab, dividen besar bisa saja tidak cukup untuk menutupi kerugian yang ditimbulkan oleh penurunan harga saham (capital loss).

Pic: ADRO 1-Year Forward P/E Ratio

Sumber: ChartbitPic: ITMG 1-Year Forward P/E Ratio

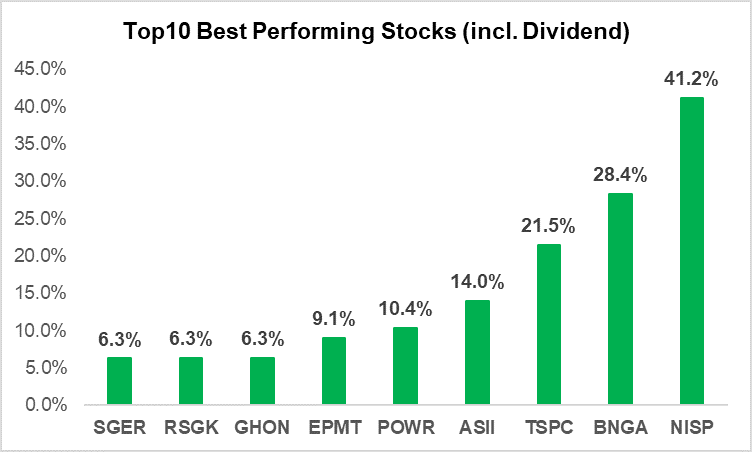

Sumber: Chartbit2. Return fantastis dari duo mid-banks

Tidak semua saham yang memiliki dividend yield besar akan mengalami penurunan harga saham. Contohnya adalah saham $BNGA dan $NISP, di mana keduanya menawarkan dividen yang besar dan juga mengalami apresiasi harga saham yang signifikan selama periode analisis.

BNGA memiliki dividend yield sebesar 8,8% dengan kenaikan harga saham sebanyak +19,5%, sehingga menghasilkan total return sebesar +28,4%. Sementara itu, dividend yield NISP tercatat di angka 6,9% dengan apresiasi harga saham sebesar +34,4%, yang menyebabkan total return mencapai +41,2%.

Realisasi tersebut menjadikan kedua emiten perbankan ini sebagai saham dengan performa terbaik selama periode analisis. Return yang fantastis tersebut tentu tidak terlepas dari kinerja baik yang dibukukan oleh BNGA dan NISP. Pertumbuhan laba double digit yang dicatatkan pada 2022 – di mana BNGA sebesar +19,6% YoY dan NISP sebesar +32% YoY – masih berlanjut pada 1Q23.

Pic: Top 10 saham dengan performa terbaik berdasarkan total return.

Sumber: Stockbit Analysis, BloombergPic: Kinerja BNGA pada 1Q23.

Sumber: Presentasi PerusahaanPic: Kinerja NISP pada 1Q23.

Sumber: Presentasi PerusahaanOutlook sektor perbankan juga masih tergolong cerah kendati ruang pertumbuhannya berpotensi lebih rendah dibandingkan tahun lalu. Pembahasan lebih detail dapat dibaca di Unboxing Sektor Perbankan melalui link berikut ini. Selain itu, Stockbit juga akan mengadakan Emiten Talk bersama BNGA pada 5 Juli 2023, yang dapat memberikan gambaran prospek pertumbuhan yang dimiliki bank swasta terbesar kedua ini menurut manajemen. Saksikan Emiten Talk dengan BNGA di Youtube Stockbit!

3. Peluang: Dua Saham Menarik

MPMX - Reliable dividend play

$MPMX mengalami penurunan harga saham sebesar -15,8% selama periode analisis, sementara dividend yield yang ditawarkan sebesar 11,2%. Meski demikian, MPMX secara historis selalu berhasil menutup gap penurunan harga saham setelah pengumuman dividen dalam 3 tahun terakhir (2020–2022).

Dengan tren seperti itu, artinya pemegang saham berpotensi mendapatkan dividen yang besar secara gratis – dalam arti penurunan harga saham yang terjadi setelah dividen akan dapat ter-cover ketika harga saham kembali ke level sebelum penurunan. Selain itu, terdapat juga kesempatan untuk trading, di mana trader dapat membeli saham ketika harganya turun setelah pembagian dividen dan menjualnya ketika harganya kembali naik ke level sebelum penurunan ex dividend.

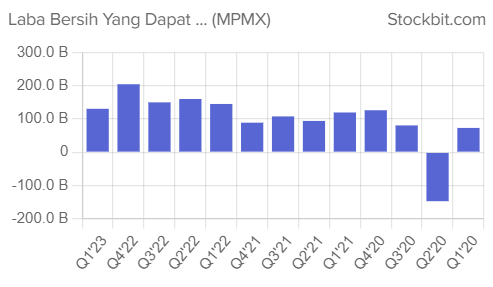

Secara fundamental, MPMX memiliki kinerja yang stabil dengan pertumbuhan laba bersih yang moderat dalam 3 tahun terakhir. Bahkan, MPMX hanya mencatatkan rugi bersih pada 1 kuartal saja selama periode pandemi Covid-19, yakni pada 2Q20 yang juga merupakan puncak dari larangan mobilitas (PSBB). Menurut kami, faktor kestabilan ini jugalah yang berkontribusi terhadap kemampuan perusahaan untuk secara konsisten memberikan dividen.

Pic: Laba Bersih MPMX secara kuartalan sejak 1Q20.

Sumber: Stockbit2022: Harga saham berhasil rebound ke level harga sebelum pembagian dividen di bulan April 2023 (~10 bulan)

Pic: Pergerakan harga saham MPMX pada 2022–Juni 2023.

Sumber: Chartbit2021: Harga saham berhasil rebound ke level harga sebelum pembagian dividen di bulan Nov21 (~5 bulan)

Pic: Pergerakan harga saham MPMX selama 2021.

Sumber: Chartbit2020: Harga saham berhasil rebound ke level harga sebelum pembagian dividen di bulan Des20 (~6 bulan)

Pic: Pergerakan harga saham MPMX selama 2020.

Sumber: ChartbitLPPF - Selling Overdone?

Di sektor retail, $LPPF merupakan saham yang paling underperform dalam 3 bulan terakhir dengan penurunan harga sebesar -24% (vs. ACES: +49% vs. MAPI: +14% vs. ERAA: -5%). Selama periode analisis sendiri, harga saham LPPF turun sebanyak -29,6%, jauh lebih banyak dibandingkan dividend yield yang ditawarkan di level 10,6%.

Isu spesifik perusahaan (company-specific issue) dapat berperan dalam turun atau naiknya harga suatu saham. Underperformance harga saham LPPF terhadap peers-nya bisa saja disebabkan karena hal ini.

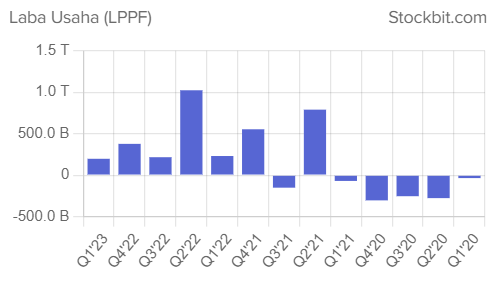

Pic: Laba/rugi usaha LPPF secara kuartalan sejak 1Q20.

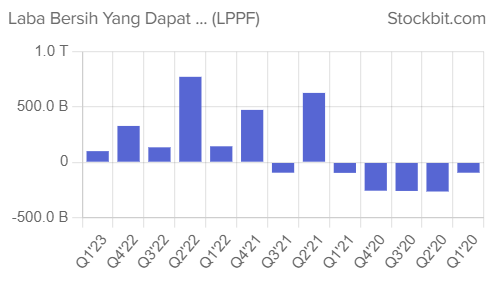

Sumber: StockbitPic: Laba/rugi bersih LPPF secara kuartalan sejak 1Q20.

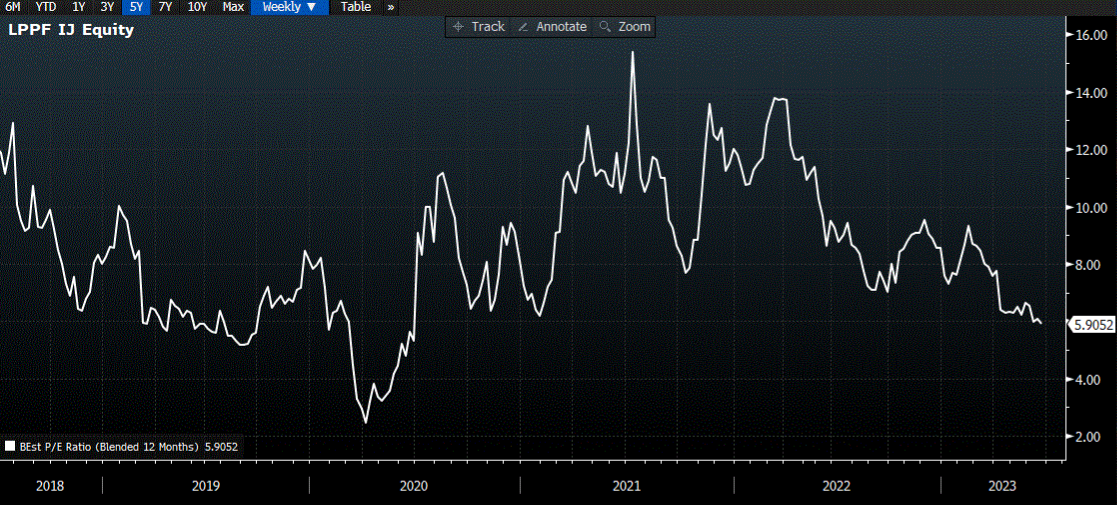

Sumber: StockbitNamun, jika dilihat dari sisi valuasi, saham ini menarik karena saat ini LPPF diperdagangkan dengan P/E Ratio (1-Year Forward) sebesar 5,9x, yang tergolong sangat rendah secara historis di luar periode pandemi. Secara historis, P/E Ratio LPPF berkisar 5,5–15,5x, kecuali saat pandemi di mana P/E Ratio turun hingga ~2,5x.

Pada FY20 atau ketika pandemi baru muncul, LPPF mencatatkan kerugian bersih sebesar 873 miliar rupiah, dengan kerugian bersih dibukukan pada setiap kuartal tahun tersebut. Namun, pada 2021–2022 kinerja LPPF sudah kembali pulih dan perusahaan telah kembali mencatatkan keuntungan bersih, walaupun pada 1Q23 jumlahnya menurun dibandingkan 1Q22. Mempertimbangkan valuasi dan kinerjanya, kami menilai LPPF memiliki risk/reward ratio yang menarik.

Pic: LPPF 1-Year Forward P/E Ratio

Sumber: Bloomberg________________

Penulis:

Edi Chandren, Lead Investment Analyst

Editor:

Aulia Rahman Nugraha, Sr. Investment Journalist

Rahmanto Tyas Raharja, Investment Analyst Lead

Copyright 2023 Stockbit, all rights reserved.

Disclaimer:

Semua konten dalam artikel ini dibuat untuk tujuan informasional dan bukan merupakan rekomendasi untuk membeli/menjual saham tertentu. Always do your own research.

PT Stockbit Sekuritas Digital (“Stockbit”), Perusahaan efek yang berizin dan diawasi oleh Otoritas Jasa Keuangan.

Selanjutnya, semua keputusan investasi nasabah mengandung risiko dan adanya kemungkinan kerugian atas investasi tersebut. Seluruh risiko investasi bukan merupakan tanggung jawab Stockbit melainkan menjadi tanggung jawab masing-masing nasabah.

Domain resmi Stockbit adalah “https://stockbit.com/” dan semua informasi yang dikirimkan oleh kami akan menggunakan platform resmi aplikasi Stockbit dan/atau alamat email yang diakhiri “@Stockbit.com” Semua pemberian Informasi Rahasia kepada pihak-pihak yang mengatasnamakan Stockbit namun tidak berasal dari atau tidak menggunakan platform resmi aplikasi Stockbit merupakan tanggung jawab pribadi pihak pemilik Informasi Rahasia dan kami tidak bertanggung jawab atas setiap penyalahgunaan Informasi Rahasia yang dilakukan oleh pihak-pihak yang mengatasnamakan Stockbit yang tidak berasal dari atau tidak menggunakan platform resmi aplikasi Stockbit.

.png)

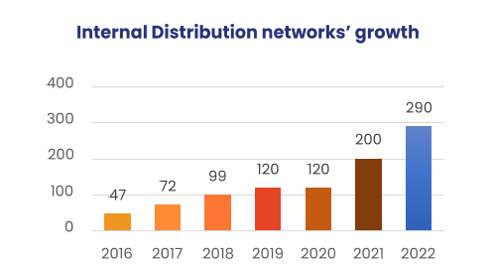

CLEO 2017–2022.png)