Debt to Equity Ratio adalah salah satu analisis fundamental saham yang paling sering dijadikan sorotan oleh para investor. DER merupakan perbandingan antara utang total dengan ekuitas total.

Bisa dikatakan DER berkaitan dengan struktur modal perusahaan. Di dalam pengukuran DER ini, rasio yang lebih tinggi bisa menjadi lebih berisiko. Namun lebih berpotensi pula mendatangkan keuntungan pengembalian ekuitas atau return on equity (ROE) yang tinggi.

Dengan memperhatikan rasio utang terhadap ekuitas, kamu bisa mempelajari lebih dalam lagi mengenai bagaimana bisnis bisa mendanai dirinya sendiri.

Sekaligus menilai seberapa efektif manajemen suatu perusahaan dalam memaksimalkan sumber pendanaan dan mengelola risiko untuk menghasilkan pertumbuhan serta menghindar dari potensi kebangkrutan.

Fungsi Debt to Equity Ratio

Fungsi utama DER atau Debt to Equity Ratio adalah untuk memberikan informasi tentang perbandingan komposisi utang dan ekuitas suatu perusahaan.

Informasi ini biasanya disajikan dalam bentuk persentase/desimal dan berguna dalam membantu pihak yang berkepentingan seperti direksi perusahaan, investor, hingga kreditur dalam mengambil keputusan.

Bagi investor, misalnya, informasi DER ini sering dipakai sebagai salah satu tolak ukur dalam menilai kualitas fundamental sebuah perusahaan sebelum membeli sahamnya.

Bagi direksi perusahaan, rasio D/E umum dijadikan sebagai salah satu pertimbangan dalam memutuskan apakah perusahaan perlu menambah utang baru atau tidak.

Sementara, bagi kreditur, informasi DER dipakai untuk menilai layak tidaknya suatu perusahaan diberikan pinjaman serta mengukur tingkat risiko pinjaman yang nantinya akan mempengaruhi berapa tingkat bunga dan nominal limit pinjaman yang bisa diberikan kepada emiten.

Rumus Debt To Equity Ratio

Sesuai nama, DER dihitung dengan cara membagi total liabilitas (utang) perusahaan dengan total ekuitasnya. Secara matematis, berikut rumus Debt to Equity Ratio:

DER = Utang Total : Ekuitas Total

DER menunjukkan komposisi penggunaan utang maupun ekuitas dan seberapa besar perbandingan penggunaan utang dibandingkan dengan ekuitas. Hal tersebut dikarenakan modal yang digunakan akan sangat menentukan keberlangsungan hidup perusahaan itu sendiri.

Kemudian para investor, pengamat pasar, juga analisis saham akan mengamati seberapa sehat kondisi tersebut. Jika di dalam penggunaan modal terdapat utang yang terlalu besar dan membengkak dibandingkan dengan ekuitas, maka kelangsungan hidup perusahaan dapat terancam.

Perusahaan bisa saja terancam pailit, bahkan akan mengalami delisting dari bursa saham. Terlebih bila perusahaan tidak mampu melunasi utang.

Contoh Debt to Equity Ratio

Di bawah ini adalah contoh DER dengan menggunakan laporan keuangan PT Telkom Indonesia Tbk pada 3 tahun terakhir.

DER TLKM 3 tahun terakhur

Dari tabel di atas, terlihat bahwa DER perusahaan tersebut pada 2019 adalah 0,886 kali. Kemudian pada tahun 2020 sebanyak 1,042 kali. Sementara di tahun 2021 sebanyak 0,906 kali. DER yang terjadi di atas satu kali, menunjukkan perusahaan menggunakan utang lebih besar dari ekuitas.

Anda juga bisa melihat tren DER perusahaan. Apabila Anda menemukan Debt to Equity Ratio yang naik pesat dalam beberapa tahun, maka Anda harus mewaspadai perusahaan tersebut, apabila omzet perusahaan mengalami penurunan atau stagnan.

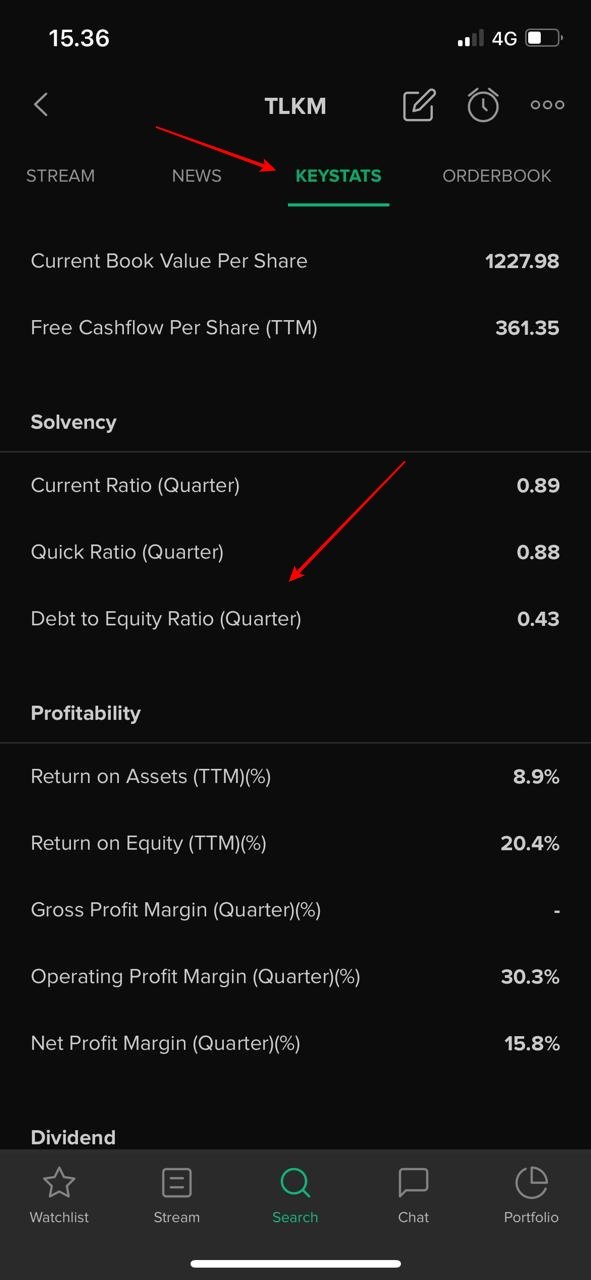

Kamu juga bisa menggunakan Stockbit untuk melihat DER dengan cara :

Buka aplikasi Stockbit

Pada menu Search, cari emiten

Pilih Keystats > Solvency

Faktor-Faktor yang Mempengaruhi DER

Terdapat sejumlah faktor yang mempengaruhi DER yang berasal dari beberapa pendapat. Menurut pendapat Brigham dan Houston (2013), faktor yang mempengaruhi DER, adalah: stabilitas penjualan, struktur modal, leverage operasi, tingkat pertumbuhan, pajak, juga pengendalian.

Kemudian sikap manajemen, sikap pemberi pinjaman dan pemberi peringkat, kondisi pasar, kondisi internal perusahaan hingga fleksibilitas keuangan.

Cara Membaca DER Sebuah Perusahaan

Agar bisa mengetahui apakah hasil penghitungan DER masuk dalam kategori baik atau tidak, berikut ini adalah beberapa cara membaca rasio DER.

Nilai DER di bawah atau sama dengan 100% atau 1. Jika diketahui seperti nilai tersebut, maka kondisi perusahaan termasuk sehat. Ada pun penyebabnya jika perusahaan mengalami gagal bayar, maka ekuitas perusahaan terbukti mampu membayar utang-utang tersebut.

Apabila nilai DER di atas 100% atau 1. Maka kondisi tersebut masuk dalam kategori warning. Apabila Anda mendapati perusahaan pada kategori ini, maka perhatikan laporan keuangannya. Cari tahu apakah perusahaan bisa membayar utangnya dengan kas yang dihasilkan dari bisnisnya atau tidak.

Debt to equity ratio adalah rasio keuangan yang tidak cocok digunakan dalam menganalisa perusahaan perbankan.Penyebabnya adalah tabungan dari nasabah dimasukkan ke dalam pos utang atau kredit. Makin tinggi dana tabungan nasabah, makin tinggi pula DER-nya.

Sehingga tidak mengherankan bila perbankan memiliki DER di atas 600% atau 6 kali, bahkan bisa lebih. Hal ini karena model bisnis bank adalah berhutang dan menyalurkan hutang tersebut dengan bunga yang lebih tinggi.

Oleh karena itu, analisa fundamental menggunakan debt to equity ratio pada saham perbankan dianggap kurang relevan.

Demikian ulasan tentang debt to equity ratio, rumus debt to equity ratio, faktor yang mempengaruhi DER, dan cara menggunakan rasio ini dalam menganalisa fundamental suatu saham. Semoga bermanfaat.