Kemampuan menganalisis saham merupakan hal yang wajib investor miliki agar bisa mengoptimalkan investasi sahamnya. Metode yang paling sering investor saham gunakan adalah analisis teknikal dan analisis fundamental. Lalu apa sih sebenarnya pengertian dari analisis saham?

Secara umum analisis mempunyai definisi sebagai suatu proses evaluasi terhadap kinerja dan potensi suatu perusahaan yang terlihat melalui kinerja saham perusahaan yang merupakan acuan utama sebagai dasar pertimbangannya.

Tujuannya adalah untuk memahami dan memprediksi bagaimana perusahaan akan berkembang dan mampu memberikan keuntungan kepada investor. Analisis saham juga melibatkan pemantauan dan evaluasi data seperti laporan keuangan, prospek pasar, kinerja manajemen, dan faktor-faktor eksternal lainnya.

Analisis teknikal dan analisis fundamental merupakan dua metode populer yang investor gunakan dalam membuat keputusan investasi. Kedua analisis ini memiliki tujuan dan metode yang berbeda dan tidak dapat kamu bandingkan satu sama lain, tetapi dapat digunakan bersama untuk memperoleh gambaran yang lebih baik tentang situasi pasar.

Analisis Teknikal

Analisis teknikal adalah analisis saham dengan cara melihat dan menganalisis data harga dan volume perdagangan saham masa lalu untuk memprediksi pergerakan harga di masa depan. Cara ini khusus berfokus pada pola harga dan tren.

analisis teknikal biasanya tidak memperhatikan faktor fundamental seperti laporan keuangan dan prospek bisnis ke depannya, tetapi menggunakan beberapa indikator dan grafik untuk membantu memprediksi pergerakan harga saham. Beberapa indikator yang populer yaitu Moving Averages, Bollinger Bands, dan Oscillators seperti RSI.

Indikator Analisis Teknikal

Indikator dalam analisis teknikal saham merupakan alat statistik yang berfungsi untuk memprediksi arah pergerakan harga saham. Cara kerja indikator ini umumnya dengan mengumpulkan dan menganalisis data harga dan volume untuk menentukan tren dan membantu dalam menentukan titik masuk dan keluar yang potensial.

Seperti yang sudah disebutkan sebelumnya ada beberapa indikator yang populer antara lain Moving Average, Bollinger Bands dan Relative Strength Index (RSI). Berikut ini penjelasan dari masing-masing indikator tersebut:

1. Moving Average

Indikator ini memiliki fungsi untuk menentukan tren harga saham dengan memperlihatkan rata-rata harga saham selama periode waktu tertentu. Moving Average dapat diterapkan pada harga penutupan, harga pembukaan, harga tertinggi, atau harga terendah saham. Ada beberapa jenis Moving Average, termasuk Simple Moving Average (SMA) dan Exponential Moving Average (EMA).

SMA merupakan rata-rata sederhana dari harga saham selama periode waktu tertentu, sementara EMA memberikan bobot lebih pada harga saham terbaru daripada harga saham yang lebih lama. Moving Average dapat digunakan untuk menentukan tren harga saham jangka pendek, menengah, atau jangka panjang, dan dapat berguna untuk menentukan titik masuk dan keluar dari pasar.

2. Bollinger Bands

Bollinger Bands adalah indikator analisis teknikal yang investor gunakan untuk menentukan volatilitas pasar dan menentukan level support dan resistance. Indikator ini terdiri dari tiga garis yang bergerak mengikuti pergerakan harga saham, yaitu garis pita atas, garis pita tengah, dan garis pita bawah.

Garis pita tengah biasanya adalah rata-rata pergerakan harga saham dalam periode waktu tertentu, seperti Moving Average. Sementara garis pita atas dan bawah merupakan garis yang bergerak berdasarkan standar deviasi dari harga saham. Standar deviasi ini menunjukkan seberapa besar harga saham berbeda dari rata-rata harga saham.

Jika harga saham bergerak dekat dengan garis pita atas, maka harga saham dianggap overbought, sedangkan jika harga saham bergerak dekat dengan garis pita bawah, maka harga saham dianggap oversold. Bollinger Bands dapat digunakan sebagai sinyal beli atau jual saham.

3. Relative Strength Index (RSI)

Relative Strength Index (RSI) adalah salah satu indikator teknikal yang berfungsi untuk mengukur kekuatan relatif dari sebuah saham. Ini berguna bagi investor dan trader untuk menentukan apakah saham itu overbought (terlalu mahal) atau oversold (terlalu murah). Indikator ini ditemukan oleh Welles Wilder pada tahun 1978 dan saat ini sangat populer dalam analisis teknikal saham.

RSI berkisar antara 0 hingga 100 dan menggunakan rumus matematis untuk mengukur perbandingan antara kenaikan dan penurunan harga saham dalam jangka waktu tertentu. Jika RSI berada di atas 70, maka saham dianggap overbought dan jika RSI berada di bawah 30, maka saham dianggap oversold.

Investor dan trader dapat menggunakan informasi ini untuk membuat keputusan tentang membeli atau menjual saham, atau mempertahankan posisi saat ini. Namun, harus diingat bahwa RSI hanya salah satu alat dalam analisis teknikal dan harus digunakan bersama dengan indikator lain untuk memperoleh gambaran yang lebih lengkap tentang kondisi pasar.

Analisis Fundamental

Sementara itu, analisis fundamental merupakan cara analisis yang memanfaatkan data seperti laporan keuangan perusahaan dan prospek bisnis, analisis industri, hingga makroekonomi untuk menilai suatu saham. Jenis analisis ini juga berfungsi membantu investor untuk memahami kondisi perusahaan dan industri secara keseluruhan.

Analisis fundamental melibatkan penelitian dan evaluasi terhadap laporan keuangan perusahaan, pendapatan, dan prospek bisnis untuk menentukan apakah suatu saham dihargai dengan wajar atau tidak.

Dengan berbagai informasi tersebut investor akan mampu untuk memahami kondisi finansial perusahaan dan memprediksi bagaimana kondisi tersebut akan mempengaruhi harga saham di masa depan.

Rasio Keuangan Analisis Fundamental

Rasio Keuangan dalam analisis fundamental merupakan alat yang analis dan investor gunakan untuk menilai kondisi keuangan perusahaan dan memprediksi bagaimana kinerja keuangan akan berkembang di masa depan. Rasio ini mengukur hubungan antara aktiva, utang, pendapatan, dan laba bersih perusahaan.

Ada beberapa contoh rasio penting yang sering investor gunakan dalam analisis fundamental saham. Misalnya seperti Price to Earnings Ratio (PER), Price to Book Value (PBV) dan Earnings Per Share (EPS). Kamu bisa mengkombinasikan beberapa rasio itu untuk analisis saham yang ingin dibeli.

Semua rasio keuangan tersebut memberikan gambaran yang berbeda mengenai kondisi keuangan perusahaan, dan membantu investor mengambil keputusan investasi dengan baik. Oleh karena itu, sangat penting bagi kamu untuk memahami dan menggunakan rasio keuangan dalam analisis fundamental saham.

1. Earnings Per Share (EPS) Growth

Earnings Per Share Growth adalah indikator keuangan yang berfungsi untuk mengukur kinerja suatu perusahaan dalam meningkatkan laba bersihnya. Cara perhitungannya adalah dengan membandingkan EPS tahun lalu dengan EPS tahun ini.

Komponen yang terlibat dalam perhitungan EPS Growth ini meliputi peningkatan pendapatan, pengurangan biaya dan efisiensi operasional. EPS Growth yang baik mencerminkan perusahaan tersebut mampu meningkatkan labanya secara konsisten.

Indikator ini juga bisa menjadi salah satu pertimbangan investor dalam memilih saham untuk berinvestasi. Karena jika suatu perusahaan EPS Growth nya stabil dalam suatu periode tertentu, maka hal tersebut bisa menjadi dasar bahwa saham tersebut diharapkan akan memberikan hasil yang baik dalam jangka panjang.

EPS Growth bisa juga dilihat dari sisi makro ekonomi maupun industrinya. Jika perusahaan EPS nya meningkat seiring dengan industrinya yang tumbuh, maka itu bisa menjadi pertanda positif. Namun sebaliknya, jika EPS nya meningkat karena hasil dari penjualan aset yang dilakukan perusahaan, maka bisa jadi ada masalah dalam kinerja perusahaan tersebut.

2. Price Earnings Ratio (PER)

Price Earnings Ratio (PER) adalah rasio untuk menilai nilai sebuah perusahaan dengan membandingkan harga saham dengan laba bersih per saham (EPS). Ini menunjukkan berapa kali laba bersih per saham yang investor bayarkan saat membeli saham perusahaan tersebut pada harga saat ini. Semakin tinggi rasio PER, maka semakin mahal pula harga saham dibandingkan dengan laba bersih per saham, dan sebaliknya.

Analisis rasio PER sangat berguna bagi investor dalam menilai seberapa menariknya saham suatu perusahaan. Jika rasio PER suatu perusahaan sangat tinggi dibandingkan dengan perusahaan lain di industri yang sama. Hal ini menunjukkan bahwa perusahaan tersebut memiliki harga yang sangat tinggi dibandingkan dengan kompetitornya. Ini bisa karena memang perusahaan tersebut terus bertumbuh dari waktu ke waktu.

Faktanya saat ini sebagian besar perusahaan yang bagus memiliki PER yang tinggi, karena adanya ekspektasi yang tinggi oleh para investor. Penyebabnya tidak lain karena para investor mengharapkan pertumbuhan laba dari saham tersebut terus meningkat dari waktu ke waktu. Tapi bisa juga nilai PER yang tinggi mengindikasikan bahwa saham tersebut sudah overvalued.

Namun, jika rasio PER perusahaan sangat rendah, ini mengindikasikan bahwa saham tersebut bernilai. Maksudnya adalah saham tersebut sedang diperdagangkan di bawah harga pasar atau undervalued, maka terdapat potensi memberikan keuntungan bagi investor. Oleh karena itu, analisis rasio PER sangat penting bagi investor dalam membuat keputusan investasi yang tepat.

3. Price to Book Value (PBV)

Price to Book Value (PBV) adalah salah satu rasio dalam analisis fundamental saham untuk menilai nilai suatu perusahaan. Perhitungan rasio ini dengan cara membagi harga saham saat ini dengan nilai buku per saham. Nilai buku adalah dari jumlah aset bersih perusahaan dikurangi seluruh liabilitasnya.

Rasio ini sangat berguna bagi investor untuk menentukan apakah saham tersebut memiliki harga wajar atau tidak berdasarkan nilai buku perusahaan. PBV yang lebih rendah dari 1 menunjukkan bahwa perbandingan harga saham lebih rendah daripada dengan nilai buku perusahaan, dan mungkin merupakan tanda bahwa saham tersebut undervalued.

Sebaliknya, PBV yang lebih tinggi dari 1 menunjukkan bahwa harga saham lebih tinggi dibandingkan dengan nilai buku perusahaan, dan mungkin merupakan tanda bahwa saham tersebut overvalued.

Jadi kesimpulannya adalah jika nilai PBV > 1, artinya nilai pasarnya di atas ekuitasnya dan tergolong mahal. Apalagi kalau usaha perusahaan dinilai sudah kurang prospektif untuk ke depannya. Ini karena PBV biasanya dijadikan acuan jika suatu waktu perusahaan mau bangkrut atau dilikuidasi. Tujuannya agar mengetahui kemampuan perusahaan untuk menjual aset dan membayar liabilitasnya.

Kedua analisis ini tidak dapat dibandingkan satu sama lain sebagai metode yang lebih baik, karena memang memiliki fungsi yang berbeda. Analisis teknikal memiliki kelebihan untuk memprediksi pergerakan harga jangka pendek, sedangkan analisis fundamental memiliki kelebihan untuk memprediksi pergerakan harga jangka panjang.

Meskipun kedua metode ini memiliki kelebihan yang berbeda, mereka dapat saling melengkapi satu sama lain. Analisis teknikal dapat memberikan tanda-tanda potensial dari tren harga saham yang akan datang, sementara analisis fundamental dapat memberikan konteks dan informasi yang investor perlukan untuk menafsirkan tren tersebut.

Oleh karena itu, kamu dapat menggunakan kedua analisis secara bersamaan dalam proses pengambilan keputusan investasi. Ini akan memberikan investor gambaran yang lebih komprehensif tentang situasi pasar sekaligus membantu meminimalisir risiko investasi.

Itu dia penjelasan singkat kita mengenai berbagai macam hal mengenai analisis teknikal dan analisis fundamental. Mulai dari definisi, rasio, indikator dan hubungan antara kedua jenis analisis saham tersebut. Kedua analisis ini tentu saja tersedia dalam aplikasi Stockbit yang bertujuan untuk selalu memberikan kemudahan kepada para penggunanya.

Gunakan Indikator Dan Rasio Untuk Analisis Saham Di Stockbit

Pertama, untuk menerapkan indikator-indikator saham dalam analisis teknikal yang telah dijelaskan sebelumnya, kamu bisa menggunakan fitur Chartbit yang dimiliki Stockbit seperti berikut ini:

Buka Aplikasi atau Web Stockbit

Masuk ke Chartbit dan ketik saham yang ingin kamu analisa

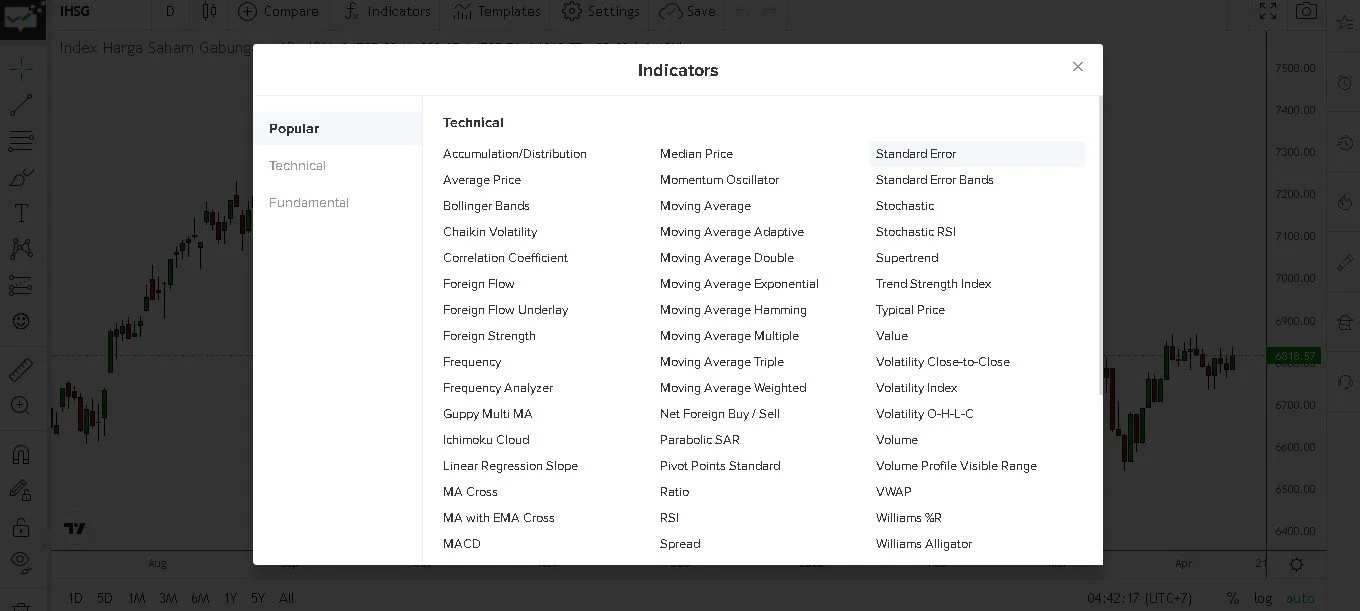

Klik tombol Indikator

Pilih Teknikal & pilih Indikator yang kamu inginkan

Indikator pilihanmu akan muncul di bagian bawah Chart

Pelajari lebih lanjut lagi tentang fitur Chartbit disini.

Sedangkan untuk analisis fundamentalnya kamu bisa mengakses fitur Keystats. Fitur ini menampilkan Fundachart rasio-rasio fundamental dengan jelas dan lengkap. Kemudahan lainnya yang bisa kamu dapatkan adalah bisa membandingkan rasio suatu perusahaan dari tahun ke tahun. Mulai dari periode 3 tahun, 5 tahun sampai dengan 10 tahun.

Matriks apa saja yang bisa kamu lihat di Fundachart?

Valuation (PE, PBV, dll)

Per Share (EPS, Revenue per Share, dll)

Solvency (Current Ratio, Quick Ration, DER)

Profitability (RoA, RoE, Gross Profit Margin, dll)

Dividend (Dividend, Payout Ratio, Dividend Yield dll)

Income Statement

Balance Sheet

Cash Flow Statement

Growth

Fitur-fitur ini bersifat gratis dengan hanya buka rekening saham di Stockbit yang 100% online, tanpa dokumen fisik dan tanpa minimum deposit. Ayo download Stockbit sekarang juga!