Daily Market Performance 🚀

IHSG

6.879

+1,33%

Coal

122,5

+3,81%

Crude Oil

81,9

+1,75%

Gold

1.986

-0,28%

CPO

3.673

-0,16%

Nickel

17.985

-0,92%

Badan Pusat Statistik (BPS) mencatat bahwa produk domestik bruto (PDB) Indonesia tumbuh +1,6% QoQ dan +4,94% YoY pada 3Q23 (vs. 2Q23: +3,86% QoQ, +5,17% YoY), lebih rendah dibandingkan ekspektasi konsensus yang memperkirakan pertumbuhan +1,71% QoQ dan +5,05% YoY.

Realisasi ini menandai pertumbuhan ekonomi secara tahunan dalam 10 kuartal beruntun, tetapi menjadi yang terendah sejak 3Q21. Pertumbuhan ekonomi Indonesia melambat ke level +5,05% YoY selama 9M23 (vs. 9M22: +5,4% YoY), lebih rendah dari proyeksi pemerintah di level +5,1% untuk FY23.

Dari sisi pengeluaran, konsumsi rumah tangga – yang berkontribusi 52,62% dari ekonomi Indonesia pada 3Q23 – terkontraksi -0,45% QoQ, tetapi masih tumbuh +5,06% YoY (vs. 2Q23: +3,09% QoQ, +5,22% YoY). Sementara itu, pembentukan modal tetap bruto mencatatkan pertumbuhan tertinggi sebesar +7,7% QoQ dan +5,77% YoY (vs. 2Q23: -1,26% QoQ, +4,63% YoY). Adapun konsumsi pemerintah mengalami kontraksi -3,63% QoQ dan -3,76% YoY (vs. 2Q23: +41,3% QoQ, +10,62% YoY), sedangkan ekspor dan impor masing-masing turun -4,26% YoY dan -6,18% YoY (vs. 2Q23: -2,97% YoY dan -3,06% YoY).

Dari sisi produksi, hampir semua kategori lapangan usaha mengalami pertumbuhan secara tahunan pada 3Q23, antara lain didorong oleh peningkatan mobilitas masyarakat, kunjungan wisatawan mancanegara, penyelenggaraan beberapa acara nasional dan internasional, serta dimulainya kegiatan politik menjelang pemilu.

Pertumbuhan lapangan usaha tertinggi dicatatkan oleh sektor transportasi dan pergudangan sebesar +14,74% YoY (vs. 2Q23: +15,28% YoY), sementara industri manufaktur tumbuh +5,2% YoY (vs. 2Q23: +4,88% YoY). Adapun pertumbuhan sektor pertanian melambat ke level +1,46% YoY (vs. 2Q23: +2,02% YoY) seiring dampak dari El Nino.

Senior Researcher dari Centre for Strategic and International Studies (CSIS), Fajar Hirawan, mengatakan bahwa pertumbuhan ekonomi Indonesia pada 3Q23 masih cukup optimal di tengah ketidakpastian akibat konflik dan perlambatan ekonomi global. Sebagai perbandingan, China yang merupakan mitra dagang utama Indonesia mencatatkan perlambatan ekonomi dari +6,3% YoY pada 2Q23 menjadi +4,9% YoY pada 3Q23.

Melambatnya perekonomian Indonesia membuka peluang bagi Bank Indonesia untuk menghentikan kenaikan suku bunga ke depan. Apalagi, nilai tukar rupiah kembali mengalami tren penguatan hingga ke level 15.550 per dolar AS dan The Fed mulai memberikan sinyal dovish.

Ke depan, pembelanjaan terkait pemilu dan sejumlah stimulus yang mulai diberikan pemerintah pada Oktober 2023 berpotensi meningkatkan daya beli masyarakat, khususnya segmen menengah ke bawah. Peningkatan daya beli masyarakat dapat menguntungkan emiten sektor konsumer (FMCG) seperti $INDF, $ICBP, $MYOR. Selain itu, sektor media juga berpotensi diuntungkan dari kenaikan pendapatan iklan terkait kampanye, sehingga dapat menguntungkan emiten seperti $SCMA dan $MNCN.

💰 TPMA Bagikan Dividen Interim dengan Indikasi Yield 4,41%

$TPMA: Trans Power Marine berencana membagikan dividen interim tahun buku 2023 sebesar ~79 miliar rupiah atau 30 rupiah per saham. Ini merupakan pertama kalinya TPMA membagikan dividen interim. Cum dividen di pasar reguler dan negosiasi pada 14 November 2023, dengan pembayaran pada 5 Desember 2023. Mengacu harga saham TPMA pada penutupan bursa hari Senin (6/11) di 680 rupiah per saham, maka indikasi dividend yield adalah 4,41%.

$META: Salah satu unit usaha GIC Singapura, Warrington Investment Pte. Ltd., menandatangani perjanjian penyertaan saham (share subscription agreement) senilai 3,32 triliun rupiah untuk membeli 2.673 (33%) saham di anak usaha Nusantara Infrastructure, PT Margautama Nusantara (MUN). Selain itu, pengendali META, PT Metro Pacific Tollways Indonesia, juga menandatangani share subscription agreement senilai 1,03 triliun rupiah untuk membeli 833 (10,3%) saham di MUN. Setelah transaksi ini, kepemilikan META di MUN akan terdilusi dari 76,51% menjadi 43,4%.

$DEWA: Darma Henwa berencana menggelar private placement sebanyak ~18,27 miliar saham baru dengan harga pelaksanaan sebesar 50 rupiah per saham dan efek dilusi hingga 45,53%. Aksi korporasi ini ditujukan untuk mengkonversi utang sebesar 554,48 miliar rupiah dari PT Madhani Talatah Nusantara (MTN) dan 358,93 miliar rupiah dari PT Andhesti Tungkas Pratama (ATP). Nantinya, MTN dan ATP masing-masing akan memiliki 27,64% dan 17,89% saham DEWA, sementara pengendali tidak berubah. Rencana ini akan dibahas dalam RUPSLB pada 18 Desember 2023.

$ARNA: Arwana Citramulia menganggarkan dana sebesar 700 miliar rupiah untuk membangun pabrik keramik 4C di Palembang, Sumatera Selatan dan pabrik keenam di Jawa Barat. Kedua pabrik tersebut ditargetkan rampung pada 2H25. Chief Operating Officer ARNA, Edy Suyanto, mengatakan bahwa setelah kedua pabrik tersebut selesai dibangun, kapasitas terpasang perseroan akan bertambah 68,7 meter persegi menjadi 80 juta meter persegi.

$UNTR: United Tractors telah menyerap belanja modal (capex) sebesar 13,8 triliun rupiah selama 9M23, setara 76,41% dari total anggaran capex FY23 di 18,06 triliun rupiah. Capex pada 9M23 digunakan untuk pembelanjaan alat berat guna menunjang lini bisnis kontraktor pertambangan.

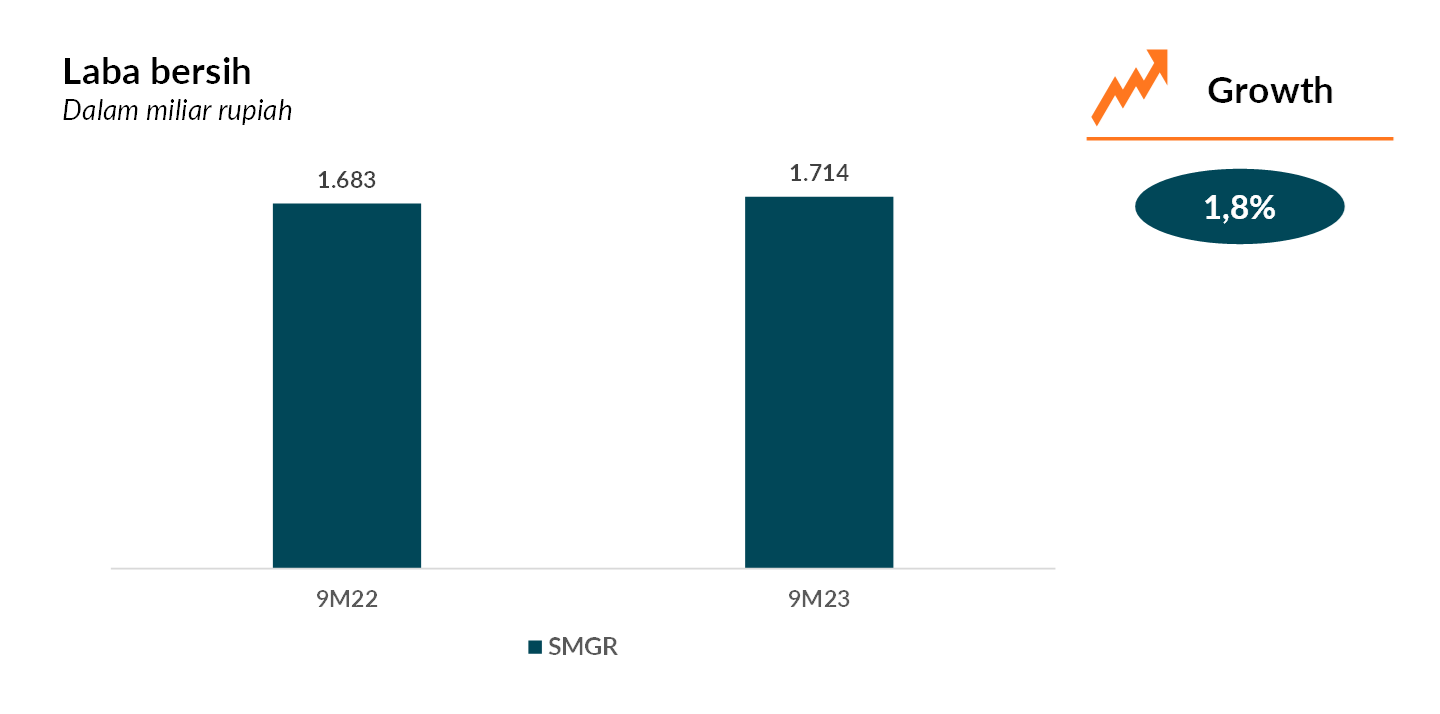

🕷 Laba Bersih 9M23: SMGR +1,8% YoY

Berikut adalah kinerja SMGR selama 3Q23 dan 9M23.

$SMGR: Laba bersih Semen Indonesia naik tipis +0,6% YoY menjadi 848 miliar rupiah pada 3Q23. Pendapatan naik +7,4% YoY menjadi 10,6 triliun rupiah, sementara beban pokok pendapatan naik lebih tinggi sebesar +12,1% YoY sehingga laba kotor turun -2,8%. Kenaikan laba bersih didorong penurunan beban usaha sebesar -8,1%, terutama didorong oleh beban penjualan yang turun -20,6%.

Dibandingkan dengan kinerja pada 2Q23 (QoQ), laba bersih SMGR melonjak +178,3%. Pendapatan naik +31,3% dan beban pokok pendapatan naik lebih moderat sebesar +24,1%, sehingga laba kotor naik +53,5%.

Secara kumulatif pada 9M23, laba bersih SMGR tumbuh +1,8% YoY menjadi 1,7 triliun rupiah. Pendapatan naik +4% YoY menjadi 27,7 triliun rupiah, sementara beban pokok pendapatan tumbuh lebih tinggi +8,1% YoY, sehingga laba kotor turun -5,8% YoY. Kenaikan laba bersih didorong penurunan beban usaha sebesar -8,1% YoY dan peningkatan pendapatan keuangan sebesar +115,7% YoY. (IDX)

Pencapaian laba bersih ini mencapai 65,5% dari estimasi konsensus FY23 sebesar 2,7 triliun rupiah untuk FY23. Sementara itu, pendapatan mencapai 71,1% dari estimasi konsensus FY23 sebesar 39 triliun rupiah.

Dari segi operasional pada 9M23, volume penjualan semen naik +5,9% YoY menjadi 29,2 juta ton. Hal ini didorong dari peningkatan penjualan ekspor sebesar +61,9% YoY.

👀 What to Watch For:

Beberapa data ekonomi yang akan rilis pekan ini (6–10 November 2023):

Selasa (7/11): Neraca perdagangan Tiongkok Oktober (konsensus: surplus US$81,95 miliar, September: surplus US$77,71 miliar)

Selasa (7/11): Ekspor Tiongkok YoY Oktober (konsensus: -3,1%, September: -6,2%)

Selasa (7/11): Impor Tiongkok YoY Oktober (konsensus: -5,4%, September: -6,2%)

Selasa (7/11): Cadangan devisa Indonesia Oktober (forecast: US$133 miliar, September: US$134,9 miliar)

Rabu (8/11): Indeks Keyakinan Konsumen (IKK) Indonesia Oktober 2023 (forecast: 121,1, September: 121,7)

Kamis (9/11): Tingkat inflasi Tiongkok YoY Oktober (forecast: 0,2%, September: 0%)

Kamis (9/11): Penjualan ritel Indonesia YoY September (forecast: +2,9%, Agustus +1,1%)

Beberapa data ekonomi yang telah rilis pekan lalu (30 Oktober–3 November 2023):

Tiongkok: NBS Manufacturing PMI Oktober (49,5 vs September 50,2)

Euro Area: Pertumbuhan ekonomi YoY 3Q23 – estimasi awal (+0,1% vs 2Q23 +0,5%)

Euro Area: Tingkat inflasi YoY Oktober – estimasi awal (2,9% vs September 4,3%)

Indonesia: S&P Global Manufacturing PMI Oktober (51,5 vs September 52,3)

Tiongkok: Caixin Manufacturing PMI Oktober (49,5 vs September 50,6)

Indonesia: Tingkat inflasi YoY Oktober (2,56% vs September 2,28%)

Indonesia: Tingkat inflasi inti YoY Oktober (1,91% vs September 2%)

Indonesia: Kunjungan wisman ke Indonesia YoY September (+52,8% vs Agustus +68,9%)

Amerika Serikat: ISM Manufacturing PMI Oktober ( 46,7 vs September 49)

Amerika Serikat: JOLTs Job Openings September (9,55 juta pekerjaan vs Agustus 9,5 juta pekerjaan)

Amerika Serikat: Fed Funds Rate November (5,25–5,5% vs September 5,25–5,5%)

Amerika Serikat: Tingkat pengangguran AS Oktober (3,9% vs September 3,8%)

Amerika Serikat: Non-Farm Payrolls Oktober (150 ribu pekerjaan vs September 297 ribu pekerjaan)

Jadwal cum date dividen di pasar reguler dan negosiasi pada pekan ini (6–10 November 2023):

$SICO: 2 rupiah/lembar (Cum date: 8 November)

$TSPC: 50 rupiah/lembar (Cum date: 9 November)

$BUDI: 6 rupiah/lembar (Cum date: 10 November)

$DVLA: 43 rupiah/lembar (Cum date: 10 November)

$SOHO: dividen per saham akan diumumkan paling lambat saat recording date pada 14 November 2023 (Cum date: 10 November)

Saham Top Gainer Hari Ini 🔥

Saham Top Loser Hari Ini 🤕

Performa Sektor Hari Ini 📊

🔥 Hal lain yang lagi hot yang perlu kamu ketahui...

CEO Oil World, Thomas Mielke, memprediksi bahwa harga CPO akan naik 100 dolar AS per ton dalam 4–6 bulan ke depan seiring melambatnya pertumbuhan produksi akibat El Nino. Mielke memproyeksikan bahwa produksi CPO global hanya akan tumbuh 0,2–0,3 juta ton pada 2023–2024, jauh lebih rendah dibandingkan permintaan edible oil yang diproyeksikan akan tumbuh sebesar 5,6 juta ton.

Menteri Keuangan, Sri Mulyani, mengatakan bahwa harga maksimum pembelian rumah yang berhak menerima insentif pajak pertambahan nilai ditanggung pemerintah (PPN DTP) akan diperluas dari 2 miliar rupiah menjadi 5 miliar rupiah. Meski demikian, Sri Mulyani menjelaskan bahwa pemerintah hanya akan menanggung PPN sampai dengan 2 miliar rupiah pertama.

RMK Energy ($RMKE) menargetkan volume bongkaran kereta dan muatan tongkang sebanyak 12,4 juta ton pada FY24 (vs. target FY23: 10,8 juta ton), dengan target volume penjualan sebesar 3,6 juta ton (vs. target FY23: 2,8 juta ton). Dari sisi kinerja keuangan, RMKE menargetkan pendapatan sebesar 4,1 triliun rupiah pada FY24 (vs. target FY23: 3,2 triliun rupiah), dengan target laba bersih sebesar 750,9 miliar rupiah (vs. target FY23: 558,6 miliar rupiah).

Direktur Keuangan Graha Mitra Asia ($RELF), Edy Abdul Malik, mengatakan bahwa pihaknya berencana membagikan dividen interim tahun buku 2023 dalam waktu dekat, dengan payout ratio sebesar 30%. Pengumuman resmi terkait aksi korporasi ini belum diumumkan. RELF sendiri mencatatkan laba bersih sebesar 7,05 miliar rupiah pada 9M23 (vs. 9M22: 12,7 juta rupiah).

Kutipan menarik dari komunitas Stockbit minggu ini

🎣 Cara Mudah Melakukan Screening Bottom Fishing

Photo by: Stockbit

“Perlu diingat bahwa belum tentu saham yang bottom dalam 1 tahun terakhir tidak bisa anjlok lebih dalam lagi, apalagi kalau fundamental perusahaan memburuk. — Skydrugz27

Bottom fishing sebenarnya merupakan strategi dalam mengincar saham yang tediskon atau turun secara besar-besaran dalam jangka waktu relatif pendek. Pada prakteknya, metode ini bisa digunakan oleh investor guna memaksimalkan keuntungan dan meminimalis resiko. Dalam tulisannya, Skydrugz27 membagikan cara mudah melakukan secreening saham bottom fishing. Bagaimana? Simak selengkapnya di sini!

Sekilas tentang Skydrugz27

Skydrugz27 mulai bergabung di komunitas Stockbit sejak tahun 2017. Di Stream Stockbit, ia rajin berbagi insight dalam berinvestasi, terutama bagi para investor karyawan dan mempopulerkan istilah investasi se-lot se-lot. Kamu bisa temukan insight menarik lainnya dari Skydrugz27 di sini!

Subscribe Stockbit Snips di sini untuk dapat berita pasar saham terhangat setiap hari di email kamu.

Penulis: Bayu Santoso

Editor: Vivi Handoyo Lie, Edi Chandren, Aulia Rahman Nugraha, Theodorus Melvin, Anggaraksa Arismunandar, Arvin Lienardi, Michael Owen Kohana, Reynaldo Mulya, Hendriko Gani

Copyright 2023 Stockbit, all rights reserved.

Disclaimer:

Informasi ini dimiliki oleh PT Stockbit Sekuritas Digital (“Stockbit”), Perusahaan efek yang berizin dan diawasi oleh Otoritas Jasa Keuangan.

Semua konten dalam website ini dibuat untuk tujuan informasional dan bukan merupakan rekomendasi untuk membeli/ menjual saham tertentu. Always do your own research.

Selanjutnya, Semua keputusan investasi nasabah mengandung risiko dan adanya kemungkinan kerugian atas investasi tersebut. Seluruh risiko investasi bukan merupakan tanggung jawab Stockbit melainkan menjadi tanggung jawab masing-masing nasabah. Nasabah setuju untuk membebaskan Stockbit dari segala gugatan hukum jika terjadi kerugian Nasabah yang disebabkan karena risiko investasi tersebut.

Domain resmi Stockbit adalah “https://stockbit.com/” dan semua informasi yang dikirimkan oleh kami akan menggunakan platform resmi aplikasi Stockbit dan/atau alamat email yang diakhiri “@Stockbit.com” Semua pemberian Informasi Rahasia kepada pihak-pihak yang mengatasnamakan Stockbit namun tidak berasal dari atau tidak menggunakan platform resmi aplikasi Stockbit merupakan tanggung jawab pribadi pihak pemilik Informasi Rahasia dan kami tidak bertanggung jawab atas setiap penyalahgunaan Informasi Rahasia yang dilakukan oleh pihak-pihak yang mengatasnamakan Stockbit yang tidak berasal dari atau tidak menggunakan platform resmi aplikasi Stockbit.

.png)