Daily Market Performance 🚀

IHSG

6.931

+0,45%

Coal

134,5

+0,34%

Crude Oil

81,3

+0,90%

Gold

1.957

-0,11%

CPO

3.815

-1,47%

Nickel

22.079

+2,89%

Astra International ($ASII) mencatatkan laba bersih sebesar 8,73 triliun rupiah pada 2Q23, (+0,1% QoQ; -22,8% YoY) sehingga laba bersih kumulatif 1H23 mencapai 17,4 triliun rupiah (-4% YoY). Realisasi tersebut setara 60% dari estimasi konsensus FY23, melampaui ekspektasi.

Penurunan laba bersih pada 2Q23 dan 1H23 disebabkan oleh pengukuran fair value adjustment investasi di GoTo Gojek Tokopedia ($GOTO) dan Medikaloka Hermina ($HEAL). Di luar adjustment, laba bersih ASII selama 1H23 naik signifikan sebesar +20% YoY, didorong oleh pendapatan yang meningkat sebesar +13% YoY menjadi 162,4 triliun rupiah.

Peningkatan laba bersih ASII selama 1H23 didukung oleh beberapa segmen kunci perusahaan:

Otomotif: Laba bersih meningkat +33% YoY menjadi 5,7 triliun rupiah, didorong oleh pertumbuhan penjualan mobil dan motor masing-masing sebesar +7% YoY dan +56% YoY menjadi 278 ribu unit dan 2,6 juta unit dengan pangsa pasar yang meningkat terutama di sepeda motor (80% vs 1H22: 73%). Selain itu, bisnis komponen otomotif, yang dioperasikan oleh Astra Otoparts ($AUTO), mencatatkan pertumbuhan laba bersih sebesar +85% YoY menjadi 802 miliar rupiah, dipicu oleh peningkatan pendapatan pada segmen pabrikan (OEM).

Jasa Keuangan: Laba bersih tumbuh +32% YoY menjadi 3,8 triliun rupiah didorong oleh kenaikan pembiayaan kendaraan, baik mobil dan motor, total sebesar +27% YoY menjadi 59,8 triliun rupiah dan penurunan beban provisi.

Alat berat, Kontraktor Pertambangan & Energi: Laba bersih meningkat +11% YoY menjadi 6,9 triliun rupiah disumbang oleh kenaikan laba bersih United Tractors ($UNTR) sebesar +8% YoY, yang antara lain didorong oleh peningkatan penjualan unit alat berat Komatsu +9% YoY.

Kinerja yang memuaskan ini disambut positif oleh pasar, dengan kenaikan harga saham ASII sebesar +3,4% pada perdagangan hari Senin (31/7).

Kenaikan penjualan dan pembiayaan kendaraan menjadi penopang utama kinerja 1H23. Penjualan motor ASII yang naik +56% YoY juga dibarengi dengan laba bersih bisnis pembiayaan motor (FIF) yang naik +30% YoY. Penjualan mobil ASII naik +7% dengan laba bersih pembiayaan mobil yang naik lebih kencang sebesar +36% YoY. Kualitas aset yang membaik juga membantu laba bersih pada segmen pembiayaan kendaraan.

Capaian 1H23 yang melebihi ekspekstasi ini, akan direspon konsensus dengan meningkatkan estimasi laba bersih perseroan untuk tahun ini

🐮 Laba ULTJ 1H23 Tumbuh Moderat +0,4% YoY

$ULTJ: Ultrajaya Milk Industry mencatatkan pertumbuhan laba bersih sebesar +0,4% YoY menjadi 611 miliar rupiah selama 1H23. Penjualan tumbuh +12,2% YoY menjadi 4,1 triliun rupiah. Di sisi lain, beban pokok penjualan naik +15,7% YoY, dengan beban bahan baku naik +10,1% YoY. Akibatnya, margin laba kotor turun menjadi 32,4% (vs. 1H22: 34,5%). Selain itu, terdapat rugi selisih kurs sebesar 43,5 miliar rupiah (vs. 1H22: laba selisih kurs 33,4 miliar rupiah).

$CMRY: Cisarua Mountain Dairy mencatatkan pertumbuhan laba bersih sebesar +7% YoY menjadi 622 miliar rupiah selama 1H23. Penjualan tumbuh +20,6% YoY menjadi 3,8 triliun rupiah, didorong segmen consumer foods yang tumbuh +50% YoY, sedangkan segmen dairy turun -0,6% YoY. Di sisi lain, beban bahan baku naik +26,1% YoY, sehingga margin laba kotor turun menjadi 40,8% (vs. 1H22: 43,3%). Selain itu, beban penjualan (+22,3%) serta beban umum dan administrasi (+53%) juga naik lebih tinggi.

$WINS: Wintermar Offshore Marine mencatatkan laba bersih sebesar 1,06 juta dolar AS selama 1H23 (vs. 1H22: rugi 1,02 juta dolar AS). Pendapatan tumbuh sebesar +24,4% YoY menjadi 31,2 juta dolar AS. Sementara itu, beban langsung hanya meningkat +12,9% YoY, sehingga seluruh margin laba mengalami peningkatan. Pertumbuhan pendapatan WINS berasal dari divisi kapal dimiliki yang naik +21,3% YoY, yang berasal dari tarif sewa yang lebih tinggi, meskipun utilisasi armada mengalami penurunan menjadi 61% (vs. 1H22: 66%).

$ASII: Astra International melalui anak usahanya, PT Astra Digital Internasional, telah menambah investasi di platform ekosistem kesehatan digital, Halodoc. Melalui pendanaan seri D, Halodoc mendapatkan total dana investasi sebesar 100 juta dolar AS (~1,5 triliun rupiah). ASII memimpin partisipasi dalam pendanaan tersebut, sehingga total investasi ASII setelah pendanaan seri D ini mencapai 135 juta dolar AS (~2,03 triliun rupiah).

$ACST: Acset Indonusa mencatatkan pertumbuhan nilai kontrak baru sebesar +71% YoY menjadi 1,6 triliun rupiah selama 1H23. Beberapa kontrak baru yang diperoleh antara lain proyek Sierra School di Jakarta Garden City dan EPC-160 Staff Camp. Selama 1H23, ACST mencatatkan pertumbuhan pendapatan bersih sebesar +63,4% YoY menjadi 831,3 miliar rupiah.

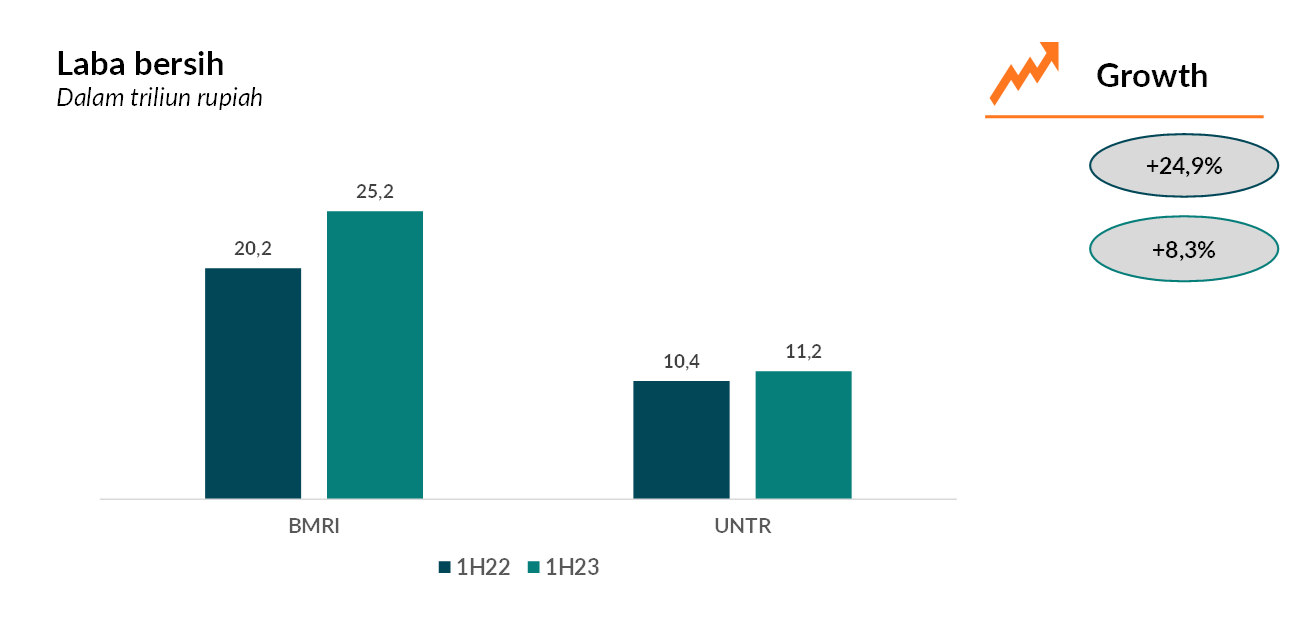

🕷 Kinerja BMRI & UNTR 1H23 di Atas Ekspektasi

Berikut adalah kinerja Bank Mandiri dan United Tractors selama 2Q23 dan 1H23.

$BMRI: Bank Mandiri mencatatkan kinerja positif dengan laba bersih sebesar 12,7 triliun rupiah pada 2Q23 (+25% YoY; +1% QoQ), sehingga laba bersih kumulatif 1H23 mencapai 25,2 triliun rupiah (+25% YoY). Angka ini setara dengan 54% dari estimasi laba bersih FY23 konsensus, melampaui ekspektasi.

Pertumbuhan kredit tetap terjaga di level +12% YoY pada 2Q23, tidak melambat vs 1Q23 seperti yang terlihat pada bank-bank lain yang telah melaporkan kinerja 1H23.

Setelah turun tajam di 1Q23, NIM pulih pada 2Q23 ke level 5,44% akibat penyesuaian suku bunga pinjaman pada segmen korporat. Selama 1H23, NIM naik sebesar +17 basis poin.

Efisiensi yang terus meningkat – Biaya operasional (opex) hanya meningkat sebesar +3% YoY pada 2Q23 dan +2,6% YoY pada 1H23, jauh di bawah pertumbuhan pendapatan (~14%).

Kualitas aset terus terjaga – Beban provisi (credit cost) guidance diturunkan menjadi 1,1-1,3% dari sebelumnya 1,3-1,5% berdasarkan posisi 1H23 dan outlook manajemen. Sementara itu, guidance pertumbuhan pinjaman (10-12%) dan NIM (5,3-5,6%) dipertahankan. Tren penurunan guidance untuk beban provisi sejalan dengan yang dilakukan oleh $BNGA, yang mengindikasikan kondisi kualitas aset pada perbankan yang sehat.

$UNTR: Laba bersih United Tractors turun -2,4% YoY menjadi 5,9 triliun rupiah pada 2Q23. Pendapatan tumbuh +4,1% YoY menjadi 33,8 triliun rupiah, diikuti kenaikan laba kotor sebesar +5,5% YoY. Di sisi lain, total beban usaha naik +36,3% YoY, beban keuangan naik +120,3% YoY, dan terdapat rugi lain-lain sebesar 187 miliar rupiah.

Dibandingkan dengan kinerja pada 1Q23 (QoQ), laba bersih UNTR tumbuh +10,7%. Meski pendapatan turun -3,2%, beban pokok pendapatan turun lebih dalam (-9,2%).

Selama 1H23, laba bersih UNTR tumbuh +8,3% YoY menjadi 11,2 triliun rupiah, yang didorong pertumbuhan pendapatan sebesar +13,6% YoY menjadi 68,7 triliun rupiah. Segmen bisnis utama mencatatkan pertumbuhan: alat berat (+16,3% YoY), kontraktor pertambangan (+21,8% YoY), dan pertambangan batu bara (+7,6%). Pada segmen alat berat, penjualan Komatsu pada 1H23 mencapai 3.145 unit, naik +9,5% dibandingkan 2.873 unit pada 1H22.

Pendapatan UNTR pada 1H23 telah mencapai 59,6% dari estimasi konsensus analis sebesar 115,3 triliun rupiah untuk FY23. Adapun laba bersih mencapai 62,8% dari estimasi konsensus sebesar 17,9 triliun rupiah.

Beberapa data ekonomi yang akan rilis pekan ini (31 Juli–4 Agustus 2023):

Senin (31/7): Pertumbuhan ekonomi Euro Area YoY 2Q23 - preliminary estimates (konsensus: +0,5%, 1Q23: +1,1%)

Senin (31/7): Tingkat inflasi Euro Area YoY Juli - preliminary estimates (konsensus: 5,3%, Juni: 5,5%)

Selasa (1/8): Tingkat inflasi Indonesia YoY Juli (konsensus: 3,11%, Juni: 3,52%)

Selasa (1/8): ISM Manufacturing PMI Amerika Serikat Juli (konsensus: 46,8, Juni: 46)

Kamis (3/8): Bank of England bank rate Juli (konsensus: 5,25%, Juni: 5%)

Jumat (4/8): Tingkat pengangguran di Amerika Serikat Juli (konsensus: 3,6%, Juni: 3,6%)

Jumat (4/8): Non-Farm Payrolls Juli (konsensus: 200 ribu pekerjaan, Juni: 209 ribu pekerjaan)

Beberapa data ekonomi yang telah rilis pekan lalu (24–28 Juli 2023):

Indonesia: BI 7-Day Reverse Repo Rate Juli (5,75% vs Juni 5,75%)

Indonesia: Pertumbuhan kredit YoY Juni (+7,76% vs Mei +9,39%)

Amerika Serikat: Fed Funds Rate Juli (5,25–5,5% vs Juni 5-5,25%)

Indonesia: Pertumbuhan uang beredar (M2) YoY Juni (+6,1% vs Mei +6,1%)

Euro Area: European Central Bank main refinancing rate Juli (4,25% vs Juni 4%)

Amerika Serikat: Pertumbuhan ekonomi QoQ 2Q23 - advance estimate (+2,4% vs 1Q23 +2%)

Amerika Serikat: Personal income MoM Juni (+0,3% vs Mei +0,5%)

Amerika Serikat: Personal spending MoM Mei (+0,5% vs Mei +0,2%)

Jadwal cum date dividen di pasar reguler dan negosiasi pada pekan ini (31 Juli–4 Agustus 2023):

$AKRA: 50 rupiah/lembar (Cum date: 3 Agustus)

Saham Top Gainer Hari Ini 🔥

Saham Top Loser Hari Ini 🤕

Performa Sektor Hari Ini 📊

🔥 Hal lain yang lagi hot yang perlu kamu ketahui...

Solusi Bangun Indonesia ($SMCB) mencatatkan penurunan volume penjualan semen dan terak sebesar -1,25% YoY menjadi 6,23 juta ton selama 1H23. Di sisi lain, beberapa segmen masih mampu membukukan pertumbuhan volume penjualan, antara lain segmen ready-mixed concrete (+28% YoY) dan segmen agregat (+7% YoY).

Bumi Resources ($BUMI) mencatatkan penurunan laba bersih sebesar -51,2% YoY menjadi 81,8 juta dolar AS selama 1H23. Pendapatan juga tercatat turun -8,5% YoY menjadi 1,4 miliar dolar AS.

Kementerian ESDM menetapkan tarif maksimum pengisian baterai mobil listrik di Stasiun Pengisian Kendaraan Listrik Umum (SPKLU) adalah 25.000 rupiah untuk fast charging dan 57.000 rupiah untuk ultrafast charging. Biaya pengisian SPKLU akan dievaluasi setiap 2 tahun atau sewaktu-waktu apabila diperlukan.

Pemerintah Indonesia menghentikan sementara impor sapi hidup dari 4 fasilitas peternakan dari Australia setelah terdeteksinya penyakit kulit berbenjol (lumpy skin disease/LSD). Pemerintah Australia sedang bekerja sama dengan pemerintah Indonesia untuk menyelesaikan permasalahan ini agar semua ternak yang diekspor ke Indonesia sudah sesuai standar. Indonesia sendiri merepresentasikan 56% ekspor sapi hidup Australia pada 2021–22, dengan nilai mencapai 600 juta dolar AS.

Goldman Sachs memperkirakan bahwa permintaan minyak global akan naik ke level tertinggi sepanjang masa sebesar 102,8 juta barel per hari pada Juli 2023, dengan defisit suplai sebesar 1,8 juta barel per hari pada 2H23 dan defisit 0,6 juta barel per hari pada 2024. Goldman Sachs tetap mempertahankan prediksi harga Brent di level 93 dolar AS pada 2Q24 karena realisasi persediaan yang lebih tinggi akan mengimbangi kenaikan permintaan.

Kutipan menarik dari komunitas Stockbit minggu ini

⌛ Permintaan Masih Tinggi, Batu bara Belum Kiamat?

Photo by: Stockbit

"Harga coal bisa naik turun, tapi produksi pasti naik terus karena harga di atas $100 itu masih cuan kotos-kotos.” — Yanuard

Seminggu terakhir, emiten di bursa Indonesia mulai merilis laporan keuangan kuartal dua tahun ini. Teruntuk investor batu bara tentu sangat menantikan perilisan LK Q2 untuk memprediksi ke mana arah saham batu bara ke depannya. Melalui tulisannya, Yanuard memberikan beberapa pandangan terhadap nasib saham batu bara ke depannya berdasarkan data yang telah ia kumpulkan. Penasaran seperti apa? Simak selengkapnya di sini!

Sekilas tentang Yanuard

Yanuar Dananjaya adalah seorang dosen fakultas bisnis di salah satu universitas swasta ternama di Indonesia. Beliau menggunakan pendekatan metode analisis fundamental dan value investing dalam investasi. Pak Yanuar kerap kali membagikan tulisan yang memuat seputar ulasan hingga opini terkait fenomena ekonomi makro yang terjadi. Baca tulisan lainnya di sini!

Subscribe Stockbit Snips di sini untuk dapat berita pasar saham terhangat setiap hari di email kamu.

Penulis: Bayu Santoso dan Michael Owen Kohana

Editor: Vivi Handoyo Lie, Edi Chandren, Aulia Rahman Nugraha, Theodorus Melvin, Hendriko Gani, Anggaraksa Arismunandar

Copyright 2023 Stockbit, all rights reserved.

Disclaimer:

Informasi ini dimiliki oleh PT Stockbit Sekuritas Digital (“Stockbit”), Perusahaan efek yang berizin dan diawasi oleh Otoritas Jasa Keuangan.

Semua konten dalam website ini dibuat untuk tujuan informasional dan bukan merupakan rekomendasi untuk membeli/ menjual saham tertentu. Always do your own research.

Selanjutnya, Semua keputusan investasi nasabah mengandung risiko dan adanya kemungkinan kerugian atas investasi tersebut. Seluruh risiko investasi bukan merupakan tanggung jawab Stockbit melainkan menjadi tanggung jawab masing-masing nasabah. Nasabah setuju untuk membebaskan Stockbit dari segala gugatan hukum jika terjadi kerugian Nasabah yang disebabkan karena risiko investasi tersebut.

Domain resmi Stockbit adalah “https://stockbit.com/” dan semua informasi yang dikirimkan oleh kami akan menggunakan platform resmi aplikasi Stockbit dan/atau alamat email yang diakhiri “@Stockbit.com” Semua pemberian Informasi Rahasia kepada pihak-pihak yang mengatasnamakan Stockbit namun tidak berasal dari atau tidak menggunakan platform resmi aplikasi Stockbit merupakan tanggung jawab pribadi pihak pemilik Informasi Rahasia dan kami tidak bertanggung jawab atas setiap penyalahgunaan Informasi Rahasia yang dilakukan oleh pihak-pihak yang mengatasnamakan Stockbit yang tidak berasal dari atau tidak menggunakan platform resmi aplikasi Stockbit.

.png)