Penulis: Vivi Handoyo Lie, Amara Beatrice Hosianna Silalahi | Editor: Aulia Rahman Nugraha, Edi Chandren, Rahmanto Tyas Raharja

Published date: 16/10/2024

ARNA merupakan emiten berkualitas yang memiliki metrik superior dibanding peers, kemampuan meningkatkan ASP via product mix, dan operasional yang efisien.

Laba bersih berpotensi +9%/+20% pada 2H24/FY25F seiring turnaround yang didorong regulasi anti–dumping dan suksesnya produk baru.

Risk–reward atraktif dengan PE FY25F di ~10x untuk perusahaan yang memiliki RoE 24% and dividend yield ~6%.

Laba Bersih ARNA +18% CAGR sejak IPO (2001–2023) Meski Melewati Beberapa Kali Masa Sulit

Sumber: Bloomberg, Laporan Keuangan ARNA, Stockbit Research Executive Summary

Perusahaan berkualitas tinggi – Kami percaya bahwa Arwana Citramulia ($ARNA) adalah perusahaan berkualitas tinggi meski berada di tengah kondisi industri yang menantang. Terlepas dari tantangan lanskap industri yang tidak menguntungkan, ARNA telah menunjukkan ketahanannya dengan mencatatkan CAGR pertumbuhan laba bersih sebesar +18% sejak IPO pada 2001. Bahkan, dalam beberapa tahun terakhir – selama pandemi dan peningkatan impor ubin – ARNA tetap berhasil mencatatkan CAGR laba bersih sekitar +23% pada 2018–2023 dengan RoE 24%, sementara banyak pesaingnya mencatatkan kerugian. ARNA juga sudah pernah membuktikan kemampuan untuk melakukan turnaround di saat kondisi industri sedang sulit, seperti pada 2015. Kami melihat ARNA sebagai perusahaan yang unggul berdasarkan 3 pengamatan utama:

ARNA berhasil meningkatkan blended average selling price (ASP) sebesar +21,5% dalam 8 tahun terakhir, terutama hanya melalui peningkatan product mix.

ARNA mampu terus tumbuh meski terjadi kenaikan biaya input dengan mendorong efisiensi operasional.

ARNA secara konsisten mengungguli pesaingnya di berbagai metrik utama.

Katalis turnaround industri – Ke depannya, kami melihat faktor industri akan membaik, didorong oleh langkah anti–dumping yang diterapkan oleh pemerintah – seperti bea masuk anti–dumping (BMAD) dan peraturan SNI – yang akan membatasi impor ubin murah. Kami yakin kinerja ARNA mencapai titik terendahnya pada 1H24 dan sekarang siap untuk masuk fase pemulihan. Kami memperkirakan laba bersih ARNA akan tumbuh +9% YoY pada 2H24 (vs. 1H24: -17% YoY) dan sekitar +20% YoY pada FY25F, didorong oleh pertumbuhan volume seiring menurunnya daya saing ubin impor. Selain itu, inisiatif yang dilakukan ARNA – seperti keberhasilan produk barunya, ‘UNO Rectified’ – akan lebih mendukung pertumbuhan volume dan profitabilitas. Data volume penjualan terbaru mendukung pandangan ini, dengan volume penjualan pada 3Q24 kami perkirakan tumbuh sekitar +12% YoY, yang menunjukkan bahwa kemungkinan besar kondisi terburuk telah berlalu.

PE FY25F 10x dengan dividend yield 6% – Dengan fundamental perusahaan yang kuat, RoE yang tetap tinggi (~24%), dan potensi pemulihan laba, kami melihat risk–reward yang menarik pada ARNA. Saham ARNA sendiri saat ini diperdagangkan dengan PE FY25F sekitar 10x, yang berada -2 Standar Deviasi di bawah rata–rata PE historis 3 tahun. Dengan asumsi ARNA kembali ke rata–rata PE 5 tahun di level 13,3x, harga sahamnya dapat kembali ke sekitar Rp950/lembar, berdasarkan estimasi laba FY25F kami (sekitar +32% upside). Selain itu, kami memperkirakan ARNA dapat mempertahankan dividend yield sekitar 6% per tahun, didukung oleh keterampilan alokasi modal yang terbukti. Hal ini memungkinkan perseroan untuk mendanai capex, menjaga siklus kas yang sehat, dan terus membayar dividen.

Risiko – Downside risk ARNA adalah tidak berlanjutnya insentif harga gas industri, sementara upside risk–nya adalah segmen ubin merah ARNA berpotensi mendapat manfaat (benefit) dari program perumahan terjangkau yang digagas pemerintahan baru.

Perusahaan Berkualitas di Industri yang Sulit

Kami menilai ARNA sebagai perusahaan berkualitas tinggi, tercermin dari kemampuannya untuk mempertahankan CAGR pertumbuhan laba bersih sekitar +23% dalam 5 tahun terakhir dan RoE 24%, meski dalam kondisi industri yang menantang. Keyakinan kami terhadap ARNA didasarkan pada 3 hal utama, yakni: 1) kemampuan untuk meningkatkan ASP melalui peningkatan product mix; 2) pertumbuhan laba bersih yang berkelanjutan di tengah kenaikan biaya input; dan 3) metrik kinerja yang unggul dibandingkan pesaing. ARNA juga sudah pernah membuktikan kemampuan untuk melakukan turnaround di saat kondisi industri sedang sulit, seperti pada 2015.

Laba Bersih ARNA +18% CAGR sejak IPO (2001–2023) meski Melewati Beberapa Kali Masa Sulit

Sumber: Bloomberg, Laporan Keuangan ARNA, Stockbit Research

Kemampuan Meningkatkan ASP Melalui Product Mix

Selama 8 tahun terakhir (2015–2023), ARNA berhasil meningkatkan ASP sebesar +21,5%, yang mencerminkan CAGR sebesar +2,5%. Pertumbuhan ASP tersebut dihasilkan meski ARNA tidak menaikkan harga produk ubin red–body yang menyumbang sekitar 91% dari volume penjualannya pada 2023. Sebelum 2021, ubin red–body menyumbang 100% dari volume penjualan ARNA. Perseroan baru melakukan ekspansi ke segmen ubin white–body pada 2021 dengan merek ‘ARNA’. Oleh karena itu, pertumbuhan ASP sebagian besar didorong oleh peluncuran produk bernilai lebih tinggi di bawah merek ‘Digi UNO’ dan ‘ARNA’. Strategi ini mencerminkan kualitas manajemen ARNA, mengingat bahwa upaya untuk menaikkan brand ke segmen premium biasanya lebih sulit dibandingkan dengan memperkenalkan produk berharga lebih rendah.

Prestasi ini sangat menonjol, mengingat tren downtrading tengah terjadi di berbagai kategori produk konsumen sejak 2015 (seperti rokok, semen, home & personal care, dan susu nutrisi) di Indonesia, yang disebabkan oleh melemahnya daya beli.

Sebelum 2021, transisi ARNA ke segmen premium sebagian besar didorong oleh kesuksesan ‘DigiUNO’, yang membawa teknologi percetakan digital ke ubin red–body. Kemampuan ini berlanjut dengan diperkenalkannya merek ‘UNO Rectified’ baru–baru ini, yang berkontribusi terhadap pertumbuhan volume dan margin ARNA. Ubin ‘UNO Rectified’ menawarkan pemotongan dengan tingkat presisi yang lebih tinggi, sehingga memungkinkan pemasangan tanpa nat dan menciptakan tampilan lebih mewah pada rumah pelanggan. Peningkatan product mix ini tidak hanya meningkatkan ASP, tetapi juga memperluas margin laba kotor (GPM) ARNA dari sekitar 22% pada 2015 menjadi sekitar 37% pada 2023.

ASP ARNA Naik +21,5% pada 2015–2023 dari Product Mix saat Industri Lain Mengalami Downtrading

Sumber: Presentasi ARNA, Stockbit ResearchPertumbuhan ASP dari Product Mix Tidak Mengorbankan Volume Growth

Sumber: Presentasi ARNA, Stockbit ResearchEfisiensi yang Mendukung Pertumbuhan Laba

Biaya energi (terutama gas) dan fluktuasi nilai tukar merupakan pendorong biaya utama bagi produsen ubin. Untuk ARNA, biaya energi menyumbang sekitar 30% dari COGS. Meski demikian, kinerja laba bersih dan harga saham ARNA tidak menunjukkan korelasi negatif yang kuat dengan harga gas internasional. Hal ini sebagian didukung oleh insentif gas industri dari pemerintah, yang menjaga harga gas tetap stabil pada sekitar US$6–6,5/mmbtu sejak pertengahan 2020.

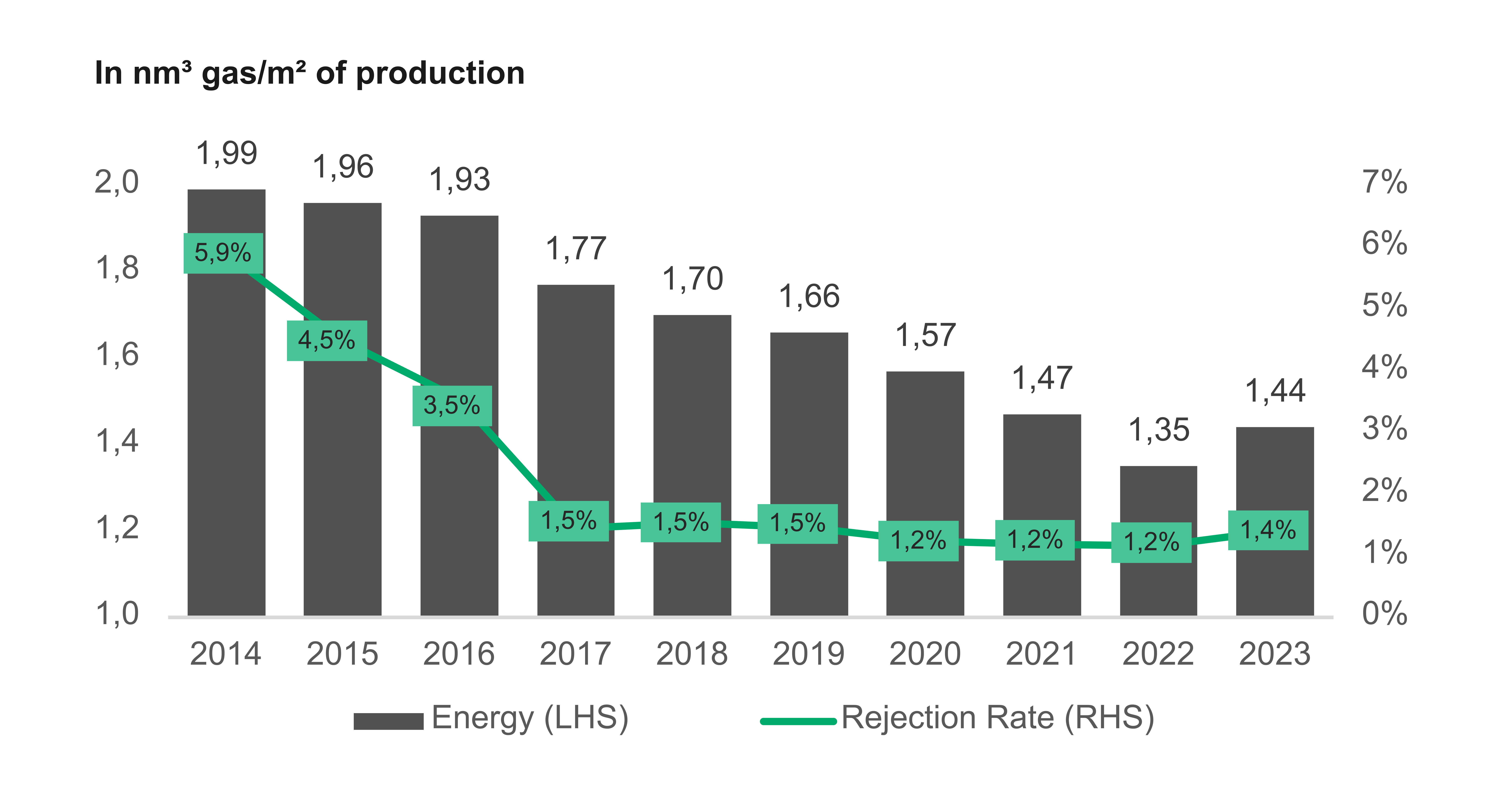

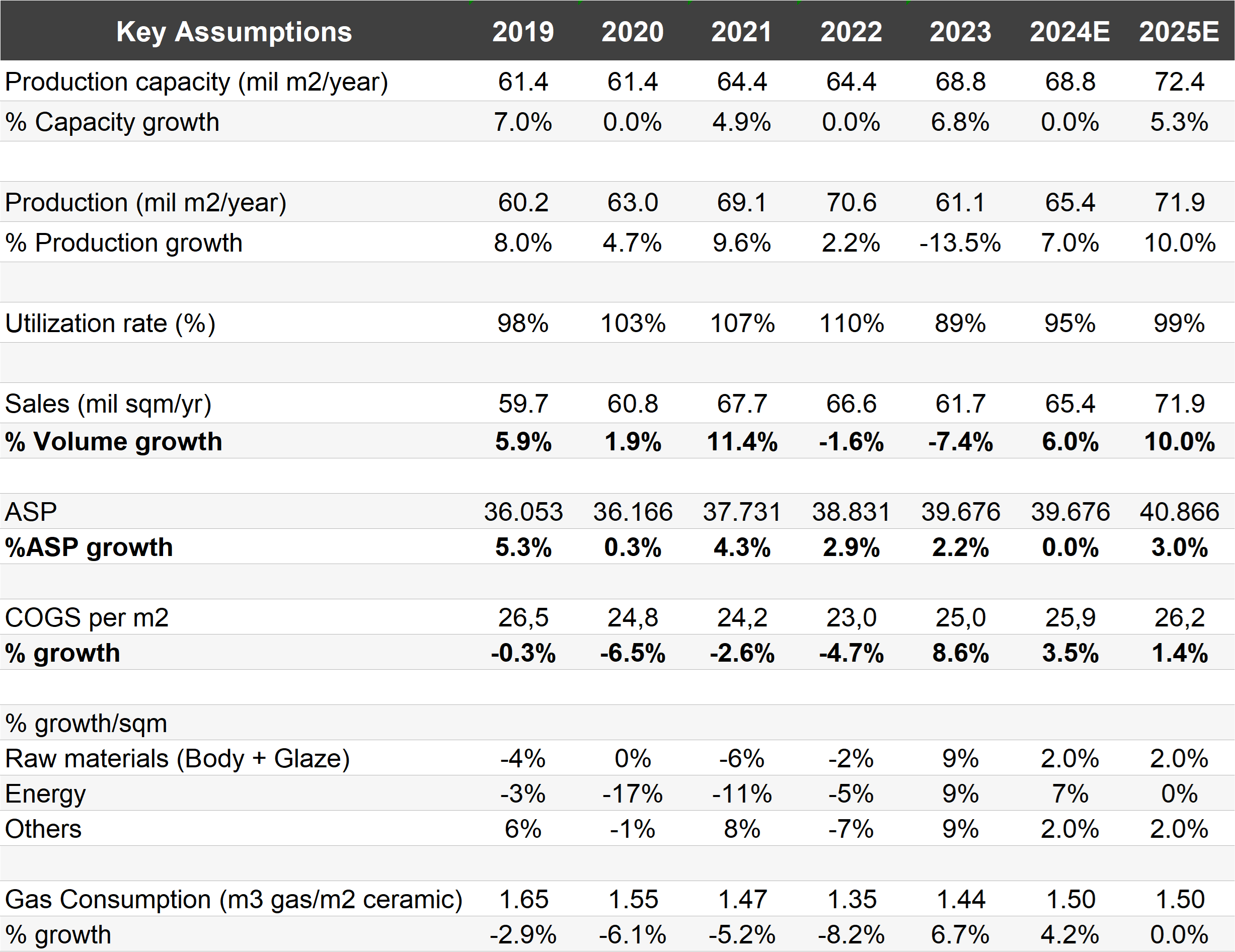

Margin ARNA yang tetap relatif tangguh meskipun nilai tukar rupiah terhadap dolar AS melemah pada 2021–2024, menunjukkan bahwa manajemen perseroan memiliki kemampuan untuk mengatasi faktor eksternal melalui efisiensi operasional. Kami memperkirakan bahwa biaya yang terkait dengan dolar AS – seperti biaya energi dan glaze – menyumbang sekitar 50% dari COGS ARNA. Fokus pada efisiensi juga ditunjukkan oleh penurunan rejection rate dan penggunaan gas per meter persegi yang terus menurun sejak 2014. Rejection rate turun hampir -80% dari 5,9% pada 2014 menjadi 1,4% pada 2023, sementara konsumsi gas per meter persegi ubin yang diproduksi menurun hampir -30% dari 2 nm menjadi 1,44 nm.

Rejection Rate ARNA Turun -80% dan Konsumsi Gas/m² Turun -30% sejak 2014

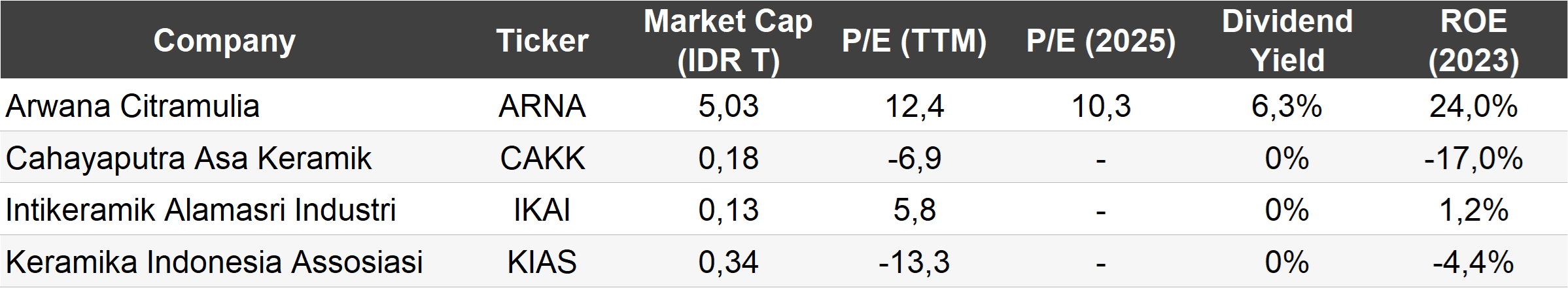

Sumber: Presentasi ARNAMetrik Jauh Unggul Dibandingkan dengan Peers

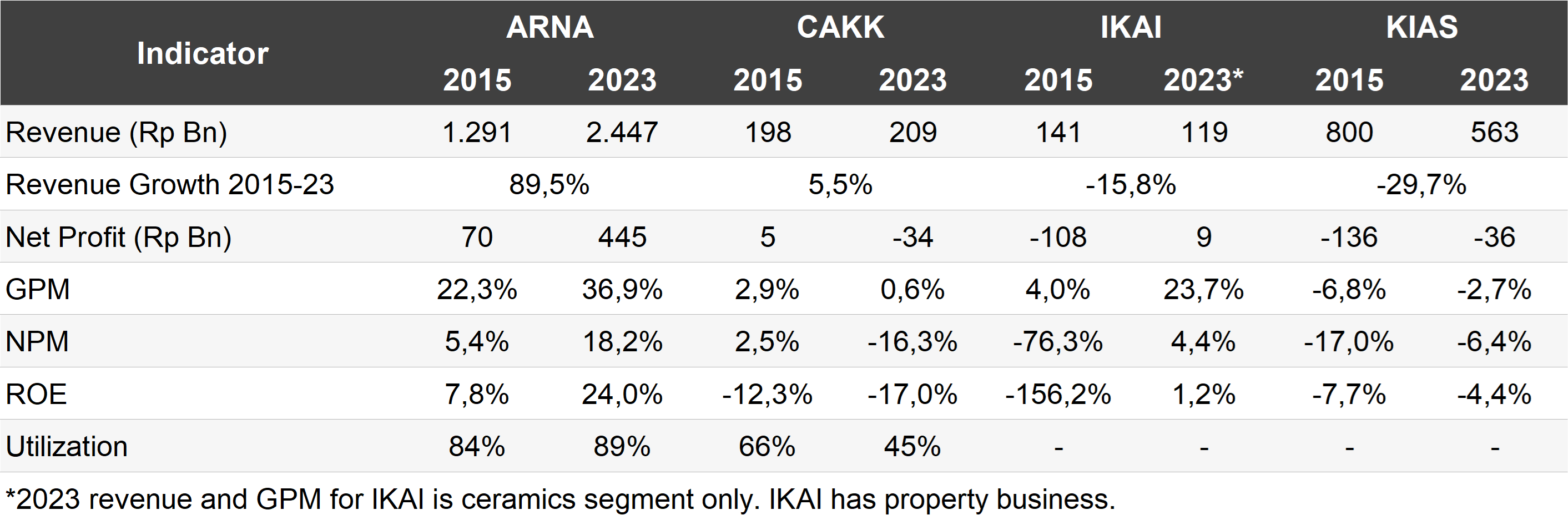

Kinerja kuat ARNA di tengah kondisi pasar yang sulit terlihat semakin menonjol jika dibandingkan dengan emiten ubin lainnya, seperti $CAKK, $KIAS, dan $IKAI. ARNA secara konsisten mengungguli pesaingnya di berbagai metrik utama, seperti tingkat utilisasi, profitabilitas, dan RoE. Kinerja superior tersebut – meski dalam kondisi industri yang menantang – semakin memvalidasi strategi manajemen dan operasional ARNA yang efektif, terutama karena keunggulan ARNA pada metrik–metrik kunci tersebut tidak dicapai dengan menahan ekspansi. ARNA mampu mempertahankan keunggulan di berbagai metrik utama meski telah memperluas kapasitasnya sebesar +40% dalam 10 tahun terakhir.

Pertumbuhan, Profitabilitas, dan Efisiensi ARNA Jauh di Atas Peers

Sumber: Stockbit Research, Data Perusahaan, Laporan Keuangan

Katalis Turnaround dari Industri dan Internal Perusahaan

Kami memperkirakan kinerja ARNA sudah mencapai titik terendah pada 1H24, di mana kami memperkirakan pertumbuhan laba bersih perseroan akan mencapai +9% YoY pada 2H24 (vs. 1H24: -17% YoY) dan +20% YoY pada FY25F. Pertumbuhan tersebut akan didorong oleh pemulihan volume, yang didukung oleh faktor spesifik perusahaan (seperti kesuksesan ‘UNO Rectified’) dan dinamika industri (seperti langkah anti–dumping BMAD dan regulasi SNI). Kami memperkirakan bahwa ubin impor – terutama yang bersaing dengan segmen ubin white–body milik ARNA – akan kehilangan daya saing, sehingga memberikan katalis positif bagi ARNA.

Dampak Ubin Impor bagi Bisnis ARNA

Ubin impor merupakan pesaing utama di pasar ubin white-body Indonesia, dengan kontribusi penjualan diperkirakan mencapai 93 juta meter persegi selama 2023, setara 60% dari total penjualan ubin white–body di Indonesia yang sekitar 150 juta meter persegi. ARNA terutama bersaing dengan ubin impor melalui merek white–body ‘ARNA’, yang mulai diluncurkan pada 2021 dan menyumbang sekitar 12% dari total volume penjualan perseroan selama 1H24. Kami juga memperkirakan bahwa ubin red–body ‘UNO’ berformat besar – yang memiliki harga lebih murah – juga terkena dampak negatif dari mengecilnya gap harga dengan ubin white–body impor. UNO sendiri berkontribusi sekitar 60% dari volume mix ARNA per 1H24.

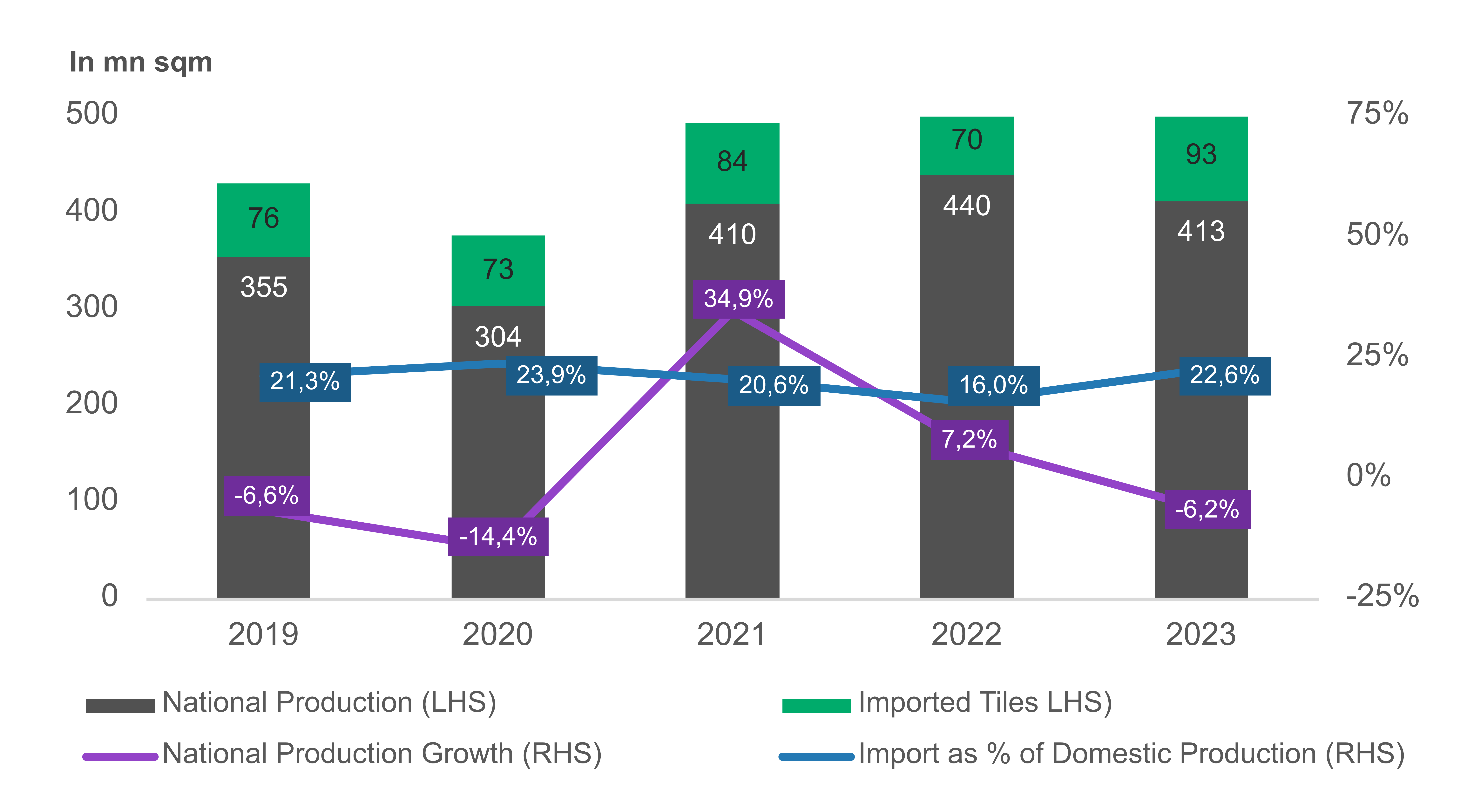

Sejak 2019, pemerintah Indonesia telah menerapkan mekanisme safeguard melalui tarif bea masuk untuk ubin impor, yang ditujukan guna mengimbangi insentif ekspor yang diberikan oleh pemerintah China kepada eksportir ubin–nya melalui restitusi pajak sekitar 13–14%. Safeguard tersebut dimulai dengan tarif sekitar 23% pada 2019 dan secara bertahap turun menjadi 13% pada 2024. Sejalan dengan mengecilnya selisih antara tarif bea masuk ubin impor dengan insentif ekspor dari pemerintah China, volume ubin impor melonjak sekitar +24% dari 76 juta meter persegi pada 2019 menjadi 93 juta meter persegi pada 2023. Bahkan, bagi produsen yang sangat efisien seperti ARNA, ubin impor tetap lebih murah sekitar 10% per meter persegi berkat biaya produksi yang jauh lebih rendah akibat harga energi di China.

Pasca–pandemi, volume ubin impor hanya mengalami penurunan pada 2022, disebabkan oleh tingginya biaya transportasi yang membatasi daya saing impor.

Ubin Impor Sekitar ~23% dari Produksi Domestik dan ~60% dari Pasar Ubin White–body

Sumber: Stockbit Research, Laporan Berita, ASAKIBea Masuk Anti–Dumping (BMAD) pada 4Q24

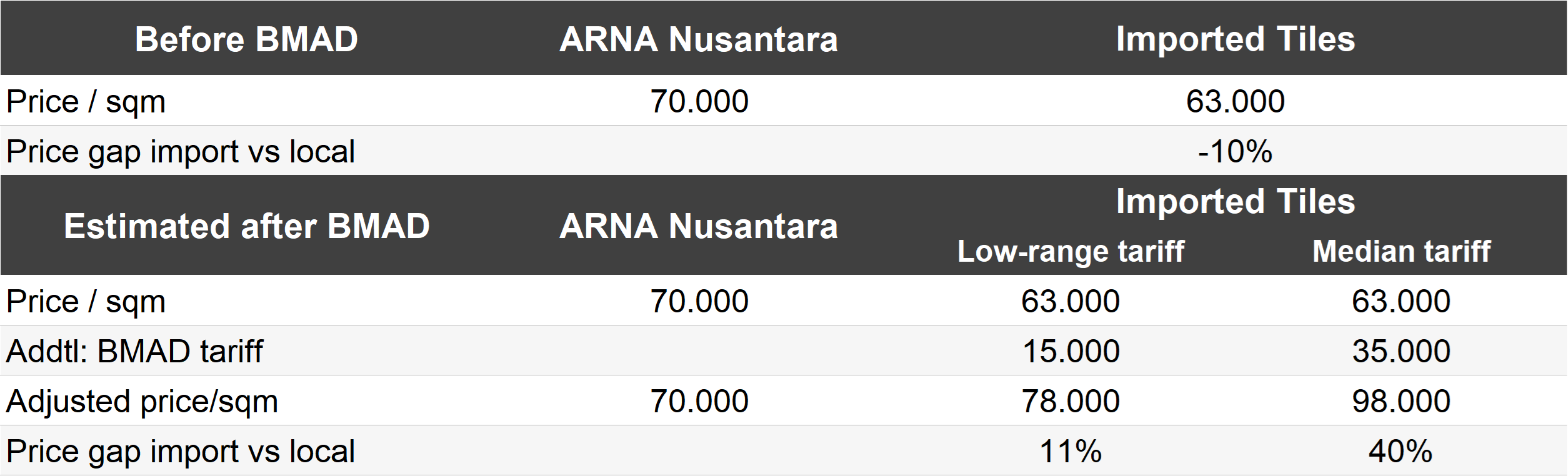

Menteri Keuangan, Sri Mulyani, pada Oktober 2024 resmi menerbitkan aturan terkait bea masuk anti–dumping (BMAD) – yang menjadi tambahan dari mekanisme safeguard – dengan masa berlaku selama 5 tahun. Regulasi yang tertuang dalam Peraturan Menteri Keuangan No. 70/2024 tersebut mengenakan tarif sebesar Rp13.000–95.000 per meter persegi untuk ubin impor. Namun, dengan mengambil asumsi konservatif rata–rata tarif di low dan median range yaitu Rp15.000–35.000, tarif BMAD tersebut setara dengan 24–56% dari harga ubin impor saat ini di kisaran Rp63.000 per meter persegi, sehingga secara signifikan dapat mengubah lanskap persaingan. Saat ini, ubin white–body ARNA versi basic, seperti seri ‘ARNA Nusantara’, dijual dengan harga sekitar Rp70.000 per meter persegi, lebih mahal sekitar 10% dari harga ubin impor. Dengan diberlakukannya BMAD, ubin impor akan menjadi lebih mahal daripada produk ARNA, sehingga berpotensi meningkatkan volume penjualan ARNA atau memberi ruang bagi perseroan untuk meningkatkan ASP di segmen white–body.

Estimasi kami untuk ARNA pada FY25F sudah mencakup pertumbuhan laba bersih sebesar +20% YoY, didorong oleh peningkatan volume penjualan sebesar +10% YoY dan peningkatan ASP yang konservatif sebesar +3% YoY. Kami mengasumsikan bahwa ARNA akan fokus pada peningkatan pangsa pasar dan volume untuk ubin white–body-nya, yang akan tercermin dalam peningkatan ASP dari product mix dan margin yang lebih tinggi.

Namun, jika ARNA dapat mempersempit selisih harga 10% dengan ubin impor dan meningkatkan ASP lebih lanjut, ada potensi peningkatan dalam estimasi laba bersih yang kami buat. Berdasarkan analisis sensitivitas kami, laba bersih ARNA akan naik sekitar +4% setiap kenaikan +1% dalam asumsi pertumbuhan blended ASP kami, dengan asumsi ceteris paribus.

BMAD Membuat Produk ARNA Jadi Lebih Kompetitif dibanding Ubin Impor

Sumber: Stockbit ResearchPerubahan Regulasi SNI untuk Produk Impor

Pada Agustus 2024, pemerintah memperkenalkan Peraturan Menteri Perindustrian No. 36/2024, yang mewajibkan sertifikasi SNI diterapkan untuk setiap pengiriman ubin OEM impor (maklon). Sebelumnya, sertifikasi SNI berlaku untuk beberapa pengiriman sepanjang tahun, sehingga memudahkan importir dalam beroperasi. Di bawah regulasi baru ini, kebutuhan untuk sertifikasi SNI pada setiap pengiriman kemungkinan akan menambah kompleksitas dan biaya bagi importir, sehingga berpotensi mengurangi volume ubin impor dan meningkatkan posisi kompetitif ARNA. Regulasi ini mulai berlaku pada 28 September 2024 dan kami memperkirakan dampak positifnya akan terlihat pada penjualan ARNA mulai dari 4Q24.

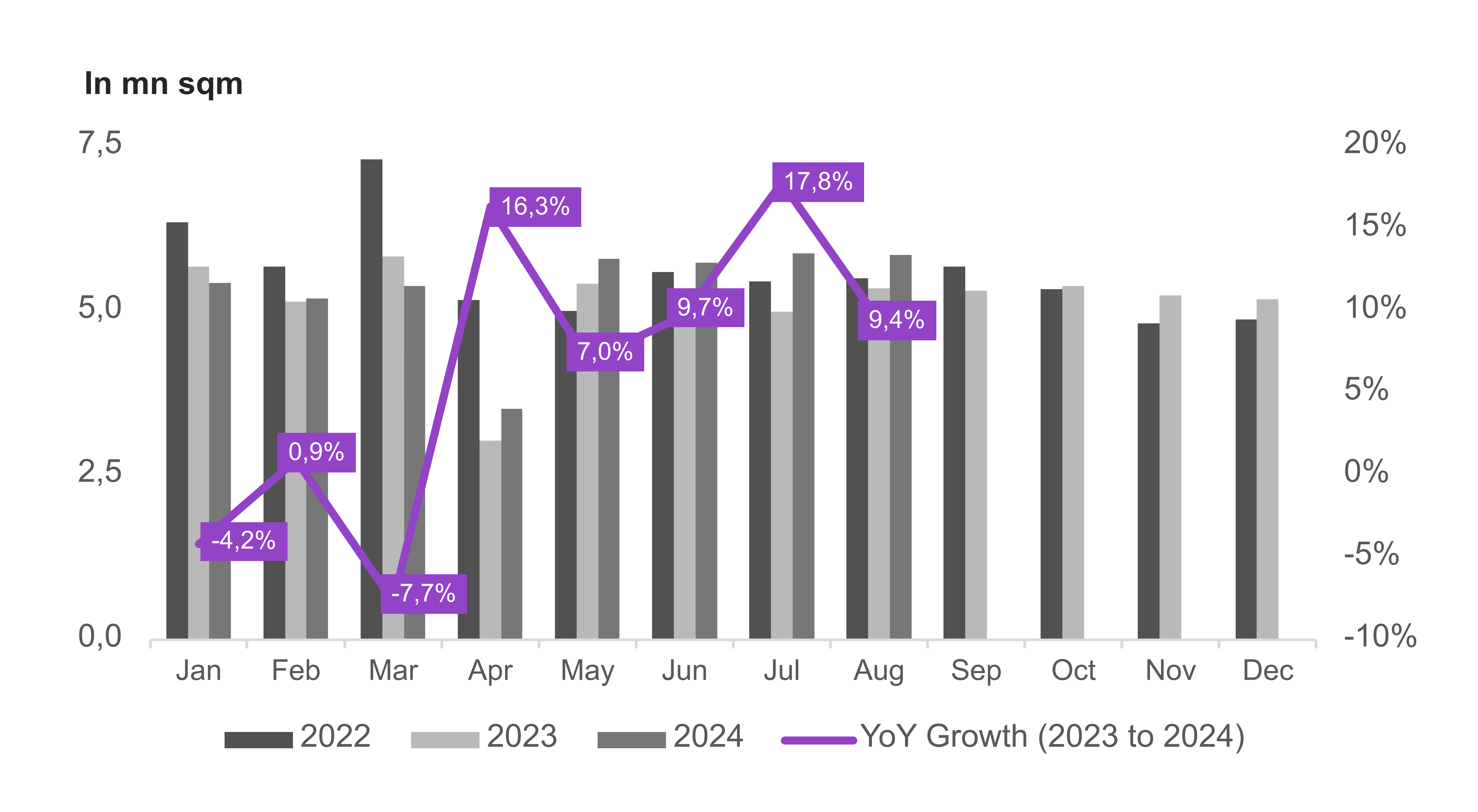

Pemulihan Volume Penjualan pada 2H24

ARNA telah menunjukkan tanda–tanda pemulihan volume penjualan sejak 2Q24 dengan produk barunya, ‘UNO Rectified’, yang mendapatkan penerimaan pasar yang kuat. UNO Rectified menawarkan pemotongan presisi yang lebih tinggi, sehingga memungkinkan pemasangan tanpa nat dan meningkatkan tampilan mewah ubin tersebut. Tren positif ini berlanjut hingga 3Q24, seperti yang terlihat dari volume penjualan ARNA sejak Mei 2024, sudah lebih tinggi dari 2 tahun terakhir. Volume penjualan ARNA pada 3Q24 kami perkirakan tumbuh sekitar +12% YoY.

Volume Sales ARNA sejak Mei 2024 tertinggi dalam 2 tahun Terakhir, dengan Estimasi Volume +12%YoY pada 3Q24

Sumber: Data ARNAFinancial: RoE, Valuasi, dan Dividend Yield yang Superior

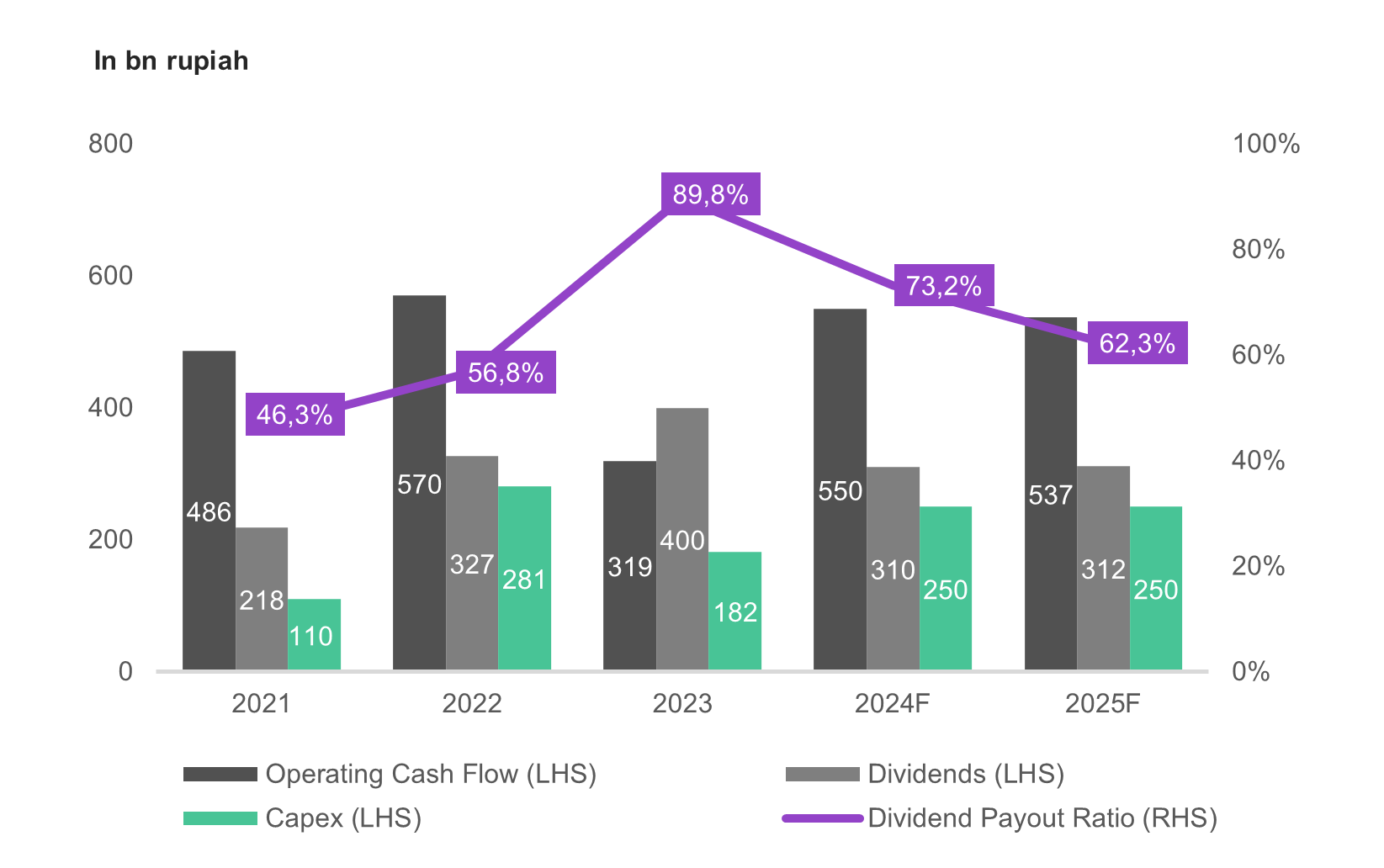

Dengan kualitas bisnis ARNA, RoE yang tinggi sekitar 24%, dan ekspektasi turnaround, kami yakin bahwa masa terburuk untuk laba bersih perseroan telah berlalu. Kami memperkirakan laba bersih ARNA akan tumbuh sekitar +9% YoY pada 2H24 dan +20% pada FY25F. Hal ini membuat valuasi ARNA saat ini menjadi menarik dan menawarkan peluang risk–reward yang baik bagi investor.

Saat ini, ARNA diperdagangkan dengan valuasi PE FY25F sekitar 10x, berada -2 Standard Deviation di bawah rata–rata PE historis 3 tahun. Dengan asumsi ARNA kembali ke rata–rata PE 5 tahun di level 13,3x, harga saham ARNA bisa kembali ke sekitar Rp950/saham berdasarkan estimasi laba FY25F kami, menawarkan upside sekitar +32%.

Selain itu, kami memperkirakan ARNA akan secara konsisten menawarkan dividend yield sekitar 6% per tahun, mengingat kemampuan alokasi modal perusahaan yang telah terbukti. ARNA secara historis telah menunjukkan kemampuannya untuk terus berkembang, mendanai capex, serta menjaga siklus kas dan pembayaran dividen yang sehat.

Valuasi ARNA di 10x PE FY25F dan 6% Dividend Yield, menawarkan Risk–reward Menarik

Sumber: Bloomberg, Estimasi StockbitARNA Menunjukan Capital Allocation yang Baik, Dividen Konsisten meski Tetap Ekspansi

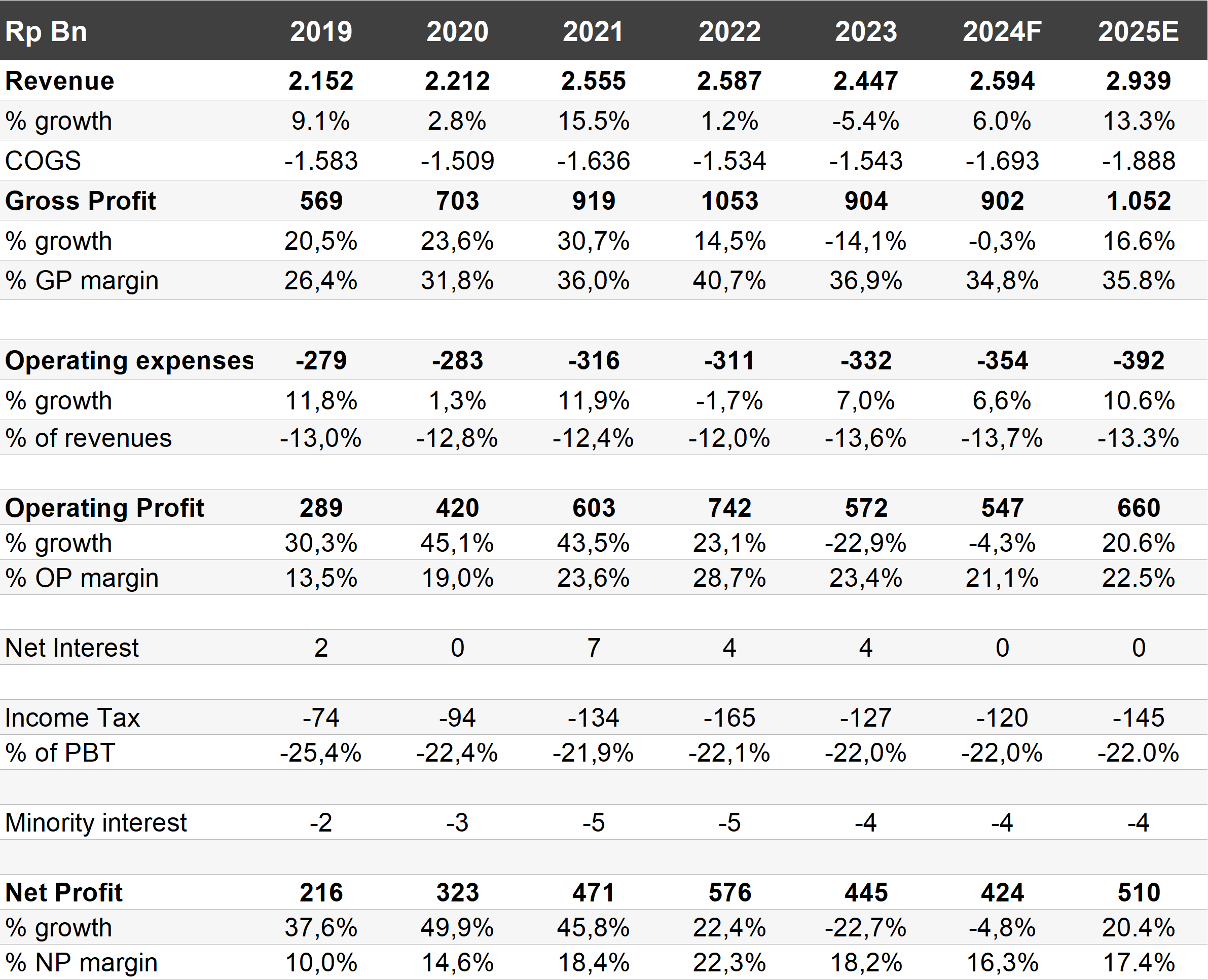

Sumber: Laporan Keuangan, Estimasi StockbitFaktor apa saja yang ada dalam estimasi kami? Kami memperkirakan pertumbuhan penjualan sebesar +6%/+13% pada FY24/FY25F, didorong oleh pertumbuhan volume penjualan sebesar +6%/+10% dan peningkatan ASP sebesar 0%/+3%. Estimasi kami utamanya didasarkan oleh peningkatan volume produk ubin white–body ARNA seiring hilangnya daya saing ubin keramik impor akibat regulasi BMAD dan SNI, dan juga kesuksesan produk ‘UNO Rectified’. Peningkatan volume tersebut menurut kami akan meningkatkan GPM ARNA, berkat product mix yang lebih baik dan economies of scale. Kami juga memperkirakan bahwa pabrik 4C milik perseroan akan selesai pada akhir 2024 untuk mendukung pertumbuhan volume tersebut.

2H24: Laba Bersih +9% YoY – Kami memperkirakan laba bersih ARNA akan tumbuh sekitar +9% YoY pada 2H24, seiring pemulihan volume penjualan dan ASP. Pemulihan ini akan didorong oleh keberhasilan produk ‘UNO Rectified’ dan merek ‘ARNA’. Tanda–tanda awal pemulihan ini sudah terlihat pada volume penjualan pada 2Q24 dan 3Q24. Kami memperkirakan momentum pemulihan volume penjualan akan terus berlanjut hingga 4Q24, yang akan menghasilkan pertumbuhan pendapatan sekitar +12% YoY. Namun, GPM ARNA kemungkinan masih lebih rendah dibandingkan tahun sebelumnya karena biaya overhead dan energi tetap tinggi.

FY25F: Laba Bersih +20% YoY – Untuk FY25F, kami memperkirakan bahwa meskipun COGS per meter persegi kemungkinan meningkat akibat produksi atas produk high–value, GPM ARNA akan naik sekitar +100 bps YoY menjadi 35,8%. Peningkatan margin ini akan berasal dari product mix yang lebih baik dan economies of scale seiring pemulihan volume. Selain itu, peningkatan opex yang relatif moderat akan mendorong peningkatan margin laba usaha FY25F sebesar +100 bps menjadi 22,1%. Oleh karena itu, kami memperkirakan ARNA akan mencatat pertumbuhan laba sekitar +20% pada FY25F.

Asumsi Utama ARNA hingga FY25F

Sumber: Estimasi Stockbit, Laporan KeuanganEstimasi Kinerja ARNA hingga FY25F

Sumber: Estimasi Stockbit, Laporan KeuanganRisiko

Risiko utama bagi saham ARNA yang kami identifikasi adalah:

Tidak berlanjutnya insentif harga gas industri – Insentif harga gas industri telah dimulai sejak 2020 dan akan berakhir pada akhir 2024. Namun, pemerintah telah menyatakan akan memperpanjang insentif harga gas industri sebesar US$6–6,5/mmbtu untuk industri ubin, serta baru-baru ini menambahkan perusahaan baru yang akan menikmati insentif tersebut melalui Keputusan Menteri ESDM Nomor 255.K/MG.01/MEM.M/2024. Sebelum penerapan insentif gas, ARNA membayar harga gas sekitar US$10–12/mmbtu pada 2019, lebih tinggi +10–20% dibandingkan rata–rata harga gas yang dibayarkan oleh ARNA saat ini. Berdasarkan analisis sensitivitas kami, tanpa efisiensi lebih lanjut, setiap kenaikan +10% dalam harga gas yang kami asumsikan dapat mempengaruhi laba bersih ARNA sekitar -9%. Namun, seperti yang disebutkan di atas, manajemen ARNA telah menunjukkan kemampuannya dalam mengelola faktor eksternal seperti kenaikan harga gas melalui efisiensi dan peningkatan ASP melalui product mix, sehingga kami berpikir dampak sebenarnya pada laba bersih kemungkinan akan lebih rendah.

Adapun potensi upside bagi saham ARNA yang kami lihat adalah:

Manfaat dari program perumahan pemerintah baru – Pemerintahan baru di era Prabowo Subianto telah menunjukkan niat politik untuk mendukung program perumahan terjangkau, dengan target pembangunan 3 juta rumah per tahun. Perumahan terjangkau sebagian besar menggunakan ubin red–body, yang merupakan keunggulan ARNA. Oleh karena itu, jika terealisasi, program ini dapat menjadi katalis positif bagi ARNA.

Penulis:

Vivi Handoyo Lie, Head of Investment Research

Amara Beatrice Hosianna Silalahi, Investment Analyst

Editor:

Aulia Rahman Nugraha, Sr. Investment Journalist

Edi Chandren, Investment Analyst Lead

Rahmanto Tyas Raharja, Investment Analyst Lead

Disclaimer:

Semua konten dalam artikel ini dibuat untuk tujuan informasional dan bukan merupakan rekomendasi untuk membeli/menjual saham tertentu. Always do your own research

Informasi ini dimiliki oleh PT Stockbit Sekuritas Digital (“Stockbit”), Perusahaan efek yang berizin dan diawasi oleh Otoritas Jasa Keuangan.

Selanjutnya, semua keputusan investasi nasabah mengandung risiko dan adanya kemungkinan kerugian atas investasi tersebut. Seluruh risiko investasi bukan merupakan tanggung jawab Stockbit melainkan menjadi tanggung jawab masing-masing nasabah.

Domain resmi Stockbit adalah “https://stockbit.com/” dan semua informasi yang dikirimkan oleh kami akan menggunakan platform resmi aplikasi Stockbit dan/atau alamat email yang diakhiri “@Stockbit.com” Semua pemberian Informasi Rahasia kepada pihak-pihak yang mengatasnamakan Stockbit namun tidak berasal dari atau tidak menggunakan platform resmi aplikasi Stockbit merupakan tanggung jawab pribadi pihak pemilik Informasi Rahasia dan kami tidak bertanggung jawab atas setiap penyalahgunaan Informasi Rahasia yang dilakukan oleh pihak-pihak yang mengatasnamakan Stockbit yang tidak berasal dari atau tidak menggunakan platform resmi aplikasi Stockbit.